Горбатого могила исправит. Сколько бы ни говорили чиновники FOMC, что ФРС намерена смотреть на фактические данные, а не на прогнозы, как ранее, рынок не переделаешь. Он продолжает жить ожиданиями. И тот факт, что инвесторы рассчитывают, что в Джексон-Хоул Джером Пауэлл сообщит о сворачивании $120 млрд программы количественного смягчения, позволяет им держать лонги по доллару США и наращивать их на откатах, по меньшей мере, до августа. Гринбэк получает преференции от монетарной политики, периодически отыгрывая и другие свои козыри в виде спроса на активы-убежища и исключительности американской экономики.

Учитывая наличие у ФРС двойного мандата, пытаясь предугадать изменения в денежно-кредитной политике, инвесторы должны следить за двумя показателями: инфляцией и занятостью. И здесь у меня для поклонников доллара США две новости – хорошая и плохая. С какой начать?

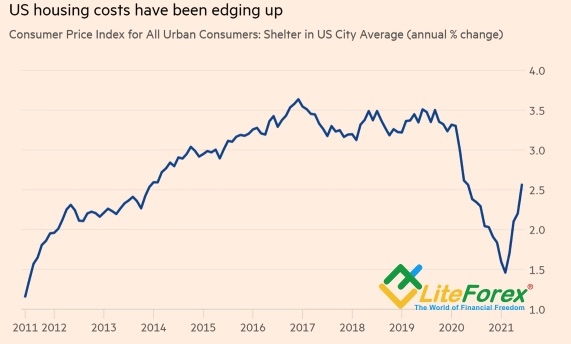

До сих пор стоимость расходов на жилье росла более медленно, чем, например, цены на авиабилеты, подержанные автомобили и электроэнергию. Но показатель в июне ускорился до 2,6%, и это лишь цветочки. Учитывая его существенный удельный вес в структуре базовой инфляции (около 33%) и CPI (около 40%), а также запаздывающий характер за бурно растущими ценами на недвижимость, можно предположить, что арендная плата – спящий гигант, который может опустить руку ФРС. Я, конечно же, сейчас говорю о более длительном периоде высокой инфляции и о более раннем старте нормализации денежно-кредитной политики.

Динамика расходов на жилье в США

Источник: Bloomberg

Плохая новость для гринбэка заключается в том, что в тех штатах, которые уже отказались от стимулирующих чеков для населения, резкого скачка в приросте занятости не произошло. К такому мнению пришли Goldman Sachs и Oxford Economics, глядя на июньские цифры в +174 тыс. по сравнению с +47 тыс. в штатах, где продолжают выплачивать еженедельную надбавку в $300. Лично для меня разница есть. И осенью ежемесячный прирост занятости может измеряться цифрами более 1 млн. Восстановление рынка труда США – ключ к повышению ставки по федеральным фондам и к укреплению гринбэка.

Таким образом, уже в августе ФРС может сообщить о сворачивании QE, а из-за высокой инфляции и приближения состояния полной занятости – поднять ставки уже в 2022. ЕЦБ этим похвастать не может. Рынки считают, что после завершения €1,85 трлн PEPP в марте следующего года Европейский центробанк нарастит масштабы более старого QE; они не ожидают, что ставка по депозитам будет повышена на 10 б.п. ранее конца 2023. Переход Кристин Лагард и ее коллег к новой стратегии таргетирования симметричной инфляции потребует «голубиной» риторики, что сдерживает желание «быков» по EUR/USD контратаковать.

Агрессивная монетарная экспансия Европейского центробанка привела к тому, что только в 2020 он скупил почти весь объем эмиссии облигаций валютного блока, и его доля на рынке повысилась до 42%. ЕЦБ не позволит доходности по долгам расти так же быстро, как это может сделать ее американский аналог. Это убеждает меня в силе нисходящего тренда по EUR/USD и позволяет продавать пару на откатах в направлении 1,1715 и 1,1665.

Дмитрий Демиденко для LiteForex