Проблема в недоступности банковских кредитов и недостаточности господдержки

Проблемы с доступностью банковских кредитов для малого бизнеса в России означают, что часть предпринимателей берут в долг у близких и знакомых. Таким неформальным финансированием пользуется каждый четвертый бизнес, показал опрос

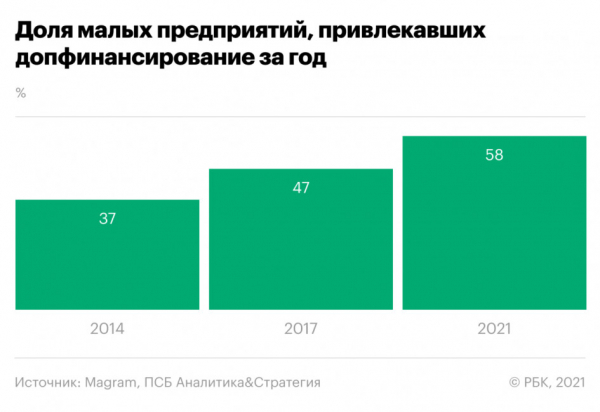

Пандемия коронавируса увеличила потребности малого бизнеса в дополнительном финансировании: 58% малых и средних предпринимателей заявили, что привлекали дополнительные средства за последний год, показало ежемесячное исследование настроений малого и среднего бизнеса (МСБ) за апрель, проводимое Промсвязьбанком, ассоциацией «Опора России» и агентством Magram Market Research (есть у РБК).

Из тех, кто привлекал дополнительное финансирование, более четверти (27% предпринимателей) взяли деньги у друзей, близких или других частных лиц для финансирования своей деятельности.

Проблемы с банковским кредитом

Популярность такой схемы финансирования бизнеса в современной России — это обратная сторона низкой доступности банковских кредитов для МСБ. «Процент малых и средних предприятий, имеющих хотя бы один действующий кредит, в России составляет всего 22 против 42% в среднем по развитым странам. То есть с доступностью капитала для МСП у нас хуже, чем в других странах», — сказал РБК уполномоченный при президенте России по защите прав предпринимателей Борис Титов.

По данным опроса ПСБ, «Опоры» и Magram:

- 26% предпринимателей за последний год привлекали обычные банковские кредиты для малого бизнеса;

- 9% предпринимателей брали кредиты в банках, но от имени физического лица (например, по форме потребительского кредита или кредита на предприятие, но под поручительство собственника);

- 18% воспользовались льготными и беспроцентными кредитами в рамках антикризисных программ государства.

В 2017 году Magram задавало бизнесменам аналогичный вопрос про источники финансирования, и тогда доля респондентов, которые привлекали займы у знакомых или других частных лиц, была примерно такой же, как сейчас, — 28%, сообщил РБК представитель агентства.

На желание банка кредитовать бизнес влияют цена риска и стоимость принятия кредитного решения, говорит эксперт сервиса «Контур.Норматив» Елена Галичевская. «Если предприниматель запрашивает у банка небольшую сумму, то стоимость ее рассмотрения будет выше, а значит, это будет непривлекательно для банка. На желание банка кредитовать также могут повлиять нечеткий доход предпринимателя, проблемы с налоговой, долги по бизнесу», — указывает она. Во-вторых, малых предпринимателей останавливают невыгодные процентные ставки. «Частая история, когда на этапе кредитного предложения человека заманивают одной ставкой, а в банке он узнает, что ставка более высокая. В большинстве случаев это рекламная уловка, чтобы заманить клиентов. После рассмотрения заявки сумма кредита окажется в 10–15 раз ниже, а процент — в 1,5–2 раза выше», — рассказывает Галичевская.

Также надо понимать, что не все индивидуальные предприниматели — кристально честные люди, добавляет эксперт. «Если человек понимает, что из-за долгов или плохой кредитной истории банк старается обходить его стороной как клиента и не даст даже кредитной карты с минимальным лимитом, ему ничего не остается, как идти к тем, кто его кредитную историю, скорее всего, пробивать не будет, — друзьям или родственникам», — рассуждает она.

Весной ЦБ начал постепенно отменять «антиковидные» регуляторные послабления для банков, напоминает первый вице-президент «Опоры России» Павел Сигал. В связи с этим они снова начинают требовать от своих потенциальных заемщиков соблюдения таких условий, как полноценное хорошее финансовое положение, большой залог и так далее, хотя у многих компаний финансовое положение не восстановилось, а у некоторых и вовсе ухудшилось, указывает он. «Получается ситуация, при которой бизнес нуждается в заемном финансировании для восстановления деятельности, а банки не дают займы или дают не в том размере, который необходим, поэтому бизнес в таком большом объеме вынужден брать займы у частных лиц», — считает Сигал. По его мнению, помимо госпрограмм льготного кредитования нужно создавать условия, при которых банкам будет выгодно кредитовать МСП — не только из-за маржи, но и потому что им не придется создавать огромные резервы при выдаче таких кредитов.

Недостаточность господдержки

В 2020 году кредитный портфель малого и среднего бизнеса вырос на 23%, до 5,81 трлн руб., следует из данных Банка России. Столь значительный прирост задолженности объяснялся в первую очередь масштабными антикризисными реструктуризациями кредитов с удлинением их сроков, утверждали аналитики рейтингового агентства «Эксперт РА», указывая, что объем выданных в 2020 году кредитов был на 2% ниже уровня предыдущего года. «Сдержать сегмент от существенного падения помогли прежде всего масштабные государственные программы льготного кредитования бизнеса», — отмечали они.

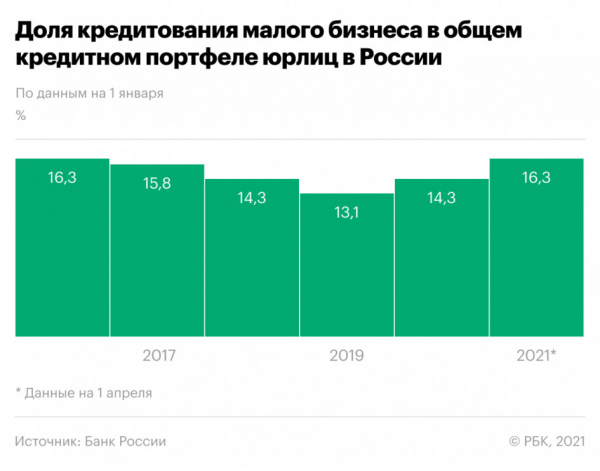

Доля кредитования МСБ в общем кредитном портфеле юридических лиц увеличилась до 16,3% (по состоянию на 1 апреля 2021 года, по данным ЦБ) по сравнению с 14,3% в начале 2020 года, однако она остается ниже уровней периода до 2015 года (в 2009–2013 годах эта доля превышала 20%). В феврале 2021 года кредиты малому нефинансовому бизнесу были в среднем на 2,35 п.п. дороже кредитов прочим нефинансовым организациям (по краткосрочным кредитам) и на 0,43 п.п. дороже — по долгосрочным, следует из данных ЦБ (.pdf).

Государство помогло малому бизнесу в кризис, но в целом господдержка остается недостаточной. «По данным нашего последнего опроса, льготные кредиты за последние три года получали 15% МСП. Объем финансирования малого и среднего бизнеса через специальные каналы Корпорации МСП и Минэкономразвития ограничен: в 2020 году кредиты по льготным ставкам по программе Минэкономразвития получили только 17 тыс. компаний — 0,2% ото всех компаний МСП», — сказал РБК бизнес-омбудсмен Борис Титов. По его словам, чтобы решить проблему, нужно снижать уровень ставок в экономике и залоговые требования для МСП.

Выдавать гарантии, чтобы банки соглашались предоставлять беззалоговые кредиты малым предпринимателям, призвана созданная государством Корпорация МСП, но деятельность компании влияет на развитие сектора незначительно — количество поддержанных за пять с половиной лет в рамках гарантийной системы субъектов МСП составило менее 1% от их общего среднегодового количества, заявляла в апреле Счетная палата.

В 2020 году по программе льготного кредитования малого бизнеса «1764» (по номеру соответствующего постановления правительства) банки выдали больше 1 трлн руб. кредитов, указала в ответе на запрос РБК пресс-служба Минэкономразвития. Параллельно были запущены три антикризисных пакета — программы ФОТ 0, ФОТ 2.0 и ФОТ 3.0 на поддержку занятости, в рамках которых бизнес мог получить кредиты под 0-3% годовых с возможностью полного или частичного списания. «Естественно, определенные требования к заемщикам есть у банков. Кредитная организация самостоятельно проводит оценку заемщика (по скоринговой модели) и принимает решение о выдаче кредита. В случае отказа заемщик имеет право обратиться в другой банк, аккредитованный по госпрограмме», — говорится в ответе.

По всем программам льготного кредитования в 2020 году было выдано больше 1,5 трлн руб., или около 20% всех новых кредитов субъектам МСБ за год. Минэкономразвития ожидает, что в 2021 году объем выдачи по программам 1764 и ФОТ 3.0 составит 700 млрд руб.

Большинство предпринимателей за время с начала пандемии привлекали кредиты для финансирования их текущей операционной деятельности — оплаты комплектующих, товаров или услуг (30%), аренды (7%), следует из апрельского опроса ПСБ, «Опоры» и Magram. Около 18% предпринимателей брали кредиты для выплаты зарплаты работникам. Лишь немногие респонденты привлекали средства для расширения линейки продукции (11%), производственных площадей (7%) или автоматизации процессов (5%).

Индекс RSBI

Опрос бизнесменов проводился в рамках ежемесячного индекса деловой активности в сфере малого и среднего бизнеса RSBI. Опрашиваются 1,8 тыс. предпринимателей малого и среднего бизнеса (владельцы и руководители). Индекс RSBI в апреле составил 52,6 пункта, что указывает на рост деловой активности в секторе третий месяц подряд (в марте значение индекса составляло 52,2; значение выше 50 означает рост активности в секторе). «В апреле мы зафиксировали хорошую динамику компоненты продаж, на 5% превышающую показатели прошлого месяца, и это достаточно весомые данные, свидетельствующие о выходе из кризиса. При этом продажи среднего бизнеса вышли на рекордный уровень», — указал вице-президент ПСБ Кирилл Тихонов.