Мы собираемся поставить $1 млн на ETH по цене $1500. Целевой рост составляет 12x в течение 5 лет. Если ETH упадет до $750, мы фиксируем убыток и закрываем сделку. Насколько велика должна быть ваша уверенность, чтобы это было асимметричной ставкой?

Когда инвестируешь на длительный срок, плохие новости зачастую — просто синоним возможностей. Примерно так я сейчас и смотрю на крипторынок в целом и Ethereum в частности. Рисковые активы падают, и это будет продолжаться до тех пор, пока мы не достигнем поворотной точки предстоящей рецессии. Но если вы с оптимизмом смотрите на будущее рынков, то это всего лишь временная коррекция внутри более крупного тренда, который едва ли сменит направление. А значит, всё, что вы можете купить сейчас, вы покупаете с дисконтом.

Однако будущее по определению не предполагает никаких гарантий. Так каковы в действительности шансы на то, что ETH вырастет в 10 раз в ближайшие 5 лет?

На прошлой неделе я писал о сложности оценки того, сколько может стоить Ethereum через пять лет. Я пришел к заключению, что построить какую-то модель для оценки общего объёма целевого рынка Ethereum затруднительно. Вместо этого, имеет смысл сосредоточиться на более простом вопросе: предполагая рост ETH, каких темпов этого роста будет разумно ожидать в ближайшие пять лет?

Прочтите статью целиком, если не читали, но вкратце мой вывод состоял в том, что разумный ожидаемый темп роста для Ethereum может находиться в диапазоне между:

Для контекста, это как минимум равно нашим ожидаемым темпам роста для биткойна, возможно, с некоторой премией к нему ввиду меньшей капитализации Ethereum, мёрджа, сопутствующих нарративов и т. д.

Если помните фреймворк, который мы использовали для оценки асимметричных ставок, то у нас уже есть:

А вот чего нам не хватает:

Конечно, выбор точного целевого уровня и определение коэффициентов для его достижения полностью зависят от вашей личной степени уверенности. Иногда можно получить базовую оценку вероятности на основе исторических данных, но всё это больше искусство, чем наука. Не обманывайтесь, думая, будто для этого можно создать точную модель.

Я хочу лишь предложить вам ориентиры и показать метод, с помощью которого вы сможете провести самостоятельный анализ, и заодно рассказать о собственных приблизительных оценках.

Если мы считаем оправданным ожидать от BTC 6x роста в следующие пять лет, то можно согласиться и с тем, что Ethereum имеет потенциал расти в два раза быстрее. Поэтому мой целевой уровень для ETH составляет около 12x от сегодняшней цены.

Надо также принять во внимание и примерно 50% вероятность того, что дно этого медвежьего рынка еще не достигнуто. То есть если вы открываете эту сделку сейчас, то надо быть готовым к тому, что цена в краткосрочной перспективе может опуститься существенно ниже. Допустим, что мы закрываем сделку, фиксируя убыток, если цена ETH падает ниже $750 (-50% от текущей цены).

Здесь мы подходим к вопросу о шансах. Какова вероятность того, что ETH вырастет в 12 раз за ближайшие 5 лет? И какова вероятность того, что наш «стоп-лосс» не сработает раньше? Это сложный вопрос, если надо каким-то образом просто назвать конкретную цифру. Однако плюс нашего фреймворка в том, что он позволяет перевернуть этот вопрос.

Вместо этого мы можем спросить: при каком минимальном уровне уверенности эта ставка будет стоить нашего времени? И способ ответить на этот вопрос состоит в том, чтобы смоделировать исход этой ставки по трем параметрам:

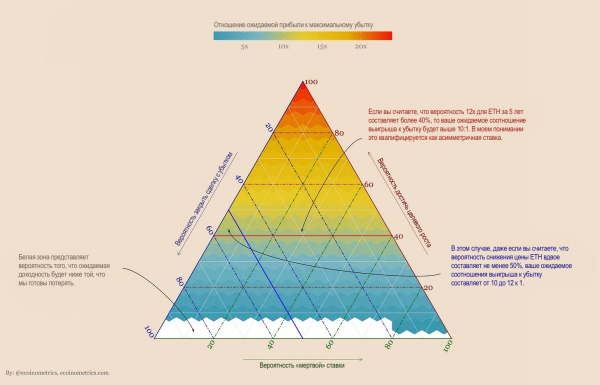

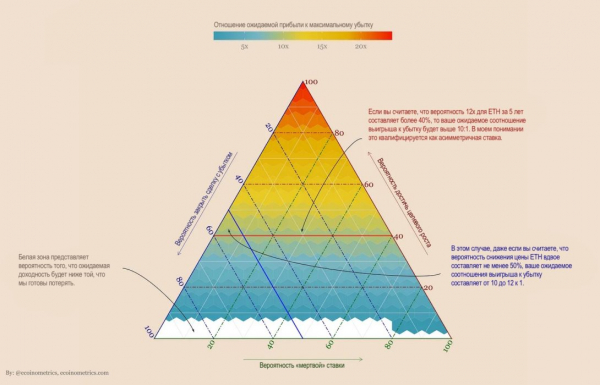

На тернарном графике ниже я представил набор валидных комбинаций вероятностей по этим трем параметрам. Каждая сторона треугольника — представляет собой ось вероятности. Если следовать линиям сетки, то каждое тройное пересечение дает вам триплет вероятностей, представляющих вероятный результат. На каждом пересечении мы рассчитываем отношение ожидаемого значения ставки к снижению, представленному стоп-лоссом. Это отношение передается цветом: чем ближе к красному, тем более асимметричной является ставка.

Или, иначе говоря, выберите вероятности на пересечении трех линий и определите по цветовому коду, насколько асимметричной это делает вашу ставку.

Предположим, что вы собираетесь поставить $1 млн на ETH по цене $1500. Целевой рост составляет 12x. Стоп-лосс на уровне $750. Так выглядит пространство возможных вариантов отношения ожидаемой доходности к максимальному убытку.

Мы собираемся поставить $1 млн на ETH по цене $1500. Целевой рост составляет 12x в течение 5 лет. Если ETH упадет до $750, мы фиксируем убыток и закрываем сделку. Насколько велика должна быть ваша уверенность, чтобы это было асимметричной ставкой?

Я добавил к графику две линии:

Двигать линию, по которой определяется асимметричная ставка, стóящая ваших усилий, вы можете по своему усмотрению. Просто посмотрите на цветовой градиент и решите это для себя сами.

Если вы считаете, что шансы на то, что ETH упадет ниже $750, очень велики — скажем, более 75%, — то коэффициент падает довольно быстро, и тогда, возможно, это уже не будет стóящей асимметричной ставкой. Если ваше ожидание таково, то я бы посоветовал подождать, пока ETH опустится ниже, и открыть позицию с гораздо более низким уровнем стопа, так как это, скорее всего, увеличит соотношение в вашу пользу.

Обобщая, для проведения такого анализа нет необходимости вычислять точные шансы. Мышление в терминах пространства вероятностей — мощный способ определить, при какой минимальной степени уверенности та или иная ставка будет стоить ваших времени и усилий. Иногда и довольно низкой степени уверенности оказывается вполне достаточно для хорошей асимметричной ставки.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь