Валерий Забелин

При расчете прибыли предприятия берутся показатели полученных доходов и произведенных затрат. Перечень не ограничивается только теми поступлениями и расходами, которые касаются непосредственно производственной деятельности. Компания, помимо основной деятельности, всегда ищет возможность повысить финансовые показатели, делая вложения и используя иные имеющиеся ресурсы. В налоговом учете для отражения таких операций существует термин внереализационные доходы. Разберем их подробнее.

Что такое внереализационные доходы

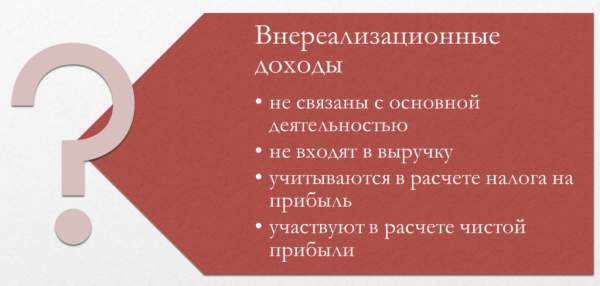

Когда поступают деньги на расчетный счет компании или в кассу, изначально бухгалтерия определяет экономический смысл хозяйственной операции. Внереализационные доходы – это доходы, которые не относятся к основной деятельности предприятия и не получены от продажи основных средств. Они возникают от грамотно вложенных активов предприятия, прочих операций, приносящих прибыль, и не связаны с производством.

Роль производства в их получении минимальна и не связана с использованием производственных мощностей, сырья, материалов. Внереализационные доходы (ВД) являются результатом деятельности менеджмента и финансового управления компании, которые способствуют тому, чтобы свободные средства и ресурсы фирмы работали и приносили прибыль.

Кроме того, внереализационные доходы возникают по независящим от компании ситуациям: списание невостребованной кредиторской задолженности, полученные в результате невыполнения контрагентом обязательств штрафы и т. п.

Для расчета каких налогов используются

В Налоговом кодекса внереализационные доходы перечисляются в главе, посвященной налогу на прибыль, а именно – в составе доходов, которые учитываются при подсчете налогооблагаемой прибыли:

Говоря проще, оба вида доходов учитываются при определении базы по налогу на прибыль. Соответственно, деление – скорее условное, так как включение доходов в 249 или 250 статьи не повлияют на сумму налога.

Для небольшой категории налогоплательщиков Налоговый кодекс определяет объектом налогообложения определенный физический показатель (например, площадь помещения торговли). В таких системах налогообложения доходы вообще не учитываются (например, у ЕНВД, который отменен с 2021 года, или у патента, который применяют ИП).

Для остальных систем, где при расчете налогооблагаемой базы используется понятие «доходы», важно включить ВД (как и выручку) при расчете суммы налога.

Также внереализационные доходы участвуют в расчете при составлении налоговой декларации по налогу на прибыль, при расчете ЕСХН и УСН.

Что относится к внереализационным доходам по ст. 250 НК РФ

Принцип отнесения доходов к внереализационным строится на том, что такие поступления денежных средств не связаны с производственным процессом.

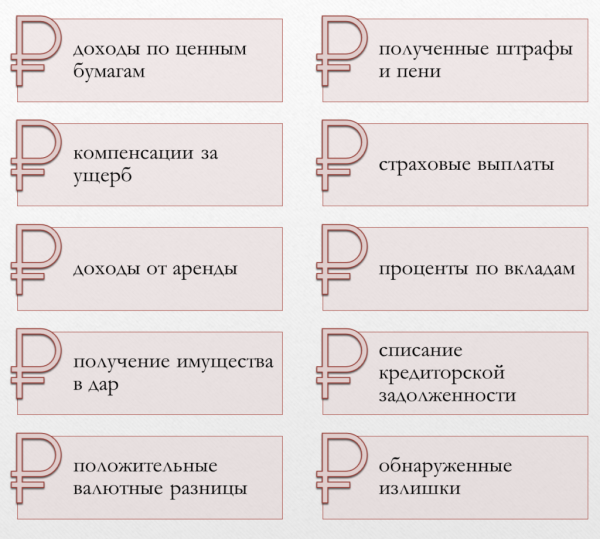

Соответственно, внереализационные доходы включают в себя:

Что касается арендных платежей, то нужно сделать оговорку: они включаются в этот перечень только в случае, если сдача активов в аренду не является основным видом деятельности предприятия.

Какие доходы забывают относить к внереализационным

Налоговики часто делают доначисления по налогу на прибыль и УСН при проведении налоговой проверки. И иногда это происходит в результате того, что налогоплательщики забывают отразить некоторые доходы в отчетности.

Так, помимо перечисленных выше видов, к внереализационным доходам относятся также:

Подобная невнимательность приводит к доначислениям налогов, пени и штрафам.

Возможные ошибки при учете внереализационных доходов

При включении внереализационных доходов в декларацию по налогу на прибыль, при расчете УСН, ЕСХН бухгалтеры нередко допускают ошибки. Разберем самые частые из них.

При учете возмещений и компенсаций

Если имуществу компании нанесен ущерб, она вправе отнести сумму понесенных потерь в расходы. Когда потери компенсируются за счет страховой компании или лица, нанесшего ущерб, бухгалтеры забывают включать эту сумму в состав ВД.

При получении штрафов

Спор с налоговиками возникает, когда по условиям договора нарушившая договоренности сторона обязана выплатить неустойку. Налоговики считают, что пени и штрафы начисляются автоматически, а организация должна относить их к внереализационным доходам по ст. 250 НК.

Бухгалтеры нередко дожидаются решения суда и включают доходы в отчетность только тогда. При этом возникает налоговый спор, который может решиться не в пользу налогоплательщика.

При оказании бесплатных услуг

Если компания получила безвозмездные услуги от сторонней организации, физического лица, государства, то обязана отразить это обстоятельство в доходах. Сумма оказанных услуг рассчитывается исходя из рыночных цен.

Понятно, что такие операции налоговикам отследить сложнее, однако оказанные безвозмездно услуги может отразить у себя тот, кто их оказал (например, чтобы списать затраченные ресурсы в расходы). И тогда ИФНС автоматически будет проверять и получателя услуги.

При уменьшении уставного капитала

Если снижается стоимость доли участников при уменьшении уставного капитала ниже стоимости чистых активов, сумма разницы считается доходом организации. Ее не возникнет, если участникам будет возвращена разница или снижение стоимости долей произошло в связи с изменением законодательства.

При возникновении невостребованных долгов

Суть в том, что невозвращенная на законных основаниях кредиторская задолженность признается доходом того, кто ее не вернул. И если в случае с безнадежной задолженностью речь обычно идет о компаниях в предбанкротном состоянии (которые и так, скорее всего, не платят налоги), то с невостребованной задолженностью ошибку может допустить и финансово устойчивая фирма.

Ситуации, когда происходят доначисления налогов, связанные с признанием кредиторской задолженности просроченной или невостребованной, нередки. Они свойственны тем компаниям, которые вовремя не делают инвентаризацию или считают, что учесть ее в доходах нужно только после выхода приказа руководителя.

Согласно правилам ведения бухгалтерского учета, инвентаризация задолженности должна проводиться ежегодно перед составлением отчетности за год. По ее результатам невостребованная или просроченная «кредиторка» отражается в составе доходов.

При определении даты признания дохода

В налоговом учете доходы признаются в зависимости от применения метода: кассовый (доход учитывается в момент поступления денег) или метод начисления (доход признается при возникновении права на него).

Например, если страховая компания компенсирует ущерб фирме, то при первом способе основанием для признания дохода является поступление денег на счет, а при втором – в момент принятия решения страховой организацией.

Другой пример: по условиям договора контрагент выплачивает 1% за каждый день просрочки оплаты. При применении метода начисления пени начисляются ежемесячно, вне зависимости от того, перечислил контрагент деньги по факту или нет. А при кассовом – учитывается дата фактического поступления оплаты.

Внереализационные доходы в бухгалтерском учете

Понятие «внереализационные доходы» относится в основном к налоговому учету. В бухгалтерском учете для их отражения применяется счет 91.1 «Прочие доходы».

Организация вправе открывать на нем субсчета по видам доходов, например:

Пример: ООО «Лабиринт» занимается производством металлических изделий и сдает в аренду помещение склада. Ежемесячная арендная плата составляет 20 000 рублей.

Бухгалтер сделает проводку:

Если, например, по условиям договора банковского обслуживания предусмотрено начисление процентов на остаток по счету (400 рублей в месяц), то проводка будет такая:

Кроме того, очевидно, что внереализационные доходы увеличивают налогооблагаемую прибыль организации и отражаются в декларации по налогу на прибыль.