Горбатого могила исправит. ЕЦБ перенял у ФРС идею временного характера высоких потребительских цен и продолжает с ней возиться, несмотря на то, что американские коллеги все чаще говорят о долгоиграющих факторах. Европейский центробанк нарисовал горб инфляции и твердит о необходимости наличия у него вариантов борьбы как с продолжительным периодом ее высоких значений, так и с быстрым падением ниже таргета в 2%. Его не смущают ни рост CPI еврозоны до 13-летних максимумов, ни пугающий прогноз Бундесбанка о разгоне потребительских цен в Германии до 6%.

Терпение, терпение и еще раз терпение. Именно так представляет себе свою будущую монетарную политику ЕЦБ, судя по протоколу ноябрьского заседания Управляющего совета. Ничего не напоминает? Подобной риторики в на протяжении большей части первой половины 2021 придерживался Федрезерв, что позволяло инвесторам с чистой совестью продавать доллар США. В июне-ноябре эстафету у гринбэка принял евро.

Европейский центробанк признает увеличение потенциальных рисков разгона инфляции, однако считает нужным избегать чрезмерной реакции. Ему требуется сохранение возможности выбора в отношении своих будущих покупок облигаций как можно дольше с целью адекватной реакции как на падение CPI ниже целевого уровня, так и на сохранение индикатора выше таргета.

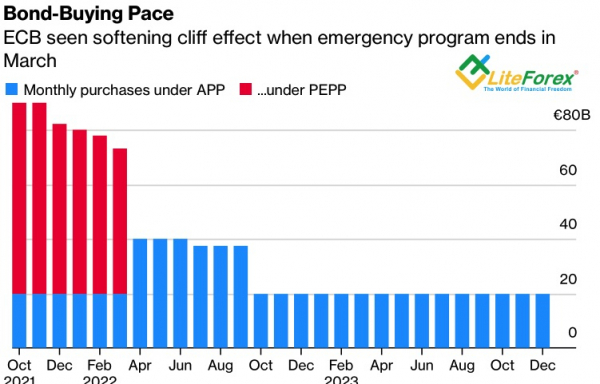

От заседания Управляющего совета, которое станет ключевым событием недели к 3 декабря, инвесторы ожидают объявлений о завершении экстренной программы покупки активов PEPP в марте и об увеличении масштабов традиционного QE в виде APP. Центробанку ведь нужны варианты. Рынки также рассчитывают, что он повысит прогнозы по инфляции на 2021-2023.

Динамика покупок активов в рамках европейских QE

Источник: Bloomberg.

Политика терпения в то время, как центробанки по всему миру во главе с ФРС отказываются от прежних мантр и готовы начать бороться с высокими ценами, — это путь к слабости. Что и доказывает 7,5%-е падение EURUSD с того самого июньского заседания FOMC, на котором Федрезерв впервые намекнул о своей готовности встать с обочины. С тех пор шансы на его агрессивную монетарную рестрикцию только росли. Goldman Sachs (NYSE:GS) прогнозирует, что ставка по федеральным фондам вырастет в июне, сентябре и декабре (ранее ожидалось, что в июле и ноябре), а с января ФРС увеличит масштабы сокращения QE до $30 млрд в месяц. В 2023 банк ожидает двух актов монетарной рестрикции, что предполагает рост ставки до 1,5%. К тому моменту ЕЦБ только сделает первый шаг. Если сделает.

Если добавить к политике терпения Европейского центробанка новый штамм COVID-19 родом из Южной Африки, изрядно напугавший финансовые рынки, четвертую волну пандемии и энергетический кризис в Старом Свете, а также реанимацию темы Brexit, позиции «быков» по EURUSD могут показаться безнадежными. Тем не менее, ожидания «ястребиных» сюрпризов от ЕЦБ на заседании 2 декабря могут напугать продавцов и заставить их фиксировать прибыль по шортам. В связи с этим идея краткосрочных покупок евро на прорыве сопротивления на $1,1225-1,123 по прежнему актуальна. Главное – не увлекаться и ставить стопы.

Дмитрий Демиденко для LiteForex