Когда все вокруг покупают, появляется прекрасная возможность, чтобы продать. Крупные игроки не зря используют новости для формирования позиций. Напуганная разочаровывающей статистикой толпа сама отдаст им деньги. И неважно, какая мелочь стала причиной страха. Пусть это будет рост базовой инфляции на +0,3% при прогнозе в +0,4% м/м. Десятая процента взвинтила котировки EUR/USD от основания к середине 17-й фигуры, позволив поклонникам доллара США купить его по привлекательной цене.

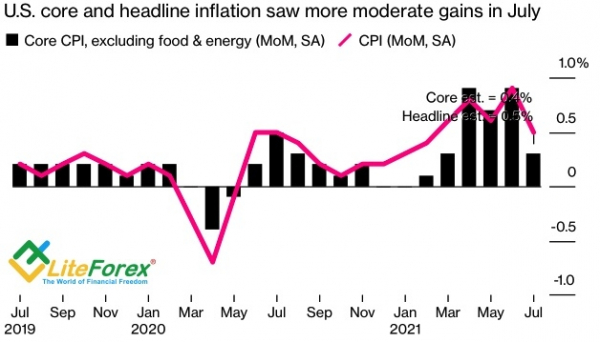

Замедление потребительских цен с 0,9% до 0,5% м/м и базового CPI – с 0,9% до 0,3% в июле натолкнуло рынки на мысль, что череда чрезмерных инфляционных сюрпризов закончилась. Однако закончился ли период повышенного инфляционного давления? Снижение темпов роста базового CPI с 4,5% до 4,3% в годовом исчислении – все равно, что падение температуры тела с 39 до 38,5 градусов. Вроде, меньше, но все равно жарко.

Динамика инфляции в США

Источник: Bloomberg

Да, ценовое давление в секторах-застрельщиках, включая продажи подержанных автомобилей, снижается. Но на смену старым драйверам роста готовы прийти новые. Например, арендная плата, удельный вес которой в PCE составляет около 30%. Или среднечасовая зарплата, выросшая в мае-июне на 5%. Прибавьте к этому гору денег, на которой сидят потребители из-за фискальных стимулов, и станет понятно, что высокая инфляция – это всерьез и надолго.

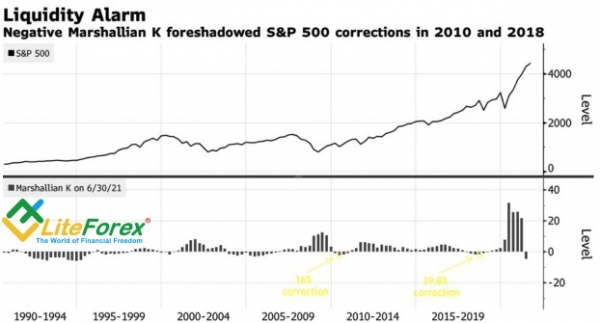

Безусловно, ФРС делает все возможное, чтобы не допустить ее разгона. У центробанка есть огромный опыт прошлой рецессии, когда при помощи займов в форме обратного РЕПО ему удалось перекрыть кислород потребительским ценам. Объем подобных операций и нынче стремительно увеличивается, что приводит к замедлению роста денежной массы. Однако в экономике все взаимосвязано. Попытка притормозить инфляцию может обернуться печальными последствиями для фондового рынка. Впервые с 2018 скорость ВВП США выше, чем у денежного агрегата M2. Соотношение известно как коэффициент Маршаллиана. Его уход в красную зону в 2010 обернулся коррекцией S&P 500 на 16%, а в 2018 чуть не сломал «бычий» рынок акций.

Динамика S&P и коэффициента Маршаллиана

Источник: Bloomberg

Недостаток ликвидности действительно способен спровоцировать коррекцию фондовых индексов, что взвинтит спрос на такой актив-убежище как доллар США.

Тем временем, невзирая на замедление базовой инфляции, чиновники FOMC хором говорят о необходимости сворачивания QE. Президент ФРБ Канзас-Сити Эстер Джордж считает, что сегодняшняя экономика сигнализирует, что пришло время вернуться к прежним настройкам. Глава ФРБ Далласа Роберт Каплан призывает к началу изъятия монетарных стимулов уже в октябре. Даже такой «голубь» как босс ФРБ Сан-Франциско Мэри Дэйли заговорила о сокращении масштабов покупок активов в конце 2021 или в начале 2022.

Очень сильно сомневаюсь, что прекращение чрезмерных инфляционных сюрпризов изменило правила игры. ФРС намерена действовать быстрее ЕЦБ, экономика США опережает европейскую, а значит, нисходящему тренду по EUR/USD быть. Используем отбой от сопротивлений на 1,1775, 1,18 и 1,184 для формирования шортов.

Дмитрий Демиденко для LiteForex