Если кто-то считает, что Штаты утратили свою уникальность, боюсь, он ошибается. Да, по мнению Кристин Лагард экономика еврозоны растет быстрее, чем ожидалось и восстановится к своим допандемическим уровням к первому кварталу 2022, а не ко второму, как рассчитывал ранее ЕЦБ, но инфляция в валютном блоке рядом не стояла по сравнению с американской. Рост индекса расходов на личное потребление на 3,9% в мае это доказал. Но принципиально важным для доллара США и всего Forex является не разгон инфляции, а как ФРС смотрит на этот процесс. Изменение мировоззрения центробанка – важный аргумент, чтобы пересмотреть свои взгляды на EURUSD.

До июньского заседания FOMC рынки были уверены, что большинство членов Комитета свято верили в мантру о временном характере разгона потребительских цен. Мало кто ожидал высокого градуса инакомыслия, отраженного в прогнозах по ставке. По факту «ястребов» оказалось не так уж и мало: к Джеймсу Булларду, Роберту Каплану и Рафаэлю Бостику присоединился Эрик Розенгрен, заговоривший о возможности ужесточения денежно-кредитной политики в конце 2022. По мнению президента ФРБ Бостона, уже на исходе следующего года экономика США будет работать с полной занятостью и устойчивой инфляцией в 2% и выше.

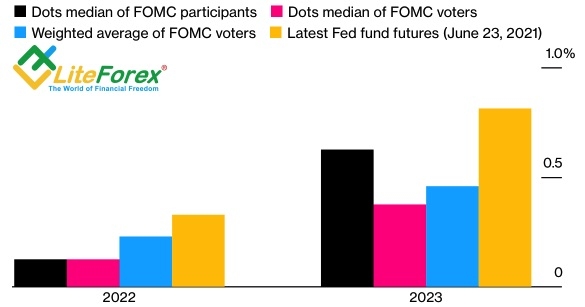

На мой взгляд, ядро вокруг Джерома Пауэлла постепенно превращается из «голубиного» в нейтральное, а численность «ястребов» возрастает, что усиливает риски более ранней нормализации денежно-кредитной политики, чем в настоящее время ожидается. При этом срочный рынок, как обычно, прогнозирует более агрессивное повышение ставки по федеральным фондам, чем FOMC.

Прогнозы FOMC и срочного рынка по ставке

Источник: Bloomberg.

По словам главы ФРБ Сент-Луиса Джеймса Булларда, для увеличения расходов по займам в 2022 требуется, чтобы 2-летняя инфляция превысила 2,5%. Индекс расходов на личное потребление в мае оказался на 2,2% выше, чем в 2019. BofA Merrill Lynch и вовсе не понимает, почему взлет потребительских цен должен быть временным, если лежащие в его основе факторы, включая фискальные и монетарные стимулы, цены на сырье, недвижимость и другие активы, постоянны? Банк прогнозирует высокую инфляцию в США в 2-4% на протяжении следующих 4 лет (!) и обращает внимание, что за последнее столетие она составляла в среднем 3%, в 2010-х – 2%, в 2020 – 1%, но в 2021 выросла уже на 8% в годовом исчислении.

Если разгон CPI и PCE не окажется временным явлением, это приведет к росту инфляционных ожиданий и заставит ФРС действовать гораздо более агрессивно, чем в настоящее время предполагают инвесторы. При этом, чем быстрее будет восстанавливаться рынок труда, чем ближе Штаты окажутся к состоянию полной занятости, то бишь будет выполнено второе условие для повышения ставки по федеральным фондам.

Не удивлюсь, если ожидания роста июньских non-farm payrolls на 685-700 тыс приведут к падению EURUSD с последующим ростом на факте. Сигналом для продаж пары может стать прорыв поддержки на 1,1915. Напротив, ее консолидация в преддверии важного события усилит риски резкого изменения котировок в момент релиза значимых данных по рынку труда США.

Дмитрий Демиденко для LiteForex