Перед ФРС, безусловно, можно снять шляпу: она внесла существенный вклад в победу над рецессией, наверняка сможет поставить на колени инфляцию при помощи займов в форме обратного РЕПО и снижения темпов роста денежной массы, сумела не повторить ошибки с конус-истерикой 2013, а также сдерживает рост курса доллара США благодаря медленной нормализации денежно-кредитной политики.

Тем не менее, центробанк своей деятельностью создал дисбаланс на рынке долга, который может аукнуться серьезными потрясениями в случае реализации таких триггеров как дефолт или смена председателя Федрезерва.

В условиях, когда американская экономика опережает европейскую (второй квартал можно исключить, так как в еврозоне в этот период шел отскок после двойной рецессии), а ФРС собирается прибегнуть к монетарной рестрикции гораздо раньше, чем это сделает ЕЦБ, единственным сдерживающим фактором падения EUR/USD становится пике доходности казначейских облигаций США. И руку к формированию текущей конъюнктуры рынка облигаций приложил Федрезерв.

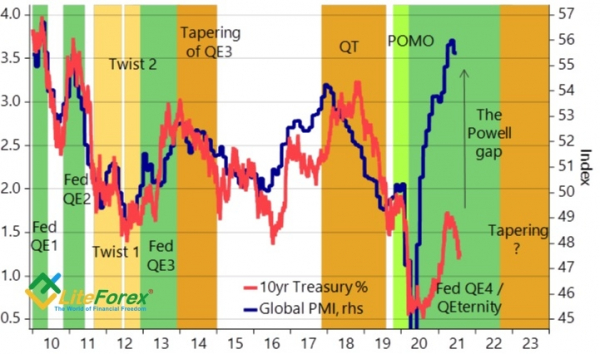

Во-первых, он скупил 76,4% всех федеральных долговых обязательств, выпущенных во время пандемии, и в настоящее время владеет 33,6% всего госдолга США. Это примерно столько же, сколько у остальных американских инвесторов вместе взятых. Во-вторых, убедил рынки во временном характере инфляции, долгоиграющие высокие уровни которой могли бы заставить держателей облигаций сбрасывать их с рук. В-третьих, заставил рынки поверить, что повторения конус-истерики 2013 не будет. В результате доходность трежерис снижается, и образуется гэп с глобальной деловой активностью, который Nordea Markets назвал «гэпом Пауэлла».

Динамика доходности трежерис и глобального PMI

Источник: Nordea Markets

Я могу понять ФРС, ведь низкие ставки по долгам, с одной стороны, способствуют росту рынка акций, с другой, сдерживают доллар США. Все это в совокупности приводит к поддержанию благоприятных для экономики финансовых условий. Вместе с тем, существующий на рынке дисбаланс усиливает риски серьезных потрясений. Поводами могут стать нерешенный вопрос потолка госдолга, связанный с ним дефолт по американским обязательствам, а также смена Джерома Пауэлла на Лаэль Брейнард на посту председателя Федрезерва.

На мой взгляд, ФРС должна как можно быстрее выйти из QE, тем более, что потребности Казначейства в новой эмиссии в 2022 резко снизятся. По оценкам JP Morgan, ее объем в следующем году составит $1,46 трлн, что на $860 млрд меньше, чем в 2021. Новых фискальных стимулов от Джо Байдена пугаться не нужно: в большинстве своем они имеют собственные источники финансирования.

Полагаю, что и сам Федрезерв прекрасно понимает ущербность продолжения политики дешевых денег, но ему нужен повод для того, чтобы начать от нее избавляться. Есть надежда, что таким триггером станет сильная статистика по рынку труда за июль. Событие действительно является настолько важным, что консолидация EUR/USD в диапазоне 1,185-1,19 выглядит более чем уместной. Прорывы его границ до пятницы, вероятнее всего, будут ложными пробоями, поэтому лучше всего остаться вне рынка.

Дмитрий Демиденко для LiteForex