Налог с владельцев транспорта – один из источников наполнения региональных бюджетов. Соответственно, основные его условия и льготы устанавливают именно регионы. Транспортный налог нужно платить на следующий год после отчетного – то есть, в 2021-м нужно готовиться к уплате за 2020-й год. В статье рассмотрим, каков размер транспортного налога и льготы по его оплате.

Размер транспортного налога

Методика расчета транспортного налога практически не менялась с 2003 года. Размер налога напрямую зависит от мощности транспортного средства. Чем выше мощность двигателя (в л.с.), тем больше ставка транспортного налога с каждой единицы мощности – то есть, он фактически имеет прогрессивную ставку.

Транспортный налог с повышенным налоговым коэффициентом оплачивают владельцы транспортных средств, стоимость которых выше 3 миллионов рублей. Список моделей транспортных средств, которые попадают под повышающий коэффициент, публикуется в марте каждого года на сайте Минпромторга.

При определении ставок транспортного налога в каждом регионе используют базовые показатели – это базовые ставки и повышающий коэффициент. Они прописаны в Налоговом Кодексе.

Базовые ставки транспортного налога

Ставки опубликованы в Налоговом кодексе РФ. На основании них в каждом регионе установлены определенные ставки для оплаты транспортного налога.

| Мощность двигателя транспортного средства | Базовая ставка (за 1 л.с.) |

|---|---|

| До 100 л.с. | 2,50 руб. |

| От 101 до 150 л.с. | 3,50 руб. |

| От 151 до 200 л.с. | 5 руб. |

| От 201 до 250 л.с. | 7,50 руб. |

| Более 250 л.с. | 15 руб. |

В регионах не могут устанавливать ставки ниже указанных значений базовых ставок.

Размер повышающего коэффициента транспортного налога

Этот коэффициент используется при расчете суммы транспортного налога на автомобили, стоимость которых превышает 3 миллиона рублей. Перечень таких транспортных средств каждый год в марте публикует на своем сайте Минпромторг. Он же устанавливает и повышающие коэффициенты. Они едины по всей территории РФ. Их значения приведены ниже в таблице:

| Стоимость транспортного средства | Возраст транспортного средства | Размер коэффициента |

|---|---|---|

| От 3 до 5 млн. руб. | До 3-х лет | 1,1 |

| От 5 до 10 млн. руб. | До 5-ти лет | 2 |

| От 10 до 15 млн. руб. | До 10-ти лет | 3 |

| Более 15 млн. руб. | До 20-ти лет | 3 |

Формулы для расчета транспортного налога

Для расчета суммы транспортного налога на транспортное средство, стоимость которого не превышает 3 миллиона рублей, используется такая формула:

ТН = НБ × С × (КПМВ/12 мес.),

где:

ТН – сумма транспортного налога;

НБ – налоговая база (мощность двигателя в л.с.);

С – ставка по региону;

КПМВ – количество полных месяцев владения транспортным средством.

Пример расчета суммы транспортного налога за 2020 год (в 2021 году налог оплачивают именно за этот налоговый период):

Транспортное средство имеет двигатель мощностью 80 л.с. Регион – Москва. Ставка по региону составляет 12 руб. Срок владения транспортным средством в течение налогового периода (в 2020 году) – 7 месяцев. Считаем:

ТН = 80 × 12 × (7/12) = 560 руб.

Формула для расчета транспортного налога для авто, стоимость которых более 3 миллионов рублей, проста – достаточно умножить рассчитанный по обычной формуле транспортный налог на повышающий коэффициент для дорогого авто.

Пример для расчета транспортного налога за 2020 года с учетом повышенного коэффициента будет таким:

Мощность двигателя – 240 л.с., срок владения в отчетном периоде — 12 месяцев, стоимость транспортного средства — 3 342 000 рублей, ставка в регионе – 75 рублей, повышающий коэффициент – 1,1. Считаем сумму транспортного налога:

ТН(ПК) = (240 × 75 × (12/12)) × 1,1 = 19 800 рублей.

Ставки транспортного налога в некоторых регионах

Поскольку транспортный налог является региональным, региональные власти вправе самостоятельно определять его размер (в соответствии с базовыми ставками, указанными в НК РФ). Также они утверждают льготы по уплате этого налога.

Ставки по транспортному налогу отличаются в зависимости:

В разных регионах установлены разные ставки налога.

Так, в Крыму действуют такие ставки для оплаты транспортного налога на легковые и грузовые автомобили:

| Мощность двигателя транспортного средства | Ставка за 1 л.с. |

|---|---|

| Легковые авто | |

| До 100 л.с. | 5 руб. |

| От 100 до 150 л.с. | 7 руб. |

| От 150 до 200 л.с. | 30 руб. |

| От 200 до 250 л.с. | 75 руб. |

| Более 250 л.с. | 100 руб. |

| Грузовые авто | |

| До 100 л.с. | 14 руб. |

| От 100 до 150 л.с. | 25 руб. |

| От 150 до 200 л.с. | 30 руб. |

| От 200 до 250 л.с. | 35 руб. |

| Более 250 л.с. | 40 руб. |

Проведем пример расчета суммы транспортного налога на грузовой автомобиль. Исходные данные:

Считаем:

ТН = 80 × 14 × (6/12) = 560 рублей.

Эту сумму должен оплатить налогоплательщик в бюджет за 2020 год.

Ставки транспортного налога для легковых и грузовых авто в Москве такие:

| Мощность двигателя транспортного средства | Ставка за 1 л.с. |

|---|---|

| Легковые авто | |

| До 100 л.с. | 12,0 руб. |

| От 101 до 125 л.с. | 25,0 руб. |

| От 126 до 150 л.с. | 35,0 руб. |

| От 151 до 175 л.с. | 45,0 руб. |

| От 176 до 200 л.с. | 50,0 руб. |

| От 201 до 225 л.с. | 65,0 руб. |

| От 226 до 250 л.с. | 75,0 руб. |

| Более 250 л.с. | 150,0 руб. |

| Грузовые авто | |

| До 100 л.с. | 15 руб. |

| От 100 до 150 л.с. | 26 руб. |

| От 150 до 200 л.с. | 38 руб. |

| От 200 до 250 л.с. | 55 руб. |

| Более 250 л.с. | 70 руб. |

Ставки транспортного налога для легковых и грузовых авто в Забайкальском крае.

| Мощность двигателя транспортного средства | Ставка за 1 л.с. |

|---|---|

| Легковые авто | |

| До 100 л.с. | 7 руб. |

| От 100 до 150 л.с. | 10 руб. |

| От 150 до 200 л.с. | 20 руб. |

| От 200 до 250 л.с. | 33 руб. |

| Более 250 л.с. | 65 руб. |

| Грузовые авто | |

| До 100 л.с. | 13 руб. |

| От 100 до 150 л.с. | 19 руб. |

| От 150 до 200 л.с. | 26 руб. |

| От 200 до 250 л.с. | 32 руб. |

| Более 250 л.с. | 52 руб. |

Чтобы узнать ставки для оплаты транспортного налога в регионе, нужно зайти на сайт ФНС или обратиться туда лично. Сотрудники налоговой помогут не только определить ставку налога, но и подсчитают его сумму.

Как рассчитать транспортный налог на сайте ФНС РФ

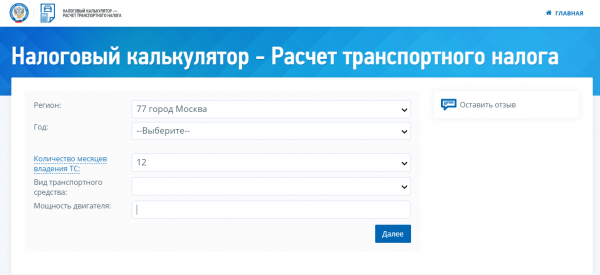

Сначала нужно зайти на сайт ФНС. Откроется окно, в котором будет представлена форма для заполнения.

В ней нужно указать:

Затем нажать на кнопку «Далее». Система предложит выбрать следующие параметры, указанные на картинке.

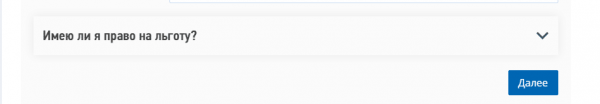

Если налогоплательщик имеет право на льготу, он выбирает ее вид из выпадающего списка, нажав на стрелочку.

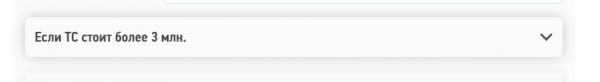

После этого система предложить предоставить сведения об авто, если оно стоит более 3 000 000 рублей.

И только после внесения всех необходимых данных нужно нажать на кнопку «Рассчитать». Сумма налога будет указана на экране вместе с используемой для расчета формулой и действующей ставкой по региону.

Льготы по уплате транспортного налога

Во-первых, от уплаты налога освобождены владельцы транспортных средств, мощность двигателей которых не превышает 100 л.с. и которые были получены собственником от органов социальной защиты. Во-вторых, не уплачивается транспортный налог на транспортные средства скорой медицинской помощи, автоинспекции и других государственных ведомств и учреждений. В-третьих, региональные власти самостоятельно определяют категории физических и юридических лиц, которые оплачивают транспортный налог частично или полностью освобождены от его оплаты.

Например, в Москве не оплачивают транспортный налог такие категории граждан:

При этом стоит учесть, что льготы распространяются на транспортные средства, мощность которых не превышает 200 л.с. На льготы по оплате налога за авто с мощностью двигателя свыше 200 л.с. могут рассчитывать только многодетные родители.