С первого взгляда многие аспекты proof-of-stake кажутся простыми и интуитивными, однако их неправильно понимают даже те, кто посвятил изрядную часть своей жизни изучению криптоактивов. Это привело к невероятному количеству дезинформации в этой области, когда крупные твиттер-аккаунты в погоне за вниманием безмозглых масс выставляют себя дураками перед всеми, кто имеет хотя бы элементарное представление об эффектах второго порядка от стейкинга. В этом материале автор рассылки DataAlways надеется прояснить несколько распространенных заблуждений на этот счет и, может быть, побудить читателя задуматься о том, что еще он может понимать неверно.

Многие наивно полагают, что все пользователи PoS-блокчейна должны быть по мере возможности заинтересованы в стейкинге — видимо, вдохновляясь высокими коэффициентами стейкинга в L1-альтах. Но если разобраться, то ситуация оказывается гораздо сложнее.

На индивидуальном уровне выбор того, принимать или нет участие в стейкинге, можно аппроксимировать как простой баланс между доходностью, рисками, недостатком ликвидности и удобством. (Хотя это лишь один из способов приблизительно оценить динамику; уверен, что есть и более сложные и лучшие способы ее смоделировать.)

Adjusted_Yield = Yield × (1 — Discount_Risk) — Liquidity_Premium — Convenience

В сокращении:

A = Y × (1 — D) — L — C

По идее, каждому держателю Ethereum стоило бы произвести подобный ориентировочный расчет и найти свое значение скорректированной доходности стейкинга, чтобы определить, является ли она положительной или отрицательной и насколько. При положительной скорректированной доходности стейкинг может иметь смысл, при отрицательной, очевидно, риски и недостатки перевешивают преимущества, и стейкинг становится неоправданным.

С учетом этой методологии, неудивительно, что деривативы ликвидного стейкинга (LSD — от Liquid Staking Derivatives, а не то, что вы могли подумать) получили такую популярность:

Преобразовав предложенную выше формулу, мы можем определить положительность скорректированной доходности стейкинга с помощью неравенства:

Y × (1 — D) > L + C

В результате такой перестановки вопрос о том, имеет ли смысл участвовать в стейкинге, превращается в вопрос о том, превышает ли доходность стейкинга, дисконтированная на риск, альтернативные издержки стейкинга и усилия, необходимые для запуска валидатора.

Когда в эту сферу приходят люди из традиционных финансов и начинают говорить о стейкинге как о безрисковой ставке или «интернет-облигациях», они часто не берут в расчет связанные со стейкингом факторы риска. Вот более точное представление:

RFR = Y × (1 — D)

С введением безрисковой ставки возникает разделение между финансовыми спекулянтами и технологами. С финансовой точки зрения, чтобы максимизировать долларовую стоимость ETH, убедительной стратегией является установление высокой безрисковой ставки, чтобы привлечь в контракт стейкинга как можно больше токенов и создать дефицит предложения. Такой ход мысли приводит к появлению ценовых моделей, основанных на проекциях дисконтированных денежных потоков (ДДП), или иных подобных, в которых аналитики моделируют доходность стейкинга как прибыльность компании, предполагая, что более высокая доходность должна приводить к росту цены токена.

Недостаточно обсуждаемым следствием этого является то, что высокая безрисковая ставка делает практически невозможной конкуренцию для всего остального. Если у вас есть безрисковая ставка 10%, то все остальное: DeFi, NFT, блокчейн-гейминг и т.д. должны либо генерировать доходность, либо расти в цене темпами, опережающими эту ставку (+ еще спред для компенсации дополнительного риска). Высокая безрисковая ставка попросту ведет к долгосрочной стагнации экосистемы.

Два важных вывода для неспекулянтов:

Сравнение между стейкинга ETH с формой интернет-облигаций имеет дополнительные нюансы: покупая облигации, вы получаете короткую доходность, потому что вы привязаны к ставке, если только это не облигация с плавающей ставкой, но обычно плавающая ставка по облигациям предназначена для поддержания спреда на постоянном уровне при изменении базовой величины, такой как ставка ЛИБОР или по федеральным фондам. Напротив, при стейкинге ETH держатель остается с длинной доходностью. И хочу напомнить: доходность стейкинга сейчас завышена и в ближайшие месяцы, несомненно, будет падать, так что нахождение в длинной доходности не является идеальным вариантом.

Стейкинг ETH также сопряжен с огромными рисками, если не хеджировать изменения спотовой цены. В этом смысле ETH в стейкинге похож на иностранные облигации с высоким валютным риском, который большинство крупных управляющих должны будут хеджировать посредством шорта по споту или фьючерсам.

EIP-1559

Сжигание комиссий за транзакции — самый яркий пример неправильно понятого обновления. Часто критикуемый как финансовый инжиниринг с целью завышения цены токенов, в proof-of-stake среде EIP-1559 снижает безрисковую ставку и облегчает для dApp конкуренцию со стейкингом.

Основным нарративом вокруг EIP-1559 всегда было дефляционное предложение, но для бесконечных держателей (которые должны тяготеть к стейкингу, чтобы гарантировать отсутствие обесценивания) сжигание токенов на самом деле в сухом остатке является негативным фактором!

Ментальная модель, которая может помочь это прояснить, состоит в том, чтобы воспринимать сжигание токенов не как сокращение предложения, но распределение его среди всех держателей ETH. С этой точки зрения комиссии за транзакции, которые обычно шли бы только стейкерам, возвращаются всем членам сообщества — при реализации с proof-of-stake блокчейном, EIP-1559 фактически является децентрализующим механизмом, а не централизующим, как утверждают многие оппоненты.

Основная критика в адрес EIP-1559 сводится в основном к тому, что это форма проциклической монетарной политики. В одном из эпизодов подкаста On The Brink Ник Картер отметил, что корреляция между ценой токена и активностью приводит к тому, что во время медвежьего рынка сжигается меньше токенов, а во время бычьего — больше. Это создает петлю обратной связи, которая в теории должна приводить к более высоким максимумам, но в меньшей мере выраженным минимумам.

Одна из главных проблем с рассуждениями об эффектах первого и второго порядка в криптоактивах заключается в том, что у нас так много коррелированных и обратно коррелированных показателей, поэтому очень легко сделать неточную экстраполяцию. В этом контексте рынок газа может контролировать не цену криптоактива, а использование сети: снижение цены газа приведет к сокращению сжигания токенов, но снижение цены газа поможет стимулировать использование сети. Этот эффект похож на то, как ФРС печатает деньги во время рецессии: теоретически каждая единица в обращении становится менее ценной, однако с бóльшим количеством денег экономика может восстановиться быстрее, чем при жесткой политике в духе австрийской школы.

Между тем снижение доходов от стейкеров из-за сжигания комиссий за транзакции (вместо того, чтобы выплачивать их стейкерам) также поддерживает низкую доходность, дополнительно стимулируя активность сети.

В личных сообщениях в твиттере Ник Картер позже (без подсказки) пересмотрел свой «проциклический» комментарий и признал сложность взаимосвязи между ценой и сетевой активностью, обратив внимание, что существуют как проциклические, так и контрциклические аспекты обновления сети. И я согласен с его более нюансированной позицией, которую едва ли возможно было бы правильно сформулировать при записи подкаста.

Реальная и номинальная доходность стейкинга

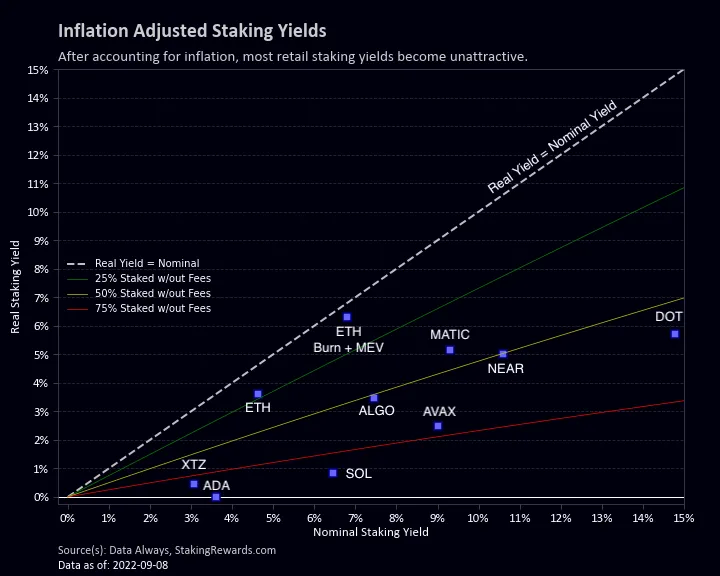

В последние несколько месяцев контекст обсуждения реальной доходности стейкинга, как и полностью размытых оценок, существенно расширился, причем особенно пристальное внимание уделяется фармингу доходности. Тем не менее многие L1-альткойны продолжают демонстрировать высокую доходность стейкинга, однако предлагают лишь небольшую прибыль с поправкой на инфляцию из-за высоких коэффициентов стейкинга (процента монет в стейкинге).

На диаграмме ниже мы видим, что большинство крупнейших proof-of-stake блокчейнов не предлагают за стейкинг своих токенов практически никакой доходности. Например, делегирование токенов на Cardano часто рассматривается как простой способ получения почти 4% дохода, но после корректировки на девальвацию и комиссии доходность фактически становится отрицательной. Это нелепая ситуация: при отрицательной реальной доходности, ожидается, что вы должны еще и заплатить налоги с заработанных вами токенов.

Главное, что нужно помнить:

Если не останется никого, из кого можно извлечь доход, то никто и не получит доход.

Доходность стейкинга, оформленная как налог на ликвидность, имеет ценность только в том случае, если есть те, кто желает получить ликвидность.

С Ethereum сейчас ситуация намного лучше, но во многом это объясняется низким коэффициентом стейкинга и сжиганием токенов. Со стабилизацией перехода на proof-of-stake и включением опции вывода токенов из стейкинга (снижении рисков), коэффициент стейкинга будет расти, снижая его реальную доходность.

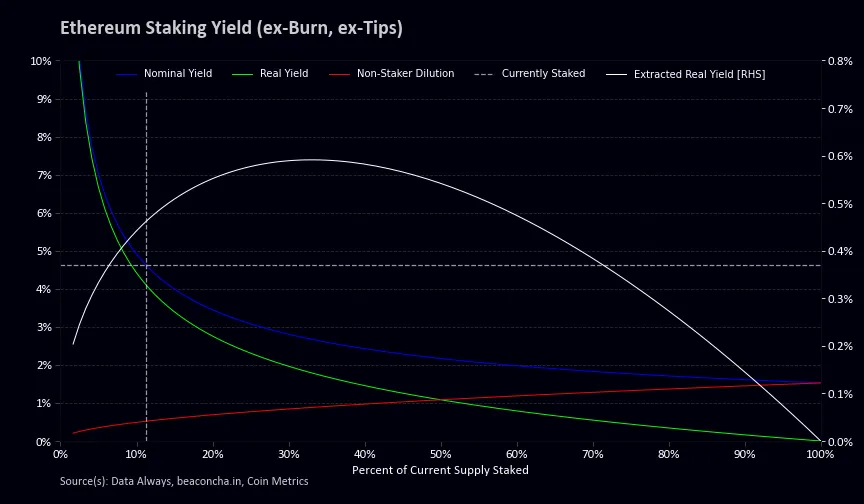

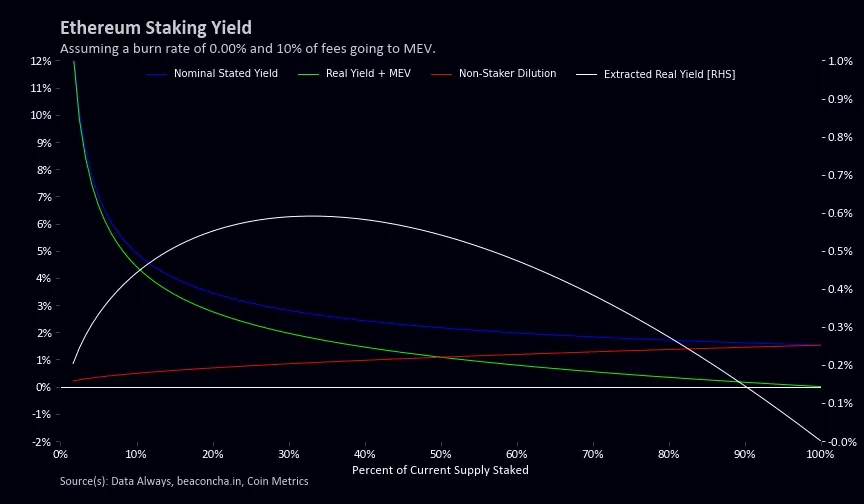

Углубляясь в структуру доходности Ethereum, мы можем построить наивную диаграмму доходности без учета MEV и сжигания токенов, чтобы установить нижний предел для доходности и потолок обесценивания. На графике ниже видно, что, хотя номинальная доходность до тех пор, пока в стейкинге находится менее 60% токенов, остается выше 2%, реальная доходность падает ниже этой отметки, как только коэффициент стейкинга достигает 30%; если же в стейкинг переходит 60% эфира, то базовая реальная доходность упадет ниже 1%.

Такие высокие коэффициенты стейкинга просто не являются хорошей динамикой для сети. Блокировка токенов с принятием на себя рисков слешинга и ликвидности ради 1% прибыли не является эффективным состоянием для блокчейна, претендующего на роль «мирового компьютера». Единственные, кто будет рад такой доходности, должны быть спекулянты с бесконечным горизонтом, которые хотят сохранить свою долю рынка, но не имеют интереса к использованию сети.

Можно также определить уменьшающуюся отдачу от стейкинга, подсчитав общую реальную доходность , извлекаемую валидаторами. Когда количество валидаторов превысит 30% от общего предложения ETH, извлекаемая прибыль начнет сокращаться, и любые добавления новых валидаторов начнут напоминать чистую инфляцию, а не извлечение доходности. В сущности, сокращение вознаграждения от большего количества ETH в стейкинге перевешивает увеличение общей реальной доходности от дополнительного валидатора. На самом деле пулу валидаторов выгоднее даже выплатить дополнительному валидатору его потенциальный доход от стейкинга, чтобы тот не включался к стейкингу.

Извлеченная реальная доходность = реальная доходность × коэффициент стейкинга

В более реалистичной модели, учитывающей сжигание токенов и MEV при нынешних значениях цены газа, но с коэффициентом стейкинга 30% реальная доходность поразительно низкая: всего около 3%. Большинство сегодняшних моделей дисконтированного денежного потока или доходности, указывающие на доходность 8%, актуальны только в ближайшей краткосрочной перспективе, пока количество стейкеров остается на уровне 10%. И перестают быть таковыми позже, если только мы не вернемся к среде с высокими комиссиями, в которой более высокие коэффициенты стейкинга позволят получить значимую реальную доходность, однако большая часть этой доходности поступает от сжигания токенов, от чего выиграли бы и не-стейкеры тоже.

Что касается извлечения реальной доходности, то после учета MEV стейкеры сталкиваются с тем же самым барьером максимального извлечения при коэффициенте стейкинга около 30-35%. MEV может сдвинуть эту границу даже ниже, поскольку более высокий коэффициент стейкинга предполагает меньшее количество активно торгуемого эфира, что приводит к снижению цены газа.

Примечание: многие в комьюнити ожидают, что переход на proof-of-stake вызовет большой спрос на использование Ethereum, что может привести к увеличению ончейн-активности, к более высоким коэффициентам сжигания и MEV. Ни одна из моих моделей никогда не опиралась и не пыталась охарактеризовать рост спроса после The Merge.

Сжигание при построении кривой реальной доходности в расчет не принималось, поскольку его включение привело бы к тому, что зависимость линейно возрастала бы с увеличением процента предложения в стейкинге. Это вводило бы в заблуждение, поскольку не-стейкеры также извлекают эту дефляцию предложения из сети. Больший интерес представляет относительное извлечение по сравнению с не-стейкерами, а не абсолютное значение.

Тонкость, на которую стоит обратить внимание и которая, на первый взгляд, противоречит моей статье Proof-of-Stake и эффект Кантильона, поощряющей широкое распространение стейкинга, состоит в том, что важно не чтобы все участвовали в стейкинге, а чтобы у всех была такая возможность. Если блокчейн обеспечивает реальную полезность, то можно надеяться, что доступные для стейкинга альтернативы способны генерировать достаточную доходность, чтобы объем стейкинга не достиг 70% или 80% токенов, заблокированных на неопределенный срок.

Фетишизация неиспользования криптоактива, будь то децентрализованной виртуальной машины или p2p-системы электронной наличности, — это верх погони за финансовыми показателями, а не за полезностью, что в конечном счете приведет к стагнации и смерти сообществ, которые к этому стремятся. Высокая доходность стейкинга поощряет погоню за ее извлечением, и, по моему мнению, этого стоит избегать.

По иронии, популярная среди биткойнеров тенденция убеждать людей никогда не тратить свои монеты прекрасно сочетается с proof-of-stake: любой стейкер по определению сохраняет свою долю рынка, которая не будет размываться, поэтому proof-of-stake позволяет криптовалютному средству сбережения, мгновенно зафиксировать долю, не беспокоясь о будущей эмиссии или потенциальной нестабильности эндшпиля, которая может привести к изменениям в монетарной политике.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь