Показания рынков акций и облигаций расходятся.

По мнению Barclays, если в краткосрочной перспективе высокий спрос на активы-убежища будет поддерживать доллар США, то в дальнейшем продолжение процесса восстановления мировой экономики и улучшение глобального аппетита к риску станут для него обвинительным приговором. Во второй половине года американская экономика потеряет свою исключительность, а чрезмерно растянутые дефицит торгового баланса и спекулятивные лонги по гринбэку будут оказывать на него давление. Глядя на динамику рынка акций США, можно предположить, что пророчество начинает сбываться уже сейчас.

После небольшой паузы, вызванной «ястребиными» комментариями Джерома Пауэлла, американские фондовые индексы вернулись к росту, что обычно трактуется как улучшение глобального аппетита к риску. Напуганные спичем председателя Федрезерва инвесторы начинают искать в его словах позитив. В частности, тот факт, что Пауэлл отверг опасения по поводу рецессии, ссылаясь на опыт 1965, 1984 и 1994 гг., когда центробанк охладил экономику, но не спровоцировал спад, придает уверенности «быкам» по S&P 500 и EUR/USD.

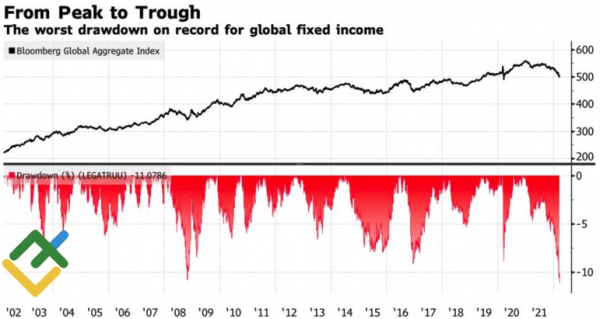

На рынке усиливаются слухи, что глава регулятора просто решил предостеречь инвесторов от желания купить что угодно, которое начало возгораться на неделе к 18 марта. На самом деле этот процесс является закономерным. Деньги от продаж облигаций находят пристанище на рынке акций. Действительно, глобальный индекс государственного и корпоративного долга Bloomberg упал уже на 11% от уровней максимумов начала 2021, что является самым крутым пике со времен начала ведения учета в 1990. Даже во время кризиса 2008 индикатор просел лишь на 10,8%.

Динамика индекса глобального долга

Источник: Bloomberg

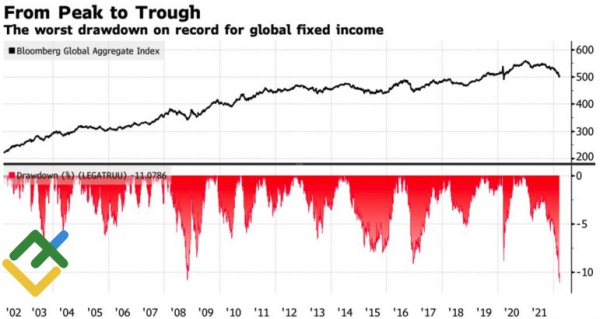

Когда облигации падают, их доходность, обратно пропорциональная цене, растет, а акции также идут в гору, можно говорить об оптимизме в отношении перспектив американской экономики. Это как-то не вяжется с готовностью кривой доходности, отражающей разницу в ставках по 10- и 2-летним облигациям, инвертировать.

Когда показатель падает ниже нуля, высока вероятность рецессии. Именно так случалось во всех случаях инверсии кривой доходности за последние 40 лет. Более того, Bank of America отмечает, что перевернутые кривые 10/2 предшествовали последним 8 спадам и последним 10 из 12 спадов.

Динамика кривых доходности в США

Источник: Bloomberg

Таким образом, пока рынок акций полон радужных надежд, облигации трубят тревогу. Инвесторы опасаются, что слишком долго тянувшая с повышением ставок ФРС будет действовать супер-агрессивно и в конечном итоге приведет экономику США к рецессии.

Действительно, вслед за Джеймсом Буллардом, призвавшим поднять затраты по займам до 3% уже в 2022, «ястребиную» риторику использовала Лоретта Местер. По словам президента ФРБ Кливленда, в текущем году нужно поднять ставку до нейтрального уровня в 2,5%, а в 2023 продолжить ее повышать.

Воодушевленные поддержкой S&P 500 «быки» по EUR/USD сумели вернуть котировки выше 1,1. Похоже, озвученная мной идея консолидации в диапазоне 1,085-1,125 жизнеспособна, и прорыв сопротивления на 1,105 может поднять котировки еще выше.

Дмитрий Демиденко для LiteFinance