Когда в декабре члены FOMC прогнозировали три повышения ставки по федеральным фондам в 2022, они рассчитывали, что на фоне отступления COVID-19 проблемы с поставками станут историей. Никто не мог предположить, что вооруженный конфликт в Украине усугубит проблему, сделав инфляцию неуправляемой.

А тут еще и самая серьезная вспышка коронавируса в Китае, готовая усугубить трудности с предложением. В результате срочный рынок выдает 70%-ю вероятность повышения ставки ФРС до 1,75% до конца года. И это далеко не предел. Bank of America прогнозирует, что Федрезерв прибегнет к пяти актам монетарной рестрикции в 2022 и к четырем в 2023. Как на таком фоне растет евро?

Раскаленный рынок труда США и непрекращающийся барабанный бой инфляции в нормальных условиях вынудили бы центробанк повысить затраты по займам на 50 б.п. на нескольких заседаниях. Однако текущую обстановку сложно назвать нормальной.

Годовые инфляционные ожидания, согласно исследованиям ФРБ Нью-Йорка, ускорились в феврале с 5,8% до 6%, что является рекордной отметкой с начала ведения учета в 2013 и повторением ноябрьского результата. Рост показателя опережает повышение доходности казначейских облигаций и приводит к снижению реальных ставок.

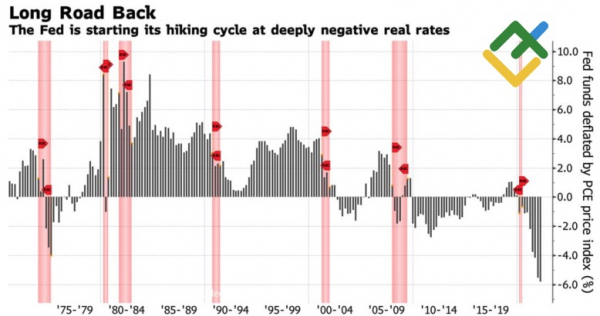

США вступают в цикл ужесточения денежно-кредитной политики ФРС с самой низкой реальной доходностью трежерис с 1970-х. Это означает, что потолок у ставки по федеральным фондам находится очень высоко. Вероятнее всего, в 2023 она достигнет 2,5%.

Циклы монетарной рестрикции ФРС и динамика реальной доходности трежерис

Источник: Bloomberg

На таком фоне ожидания срочным рынком 1-2 повышений ставки по депозитам ЕЦБ в 2022 – детский лепет. Если добавить к этому опережающую динамику американского ВВП над европейским аналогом и формирование технического паттерна «Крест смерти» на графике S&P 500, свидетельствующего о высокой вероятности продолжения падения фондового индекса, то EUR/USD уготован только один путь. На юг. На самом деле «быки» активно контратакуют и настроены вернуть котировки пары выше 1,1. В чем же дело?

На первый взгляд, в позитивных новостях из Украины, где растет вероятность дипломатического разрешения конфликта. По крайней мере, так представляется Вашингтону. На самом деле Москва и Киев все еще очень далеки друг ото друга по ключевым вопросам, и так называемая военная операция раньше конца апреля – начала мая вряд ли завершится. Другое дело – падение цен на нефть и газ, что является глотком свежего воздуха для утопающей в энергетическом кризисе еврозоны.

Самая серьезная вспышка COVID-19 в Китае, крупнейшем импортере черного золота в мире, усиливает риски сокращения глобального спроса, что на фоне заявлений ОПЕК об отсутствии дефицита нефти приводит к пике Brent и WTI.

На долю провинции, где расположен заблокированный Шэньчжэнь, приходится 11% ВВП и 23% экспорта Поднебесной. В результате Morgan Stanley снижает прогноз роста экономики в первом квартале до нуля, а черное золото падает, протягивая руку помощи «быкам» по EUR/USD.

На мой взгляд, увлекаться покупками не стоит. Имеет смысл использовать отбой от сопротивлений на 1,1, 1,105 и 1,109 для продаж.

Дмитрий Демиденко для LiteFinance