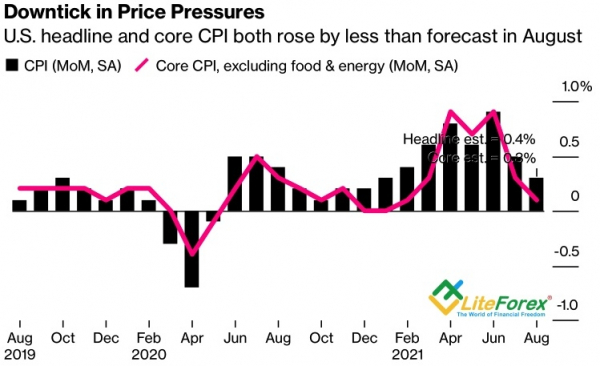

Надо быть героем, чтобы продавать доллар США за неделю до заседания FOMC, на котором центробанк может преподнести «ястребиный» сюрприз, только лишь из-за замедления инфляции. В августе темпы роста потребительских цен в Штатах сократились с 0,5% до 0,3% м/м, не дотянув до прогнозов экспертов Bloomberg. Их динамика оказалась худшей за последние 7 месяцев, что теоретически должно снизить вероятность принятия ФРС решения о сворачивании QE в сентябре. К счастью, исторические вердикты на основании одного-единственного отчета не выносятся.

Динамика потребительских цен в США

Источник: Bloomberg.

На первый взгляд, замедление CPI с 5,4% до 5,3% и базовой инфляции с 4,3% до 4% г/г свидетельствует о победе сторонников теории о временном характере высокого ценового давления. Тем более, что связанные с пандемией драйверы их роста в виде стоимости подержанных автомобилей и авиабилетов уходят в тень. Вместе с тем, можно проиграть сражение, но выиграть войну. На место старым локомотивам роста потребительских цен приходят новые – арендная плата, мебель, новые автомобили. Дискуссия о временном характере чрезмерно высокой инфляции не утихает, но по сути ФРС мало волнует, что происходит с CPI и PCE сейчас. Для центробанка гораздо важнее, что будет с индикаторами весной.

В этом отношении умеренно-разочаровывающий отчет о потребительских ценах за август вряд ли заставит центробанк свернуть с выбранного пути нормализации денежно-кредитной политики. Для того, чтобы отложить решение о ее старте, нужен, по меньшей мере, еще один слабый релиз данных по занятости. Уже в сентябре, несмотря на замедление ВВП, рынка труда и инфляции, Федрезерв может принять решение о сворачивании QE. Просто потому, что программа является костью в его горле: регулятор утверждает, что высокая инфляция – временное явление, а покупки активов ее разгоняют.

Несоответствие между тем, что рынок видит (ухудшение американской макростатистики) и тем, что может сделать центробанк, вызывает повышенную нервозность и способствует покупкам гринбэка на откатах. Характерным примером стала реакция EURUSD на отчет об инфляции. «Быкам» не хватило каких-то 5 пипсов, чтобы дотянуть до обозначенного в предыдущем материале уровня 1,185, после чего они быстро сдулись, не поверив в свою способность протащить пару выше.

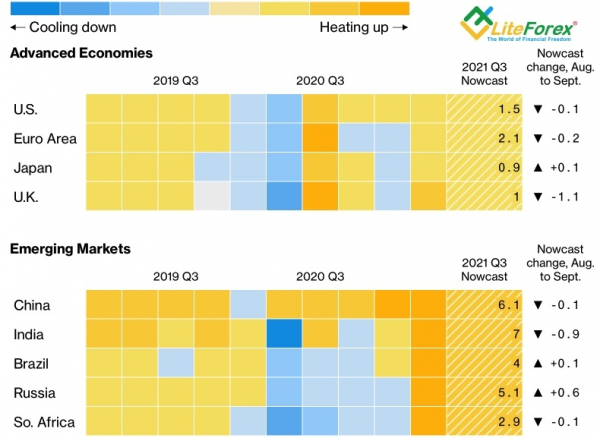

Основными козырями евро остаются лучшая эпидемиологическая обстановка в Старом Свете по сравнению с Новым, а также связанные с ней ожидания более быстрого роста еврозоны по сравнению со Штатами в третьем квартале.

Динамика и прогнозы по ВВП

Источник: Bloomberg.

Увы, но без поддержки Китая и США на ускорение глобального экономического роста рассчитывать не приходится. К тому же, когда до заседания FOMC остается все-то неделя, рынок смотрит на монетарную политику как кролик на удава, забывая при этом про ВВП.

На мой взгляд, риски возвращения EURUSD к 1,17 будут возрастать по мере приближения сентябрьской встречи ФРС. В таких условиях трейдерам следует взять на вооружение стратегию продаж пары на росте в случае ее неспособности вернуться выше 1,1845, либо на прорыве поддержки на 1,18.

Дмитрий Демиденко для LiteForex