Почти все банки готовы предоставлять своим зарплатным клиентам больше привилегий, чем остальным – они получают более низкие ставки по кредитам, более выгодные условия по картам и вкладам, а для заявки на кредит им достаточно паспорта. Банкам такие клиенты тоже выгодны, как и их работодателям. Но как быть, если клиент получает зарплату на карту вне зарплатного проекта? И какие условия нужно выполнять, чтобы и дальше пользоваться привилегиями от банка?

Почему лучше быть зарплатным клиентом

Политика Центробанка России такова, что банки постепенно лишаются возможности зарабатывать сверхдоходы из сомнительных источников – за обслуживание нелегальных казино можно потерять лицензию, а за начисление клиентам заоблачных штрафов – самому угодить под штраф. В этой ситуации банки переводят свой фокус на стандартные банковские продукты – кредиты, платежные карты, вклады и т.д.

А с учетом того, что ставки на рынке постепенно снизились – как по кредитам, так и по вкладам – заработать уже не так просто. Поэтому одни банки идут в сферу экосистем (с небанковскими услугами), а другие – просто пытаются предлагать для своих клиентов полный спектр услуг. Причем полный – в прямом смысле слова, банку выгодно, чтобы клиент получал зарплату на его карту, там же открывал вклады или брал кредиты, пользовался онлайн-банком, оплачивал ЖКХ и проводил другие операции.

И начинается все как раз с получения зарплаты – сейчас уже нет ситуации, когда клиент снимает всю зарплату в первый же день и пользуется наличными, но безналичным расчетам еще есть куда расти. А значит, банк должен удержать деньги прямо здесь и сейчас – то есть, на счете клиента.

«Зарплатные» клиенты получают от банка целый ряд бонусов. Приведем несколько примеров:

Также некоторые банки предлагают таким клиентам бесплатное обслуживание по картам, повышенные процентные ставки по вкладам и другие бонусы.

С точки зрения кредитов смысл пониженных ставок в том, что банку гораздо проще оценить клиента – он видит все его поступления в виде зарплаты, а также может оценить надежность работодателя (что компания не развалится через полгода). Если речь идет о картах, то банк получает преимущество от того, что на его счетах хранятся деньги клиентов – это дополнительное бесплатное фондирование. Примерно за счет тех же источников банк может доплачивать таким клиентам по вкладам.

Кроме того, как рассказывает Алина Бажулина из «Фора-Банка», банкам становится выгоднее предоставлять клиентам целый комплекс услуг – в том числе зарплатные проекты. Это выгодно банкам (они получают дополнительных клиентов и остатки по их счетам), работодателям (бухгалтерии проще проводить платежи, и комиссия по ним ниже), и самим клиентам (скидки по кредитам и надбавки по вкладам).

А не так давно выбрать банк для получения зарплаты стало еще проще.

Отмена «зарплатного рабства»

О проблеме так называемого «зарплатного рабства» начали говорить не очень давно – примерно в 2018 году Центробанк обратил внимание на жалобы некоторых граждан. Они жаловались, что работодатель оформил зарплатный проект с банком, с которым им неудобно или невыгодно работать. Причин для недовольства могло быть несколько – невыгодные условия по карте, неудобство использования онлайн-банка, отсутствие банкоматов поблизости.

На самом же деле проблема появилась чуть раньше – еще в 2014 году вступил в силу закон, разрешающий работникам выбирать любой удобный банк для выплаты зарплаты. Однако в законодательстве тогда не прописали санкции за отказ работодателя подчиниться этому закону – и только в 2019 году был принят и такой закон. Теперь за отказ переводить зарплату на выбранную работником карту работодателю грозит штраф в размере от 10 до 50 тысяч рублей.

Правда, абсолютно искоренить проблему вряд ли когда-либо удастся – все же работодатели получают определенные привилегии от банков за открытые зарплатные проекты, и вряд ли захотят так просто от них отказываться. Но это уже не столько вопрос правового регулирования, сколько вопрос личных отношений работников с руководством.

Кроме того, сейчас почти все банки подключились к Системе быстрых платежей. Это означает, что работник, получив зарплату на карту «зарплатного» банка, может тут же перевести ее в тот банк, где он привык обслуживаться. Не так давно говорили и о замене самих зарплатных проектов на СБП – но в реальности до этого дело пока не дошло.

Правда, работник в этом случае все равно кое-что теряет:

В итоге работники все же переходят на получение зарплаты в другой банк. Из-за этого в России возникла целая категория индивидуальных зарплатных клиентов. Как именно банки определяют факт поступления зарплаты – мы спросили у наших экспертов.

Как банк определяет зарплатных клиентов

Если клиент приходит в банк в рамках зарплатного проекта от своего работодателя, банк изначально видит, что клиент получает зарплату на его карту – зарплатные карты обычно выдаются по упрощенной схеме и привязаны к договору между банком и работодателем.

Андрей Карманенко, директор по развитию розничного бизнеса SBI Банка, рассказывает: с точки зрения идентификации поступающих платежей в рамках массового зарплатного проекта, у банков большой сложности нет – платежи поступают от юридического лица-работодателя, поэтому их легко распознать. В этом случае клиент получает больше привилегий – пониженная стоимость обслуживания или дополнительных услуг доступна сразу, с момента открытия счета. Кредитование на льготных «зарплатных» условиях обычно доступно по прошествии 3 месяцев зарплатной «истории».

Что же касается идентификации индивидуальных зарплатных клиентов, здесь появляются некоторые нюансы – ведь клиент, указывая работодателю реквизиты счета своей карты, вряд ли параллельно уведомляют об этом банк. Банки трактуют понятие зарплатного клиента так:

При этом банки могут и самостоятельно определить, является ли клиент зарплатным – об этом нам рассказали эксперты:

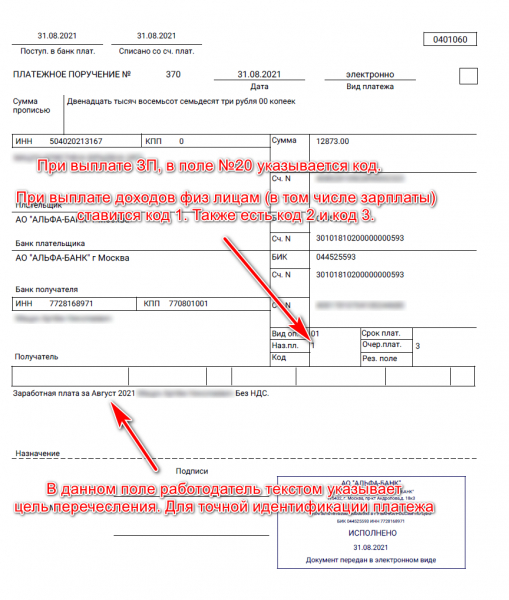

Однако проблема заключается в том, что в поле №20 работодатель указывает код 1 при любой выплате дохода физическому лицу. Например, если ООО рассчитывается с самозанятым гражданином за оказанную им услугу, то также в этом поле будет указан код 1, хотя фактически эта выплата НЕ является заработной платой физического лица.

Именно по этому банк также может проверить назначение платежа (которое пишется текстом) – там обычно указывается, что перечисление связано с выплатой зарплаты. Но если отправитель ошибется с кодом, и укажет неверное или ошибочное назначение платежа, тогда проблемы с идентификацией возможны;

Таким образом, получить от банка привилегии зарплатного клиента можно, даже не ввязываясь в массовый зарплатный проект своего работодателя.

Как получить бонусы, если это не зарплатный проект?

Банки подготовили для зарплатных клиентов действительно интересные бонусы, но проще всего их получить в рамках зарплатного проекта. Если же клиент – индивидуальный, то убедить банк в своем статусе будет сложнее. Как говорят наши эксперты, банк отслеживают поступления по счетам таких клиентов в среднем в течение 2-3 месяцев – только после этого можно рассчитывать на бонусы.

А чтобы получать их, нужно пройти ряд этапов:

Уведомлять банк специально о статусе зарплатного клиента не нужно. Пока из крупных банков только Промсвязьбанк советует уведомить его, если клиент хочет получать зарплату на карту – через интернет-банк или прямо в отделении банка.

Что интересно, банкам даже не обязательно, чтобы это была зарплата – достаточно просто зачислять на карту нужную сумму (20-30 тысяч рублей в месяц), и клиент получит все привилегии зарплатного клиента.

В дальнейшем такие тенденции будут усиливаться, говорит Андрей Карманенко. По словам эксперта, благодаря СБП клиенты уже не так привязаны к своему зарплатному банку, а сами банки перестают оценивать клиентов по формальным признакам и начинают смотреть на «качественный профиль» – сколько каждый месяц получает клиент, как активно делает переводы, сколько хранит в банке. И привилегии клиент будет получать уже за это – а не за зарплату, которую он снимает в день получения.

Комментарии экспертов нашего издания

«Банк борется за дополнительные остатки на клиентских счетах»

Т.е. глобально банку не так важно, что это именно заработная плата. Другое дело, банку интересно давать привелегии тому клиенту, у которого эти поступления постоянные. Стоит добавить, что чаще всего с «зарплатной» карты клиент делает коммунальные платежи, а это дополнительный доход для банка.

Для идентификации зарплатных платежей используются разные алгоритмы, базовый — поиск по назначению платежа. Причем это выбор из массива данных, который может постоянно пополняться: «заработная плата», «зар. плата», «з.п.», «зп», «аванс» и прочее. Дополнительно к алгоритму может использоваться системность платежей (аванс и заработная плата, 2 раза в месяц от одного и того же контрагента) и тп. Такие «выборки» клиентов вероятно могут быть рассмотрены в ручном режиме.

На практике, многие банки готовы будут давать привелегии, даже если поступления не являются заработной платой. Например ежемесячно поступает арендная плата за квартиру ( от юридического лица!), или плата за услуги, регулярная. Многие банки пропустят такие платежи и «засчитают» выполнение условий.

Обычно клиент считается «зарплатным» после 3-х месяцев поступлений платежей

Сергей Фарберов, эксперт в области управления активами

Зарплатным клиентам — максимум преференций

Развитие зарплатного обслуживания для банков всегда было одним из приоритетных направлений. Это выгодный канал с точки зрения стоимости привлечения клиентов, а также один из наиболее надежных и прозрачных с точки зрения кредитования. Поэтому конечно же банки стремятся дать таким клиентам максимальный набор преференций.

После введения закона об отмене “зарплатного рабства”, появилось такое понятие как индивидуальный зарплатный клиент – это когда сотрудник приносит заявление в бухгалтерию с просьбой переводить его зарплату в тот или иной банк.

С точки зрения идентификации поступающих платежей и в рамках массового и индивидуального зарплатного проекта, у банков большой сложности нет – платежи поступают от юр.лица-работодателя, их легко распознать.

В случае массового ЗП проекта большинство привилегий, такие как стоимость обслуживания или дополнительных услуг, доступно сразу, с момента открытия счета. Кредитование на льготных зарплатных условиях обычно доступно по прошествии 3х месяцев зарплатной “истории”.

Если ЗП проект индивидуальный – банк смотрит на 2-3 месяца истории, чтобы клиент получил статус зарплатного и продолжал им оставаться.

Несмотря на привилегии от зарплатного банка, многие клиенты предпочитают в качестве основного банка выбирать другой, который им привычнее, удобнее или выгоднее по каким-либо определенным направлениям. С развитием и упрощением переводов, в том числе СБП, клиенту становится все проще не быть привязанным к зарплатному банку – клиент может перевести поступившую зарплату в другой банк сразу после зачисления. В ближайшем будущем через СБП зарплату сможет платить работодатель, тогда рынок зарплатных проектов снова станет меняться.

Эти изменения приведут к тому, что банки станут оценивать клиента в меньшей степени по формальному признаку “зарплатника” – по назначениям платежа или источникам поступлений, а в большей степени по его качественному профилю – суммам регулярных поступлений, транзакционной активности, наличию остатков в банке и т.д. Подобное развитие рынка приведет к еще большей конкуренции между банками за клиента, от чего в очередной раз выиграет конечный потребитель.

Андрей Карманенко, директор по развитию розничного бизнеса

Цель банка — предоставление услуг в комплексе

Банкам при работе с корпоративным сектором важно предоставлять им не один продукт, а комплекс услуг. Это взаимовыгодная всегда история как для клиента, так и для финансовой организации. Одним из продуктов, очень востребованным и идущим часто в дополнение к кредитованию бизнеса, является как раз зарплатный проект.

А особым проявлением лояльности к корпоративным клиентам становится предоставление сотрудникам этих клиентов специальных льготных условий кредитования. То есть, если вы просто пользуетесь дебетовой картой какого-либо банка, как платежным инструментом, при этом внося свою заработную плату на неё наличным путём или перечисляете безналично (но не в рамках зарплатного проекта) вероятность того, что у вас будут преференции от банка — малы.

Для того, чтобы клиент-физлицо считался бы «корпоративным зарплатником», организация, где он работает, должна заключить с банком договор. В первую очередь, со стороны юрлица это жест лояльности к собственным сотрудникам, которые таким образом получают дополнительные бонусы и преференции от банка, плюс это удобство для бухгалтерии компании. Как правило, за эту услугу банк берет с юрлица незначительную комиссию — до 0,5%, но для крупных клиентов это может быть и бесплатно.

Если же вы все-таки обслуживаетесь в банке как «корпоративный зарплатник», то обычно в среднем через 3-6 месяцев (на усмотрение банка) вам открываются новые бонусы, в том числе по кредитованию: ипотечному или потребительскому. Более низкая ставка, более приятные условия получения кредита, длиннее срок — условия могут различаться не только от банка к банку, но и внутри одного банка при заключении договора с разными клиентами.

Идентификация физлица как «заплатника» в банке проходит довольно просто. Во внутрибанковской системе такие клиенты имеют особые отметки. А все переводы от работодателя осуществляются определенным образом, при котором вероятность ошибок очень мала. Компания направляет в кредитную организацию не просто отдельные платежки с конкретным назначением, а реестр с ФИО, суммой и номером карты/счета. Банком ведётся отдельный учёт таких операций.

Алина Бажулина, эксперт по банковским продуктам