Банковская услуга с необычным названием овердрафт – на самом деле достаточно интересный вариант для держателей дебетовых карт потратить больше, чем у них есть. Но несмотря на очевидное сходство, овердрафт не имеет отношения к кредитным картам – его условия отличаются почти во всем. Что такое овердрафт, как им грамотно пользоваться и какие у него плюсы и минусы – расскажем в этой статье.

Понятие и назначение овердрафта

Овердрафт – банковский продукт, суть которого заключается в том, что клиент может расплатиться дебетовой картой, даже если на ней недостаточно средств для операции, остальная сумма будет оформлена как кредит от банка. Буквально термин переводится как «сверх проекта», а вот применительно к финансовой сфере – сверх остатка на счете.

Как работает овердрафт по карте, и так понятно:

Важно понимать, что овердрафт не относится к кредитным картам – это возможность завести «в минус» именно дебетовую карту. То есть, овердрафт на определенную сумму можно подключить к некоторым дебетовым картам некоторых клиентов – тогда как кредитная карта изначально выдается с кредитным лимитом.

Для большинства клиентов овердрафт – это краткосрочные и небольшие по сумме займы, то есть, лишь способ расплатиться в момент, когда на карте по какой-то причине нет денег. Более крупные покупки лучше делать в рассрочку, по кредитной карте с льготным периодом или оформлять на это потребительские кредиты.

Чем овердрафт отличается от кредитной карты?

Первое и главное отличие – возможность использовать овердрафт подключается к дебетовой карте (которая отличается от кредитной тем, что не имеет кредитного лимита). Однако на самом деле у овердрафта есть больше особенностей и отличий:

В целом условия овердрафта определяет каждый банк самостоятельно – это и стоимость услуги, и то, каким клиентам его предлагают, и другие условия. Как правило, банк не откроет овердрафт новому клиенту, который пока не сделал достаточно операций по карте, чтобы банк определил его финансовое положение. Проще получить овердрафт, если по карте есть регулярное движение денег – например, зачисление зарплаты или пенсии. Также банк может запросить кредитную историю клиента в БКИ.

Технический и стандартный овердрафт: в чем разница

Овердрафт – это просто возможность завести свой счет в минус, и использоваться это может в разных ситуациях. И эти ситуации отличаются в зависимости от того, разрешил ли банк завести счет клиента в минус или нет.

Поэтому бывает два типа овердрафта:

Стандартный овердрафт – это то, о чем мы говорим в статье. То есть, это когда клиент сначала подключает такую возможность, а потом пользуется счетом, даже если на нем не хватает денег для транзакции. Такой возможностью часто пользуются юридические лица – для них овердрафт дает возможность оплачивать сделки в долг, не тратя лишнего времени на оформление кредитных договоров и согласования. Но также овердрафт часто доступен и физическим лицам.

С техническим овердрафтом все сложнее – таковым является незапланированное списание средств. Это влечет за собой начисление высоких процентов и выставление штрафа. Такая ситуация становится возможной в нескольких случаях:

- Проведение неподтвержденных финансовых операций. Например, клиент совершает покупку в магазине и производится списание средств, после чего или одновременно списываются средства за уже совершенную ранее операцию. То есть, фактически на момент покупки денег на оплату уже не должно быть на карте.

- Разница курсов валют. Совершение покупки с рублевой карты в иностранной валюте осуществляется из расчета обмена по текущему курсу. Но на момент погашения задолженности он может измениться, следовательно, есть вероятность роста займа и превышения лимита.

- Технические банковские причины. Например, двойное зачисление суммы, которая, после обнаружения была автоматически списана. На этот момент клиент мог успеть частично или полностью использовать ошибочную сумму. В таких случаях банк не списывает проценты.

Иногда овердрафт бывает даже по кредитным картам – когда банк разрешает потратить с карты больше, чем согласованный кредитный лимит по ней, а техническим такой овердрафт будет, когда клиент выберет весь лимит, а потом банк спишет еще и проценты по задолженности – и они уже будут списаны в счет овердрафта (так как списывать из лимита уже нечего).

Кто может оформить овердрафт

Сама по себе услуга овердрафта чаще востребована юридическими лицами. Например, на сайте Сбербанка есть целый раздел, где поясняется, что компания может согласовать себе овердрафт по расчетному счету на сумму до 50% от среднемесячного оборота по нему – если компания уже какое-то время работает по своему виду деятельности, регулярно получает деньги на счет, не имеет непогашенных поручений и требований, а также готова пользоваться услугой как минимум полгода.

При этом за такой овердрафт можно покрыть кассовый разрыв – он образуется, когда компании нужно оплатить текущие расходы, но денег не хватает. Например, за счет овердрафта можно оплачивать поставки сырья или оборудования, оплачивать аренду, услуги ЖКХ, выдавать зарплату и платить налоги (но нельзя снимать наличные или выплачивать долги банкам).

Но некоторые банки готовы предоставить овердрафт по дебетовой карте и частным лицам – как правило, привилегированным клиентам с премиальными банковскими картами (так как уверены в платежеспособности только таких клиентов). В данном случае банк сам принимает решение, одобрять клиенту овердрафт или нет. Банк оценит операции по счету клиента, наличие просрочек, проверит кредитную историю.

И если в итоге окажется, что клиент вполне порядочный и платежеспособный, ему одобрят овердрафт.

Порядок и условия оформления

Обязательным условием для клиентов – физических лиц, намеревающихся активировать услугу овердрафта, является наличие открытого счета или карты с постоянным движением денежных средств. Срок предоставления овердрафта равен 30-50 дням, а после погашения долга услуга доступна снова. Срок действия кредитной линии может быть ограничен 12 месяцами, но для возобновления достаточно подачи заявления.

Сумма определяется в индивидуальном порядке и зависит от уровня дохода, наличия стабильного заработка и анализа движения средств на счету. Для сотрудников предприятий, у которых заключен договор с банком на перечисление заработной платы на карту, лимит, как правило, устанавливается в размере месячного заработка.

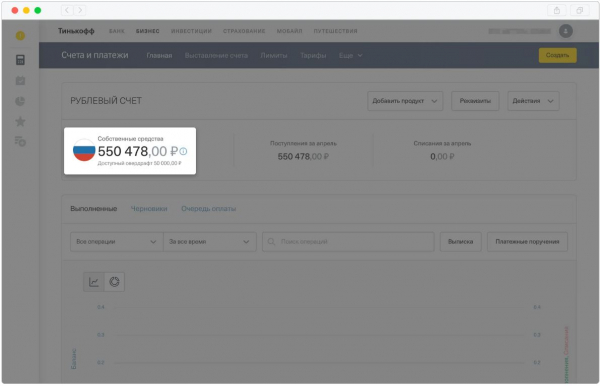

Российские банки пока не очень активно предоставляют овердрафт своим частным клиентам – например, нам удалось найти более-менее понятные условия только у Тинькофф банка:

- лимит – устанавливается банком индивидуально, но не может быть больше 90 тысяч рублей;

- погасить задолженность по овердрафту нужно в течение определенного срока – он будет указан в выписке по карте. Этот срок – не позже 25 дней с даты окончания текущего расчетного месяца. Банк пришлет уведомление, когда нужно будет погасить долг;

- если сумма овердрафта менее 3000 рублей, за него не нужно платить никакой комиссии или процентов;

- если сумма больше, то добавляется ежедневная комиссия:

- до 10 тысяч рублей – 19 рублей в день;

- от 10 до 25 тысяч рублей – 39 рублей в день;

- от 25 до 75 тысяч рублей – 59 рублей в день.

- если не вернуть задолженность в установленный срок, нужно будет заплатить штраф – 20% годовых за каждый день просрочки (начисляется на сумму просроченной задолженности). Штраф будет «капать» каждый день до погашения долга;

- подключить овердрафт можно прямо в приложении. Сначала будут списываться собственные средства клиента, а потом счет зайдет в минус и начнет списываться овердрафт.

Как пишет банк, клиент может получить отказ, если по его счетам проводится недостаточно операций, чтобы банк с мог определить его платежеспособность.

Плюсы и минусы овердрафта

Овердрафт – достаточно удобная услуга, но ориентирован она преимущественно на бизнес. Тем не менее, частные клиенты с дебетовыми картами тоже могут воспользоваться таким продуктом – только если он есть у конкретного банка.

И хоть выгода овердрафта не всегда очевидна, у него есть как свои плюсы, так и минусы:

|

Достоинства |

Недостатки |

|---|---|

|

|

|

Таким образом, овердрафт может стать финансовой ловушкой для тех клиентов, кто не способен к самоконтролю и не ограничивает свои желания в условиях наличия средств на карте. А при замене зарплатной карты или места работы важно убедиться, что она закрыта и не остался непогашенный расход средств. Главное правило финансовой безопасности – не использовать лимит на 100%, всегда оставляя запас.

Краткие выводы

Овердрафт позволяет не ограничиваться той суммой, которая осталась на счете дебетовой карты, и расплатиться за более дорогую покупку. Важно, что при этом не придется получать отдельную кредитную карту и проходить массу проверок со стороны банка. Однако такие продукты предлагают далеко не все российские банки – обычно овердрафтом интересуются корпоративные клиенты.

От кредитной карты овердрафт отличается тем, что предполагает более короткий срок, необходимость быстро погасить долг, а также более высокие проценты. Тем не менее, клиенты Тинькофф банка могут завести свои карты в минус на сумму до 3000 рублей и вообще не платить никаких процентов банку – если только погасят долг в срок.

При этом овердрафт – это еще и серьезный риск вогнать себя в финансовую ловушку. Те, кто склонен к импульсивным дорогостоящим покупкам, могут почувствовать, что способны позволить себе больше, но это не так (впрочем, то же касается и кредитных карт).