Финансовый рынок не стоит на месте, в нем постоянно появляются новые инструменты, которые могут представлять интерес для инвесторов. Из западных стран к нам пришли облигации с ипотечным покрытием, и с ними мало кто знаком. Что это за инструмент, в чем его выгода и преимущества – опишем далее.

Облигации с ипотечным покрытием: что это такое?

Облигации с ипотечным покрытием также еще называют ипотечными ценными бумагами (ИЦБ). Это долговые ценные бумаги, которые позволяют провести рефинансирование вложенных в ипотечные кредиты денег.

Ипотечная облигация так же, как и любая другая ценная бумага, приобретается инвестором у финансового учреждения (в нашем случае у банка) по фиксированной стоимости, она имеет ограниченный срок действия. Пока действует облигация, эмитент пользуется полученными средствами и выплачивает инвестору проценты. Когда срок заканчивается, вложенная инвестором сумма возвращается ему обратно.

Банки очень заинтересованы в постоянном притоке денег, чтобы выдавать все новые и новые кредиты. Облигации с ипотечным покрытием позволяют им решить вопрос финансирования, так как срок возврата таких займов очень долгий, и все это способствует развитию рынка недвижимости, ведь заемщики получают доступные кредиты по низким ставкам.

Какие можно выделить важные характеристики ИЦБ:

Инвестор вкладывает свои средства с минимальными рисками, и получают прибыль главным образом за счет роста цен на недвижимость, который в последнее время идет особенно активно.

Как работает секьюритизация (выпуск) ценных бумаг с ипотечным покрытием:

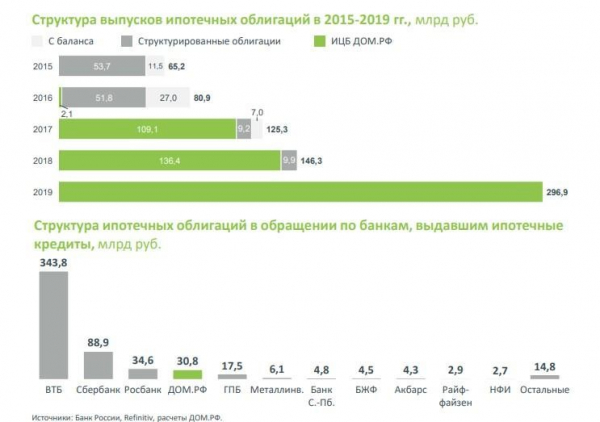

В России облигации появились 16 лет назад, но до сих пор рынок ипотечных ценных бумаг (ИЦБ) находится на стадии становления. Это связано как с рыночной инфраструктурой, так и с несовершенством правового регулирования, и осторожным отношением инвесторов.

Только с 2019 года рынок ИЦБ начал оживляться и значительно ускорил свой рост, а все благодаря выпускам государственного института развития ДОМ.РФ. По состоянию на конец 2019 года весь объем первичного размещения был представлен выпусками ипотечных облигаций от АО «ДОМ.РФ».

Сейчас крупнейшим эмитентом является его дочернее подразделение ООО «ДОМ.РФ Ипотечный агент». Компания приобретает у коммерческих банков (они называются банками-оригинаторами) права требования по кредитам, и обменивает их на облигации с ипотечным покрытием. Выпущенные облигации организация может оставить на своем балансе, либо продать сторонним инвесторам. Дальше изучим этот процесс подробнее.

Облигации с ипотечным покрытием ДОМ.РФ: описание

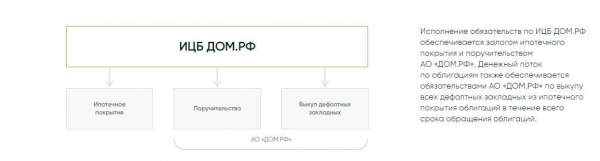

Большинству российских инвесторов интересны облигации, которые выпускаются с поручительством единого института развития в жилищной сфере ДОМ.РФ (ИЦБ ДОМ.РФ). Выпуск производится в соответствии с ФЗ №152 «Об ипотечных ценных бумагах», их исполнение обеспечивается залогом ипотечного покрытия.

Ипотечные бумаги от ДОМ.РФ включены в первый котировальный список Московской Биржи, а значит, доступны неограниченному кругу инвесторов. Среди них основными являются:

Облигации являются однотраншевыми. Номинал одного выпуска равен остатку основного долга по тем закладным, которые входят в ипотечное покрытие. Выпуск осуществляется на программной основе, что позволяет делать сразу несколько однотипных выпусков на единой эмиссионной документации, и делать это в сжатые сроки.

Эмитентом является компания специального назначения ООО «ДОМ.РФ Ипотечный агент». Её исключительным видом деятельности является рефинансирование кредитов, обеспеченных ипотекой путем их секьюритизации. Важно, что структурой эмиссии не предусмотрено предоставление банкам-оригинаторам какой-либо поддержки.

Пройдемся по основным характеристикам:

| Эмитент | ООО «ДОМ.РФ Ипотечный агент» |

|---|---|

| Вид облигаций | Жилищные облигации с ипотечным покрытием на предъявителя с обязательным централизованным хранением |

| Ипотечное покрытие | В их роли выступают ипотечные кредиты с залогом жилой недвижимости, которые удостоверены закладными и соответствуют требованиям ДОМ.РФ |

| Обеспечение облигаций | Для этого используется залог ипотечного покрытия и солидарное поручительство ДОМ.РФ |

| Какие есть типы купона | Переменный и фиксированный |

| Каков порядок размещения облигаций | Биржевой и внебиржевой |

| Как происходит погашение номинала | В размере денежных средств, поступающих в счет погашения основной задолженности по закладным. Сюда же относится основной долг по выкупленным закладным |

Ипотечное покрытие формируется исключительно из закладных, которые обеспечиваются при помощи залога жилой недвижимости. Перед тем, как сформировать покрытие, АО «ДОМ.РФ» тщательно оценивает все процедуры выдачи и сервисы кредитов, а также вместе с депозитарием осуществляется проверка качества кредитной документации и всех раскрываемых данных.

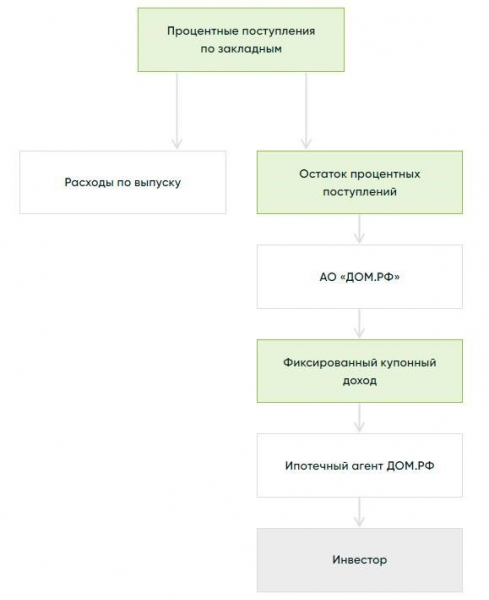

Все используемые закладные соответствуют стандартам АО «ДОМ.РФ». Дефолтные закладные в течение всего срока обращения облигаций выкупаются из покрытия на баланс организации по номиналу. Владельцы получают процентный доход, который формируется из процентных поступлений по закладным, составляющим ипотечное покрытие.

Выплата процентного дохода осуществляется в даты купонной выплаты. Ипотечные ценные бумаг могут выпускаться с переменным или фиксированным купоном:

Как можно приобрести облигации с ипотечным покрытием?

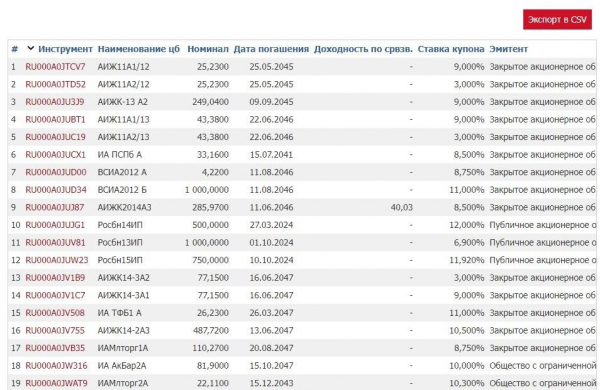

Приобрести ипотечные облигации можно на Московской бирже. Там есть несколько разных рынков (валютный, денежный, товарный и т.д.), нас интересует фондовый рынок, где торгуют акциями, облигациями и прочими ценными бумагами.

Найти их можно так: фондовый рынок – долговой рынок – инструменты долгового рынка – ипотечные ценные бумаги. Или сразу можно перейти по ссылке и попасть в раздел, где можно прочесть основную информацию, познакомиться с эмитентами и выбрать нужный вам тип ипотечных ценных бумаг (От ИЦБ ДОМ.РФ, структурированные ИЦБ или балансовые).

После того как вы ознакомились с имеющимися предложениями, оценили и сравнили их, вы можете начать инвестировать. Удобно, что стать инвестором может любой желающий, обладающий достаточными для этого средствами.

Процедура:

Далее вам остается только хранить ценные бумаги (ипотечные облигации) в надежном месте, и получать по ним периодические выплаты. Разумным шагом станет аренда банковской ячейки, чтобы хранение производилось в максимально защищенном месте.