Определение инфляции часто искажается, и с его пониманием, когда акценты не расставлены явно, зачастую возникает путаница. Сегодня подробно разберем нарратив о биткойне как хедже против инфляции.

Понятие «инфляция» часто искажается, и многих это может сбивать с толку в отношении того, как в каких ситуациях его воспринимать, — настолько, что мы бы рады по возможности и вовсе избегать этого слова, но куда деваться, если без него сейчас не обходится, наверное, ни один разговор об экономике и рынках?

В своем первоначальном финансовом определении «инфляция» означает расширение денежной массы. Исторически это коррелировало с ростом уровней цен, и потому инфляция стала также синонимом роста цен. Так является ли биткойн хеджем против инфляции? Конечно же… нет? Кажется, пора попробовать разобраться с одним из главных нарративов вокруг ценностного предложения биткойна.

Дело в том, что ответ на центральный вопрос этого поста зависит в первую очередь от семантики. Начнем с инфляции в значении роста цен. Хеджирование в этом случае подразумевает, что рост курса биткойна компенсирует инвесторам потери от инфляции цен. Что ж, как мы все заметили, цена биткойна резко упала на фоне роста инфляции ИПЦ до 40-летних максимумов. А инфляция цен — это запаздывающий показатель одной из главных ее причин: инфляции денежной массы.

В нынешнем цикле биткойн продемонстрировал значительный рост в период расширения денежной массы, но к тому времени, когда разогналась инфляция цен, и центробанки стали реагировать на нее выводом ликвидности из системы (то есть даже еще только обозначили такое намерение), биткойн упал в цене вместе со всеми рисковыми активами, снизившись на 55% от начала года, в то время как значения ИПЦ (в первую очередь в США, но и в других крупнейших экономиках тоже) выросли до ~9% годовых.

Абсолютная дефицитность Биткойна предлагает хеджирование против обесценивания к доллару США и другим выпускаемым центральными банками валютам, но не обязательно против краткосрочной инфляции цен. В конце концов, мы не можем просто игнорировать информацию с рынков, поступающую в течение многих месяцев: биткойн за последний год не помог среднему инвестору защититься от ценовой инфляции (вызванной пандемией и подпитанной количественным смягчением и фискальными стимулами), однако он по-прежнему вырос на несколько сотен процентов от начала пандемии и периода бесконечного количественного смягчения, которым отреагировали на этот вызов правительства. Попытки разобраться в семантике инфляции цен и денежной инфляции подчас порождают только споры, но общая картина ясна: биткойн хеджирует степень нашей финансовой зависимости от нынешнего бюрократического управления. И как становится понятнее с каждым годом и с каждым новым потрясением, это то, в чем мы все нуждаемся. Так ли вообще важно, как мы определяем инфляцию, если всё, что мы пытаемся сделать, — это построить маленькие локальные крепости для защиты наших близких и плодов своего труда? Позвольте мне объяснить, почему термин «хеджирование против инфляции» неправильный и почему биткойн обладает ценностью вне зависимости от того, какие определения вы выбираете.

Путаница в терминах

Слово «инфляция» используется в основном в финансовых медиа для обозначения инфляции цен, которая измеряется скоростью изменения цен на товары и услуги из корзины индекса потребительских цен (ИПЦ). Биткойн слабо выглядит в периоды повышенной инфляции ИПЦ, однако быстро растет в периоды инфляции другого рода: инфляции денежной массы.

Инфляция денежной массы (то есть кредитная экспансия) через некоторое время вызывает инфляцию цен. По мере того как растут объемы денег и кредита, частные лица берут дешевые займы, а часть денег распределяют в различные активы по всей системе, биткойн дорожает, поскольку часть этой ликвидности втягивается и в его мощную оранжевую орбиту. При ускорении инфляции денежной массы биткойн показывает отличную доходность — как эффективный хедж против инфляции денежной массы. Обратное можно видеть, когда начинает набирать обороты инфляция цен, приходящая с некоторым запозданием по отношению к кредитной экспансии и фискальным стимулам. Финансовые условия ужесточаются, кредит сжимается, ликвидность снижается, и биткойн страдает вместе с рисковыми активами (не будем забывать о 85% корреляции биткойна с рынком акций в последние месяцы).

Подробнее о структуре рыночных циклов:

Структура циклических рынков

Так что вместо того, чтобы отслеживать запаздывающий индекс ИПЦ, имеет смысл следить за базовыми ставками (конечно, в первую очередь ФРС), которые помогают прогнозировать изменения как в денежно-кредитной политике, так и в ожиданиях относительно инфляции цен, причем последние являются результатом экономического подъема и сжатия.

Биткойн не «хеджирует» от запаздывающего индекса широкого роста цен, он хеджирует от обесценивания валют центральных банков.

Двоякое значение слова «инфляция» позволяет интеллектуально недобросовестным людям просто наложить друг на друга графики цены биткойна и инфляции ИПЦ, и на основе этого заявлять, что предполагаемая дефицитность биткойна бесполезна. Поэтому, чтобы быть тавтологически корректными, говоря о важности абсолютной дефицитности биткойна, биткойн будет точнее характеризовать как хедж против обесценивания.

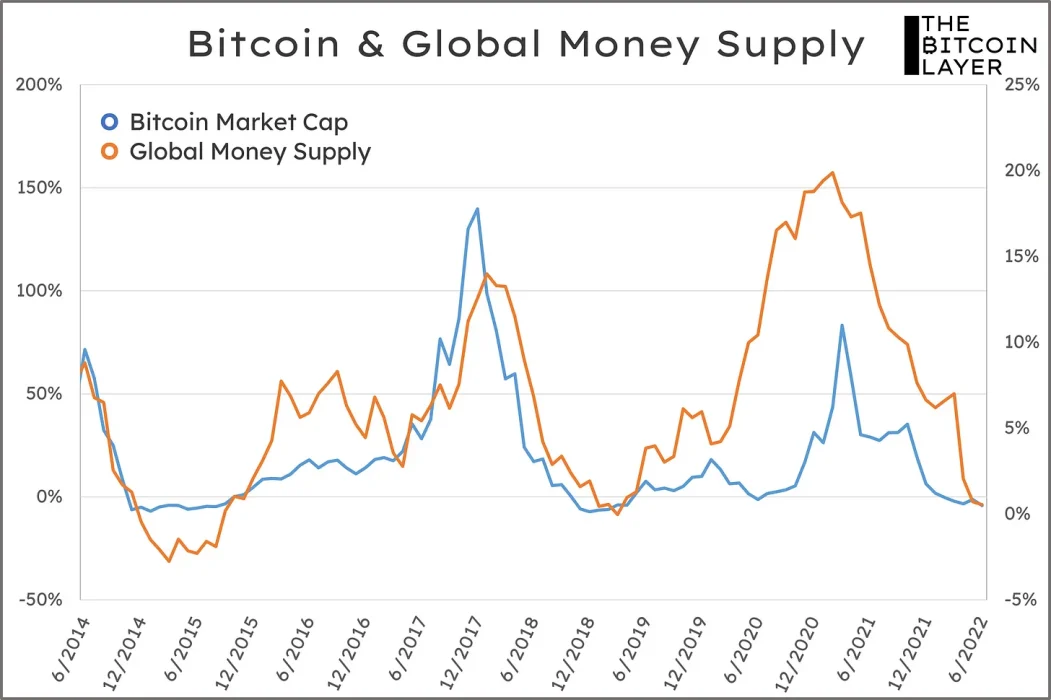

Рыночная капитализация биткойна и глобальная денежная масса (.GLMOSUPP в Bloomberg-терминале), изменение г/г

Как курс биткойна соотносится с расширением и сокращением широкой денежной массы? Исключительно хорошо. Здесь вы можете видеть, как биткойн ведет себя относительно изменений глобальной денежной массы: вложенный в биткойн капитал увеличивается и сокращается в тандеме с обесцениванием валют центральных банков. И мы продолжим следить за этой взаимосвязью, особенно с учетом ожидаемого сокращения балансов ФРС в течение следующих многих месяцев в очередной волне «количественного ужесточения».

Обесценивание, или размывание стоимости, — как слово, так и сама концепция, — не находят настолько же широкого понимания, как инфляция цен, и потому мы считаем, что базовая ценность биткойна как хеджа против обесценивания валют ЦБ будет по-прежнему недооцениваться рынком.

Биткойн отслеживает уровень ликвидности

Биткойн отслеживает ликвидность, которая в настоящее время выводится из системы для борьбы с инфляцией цен, однако ужесточение финансовых условий не может продолжаться вечно. На самом деле мы считаем, что ФРС, наконец, вот-вот уже начнет постепенно возвращаться к режиму смягчения.

Ситуация меняется и во всем мире: периферия Европы рискует столкнуться с очередным кризисом суверенного долга, а развивающиеся рынки по всему миру испытывают давление сильного доллара. Ликвидность скоро вернется в систему из альтернативных источников, помимо Федеральной резервной системы. И мы также предполагаем возможность притока ликвидности из Китая.

Хедж? Нет, страховка от обесценивания

Итак, биткойн не хеджирует явным образом риск инфляции цен. Вместо этого, он предлагает своего рода страховку от существующего денежного порядка. Пока Федеральная резервная система находится в режиме «ужесточения» — а точнее, в режиме сохранения собственной репутации, — несложно понять, почему биткойн пребывает в глубоком медвежьем рынке. Но ФРС не может долго поддерживать настолько жесткие финансовые условия, тем более что ожидания в отношении будущей инфляции цен снижаются. Ирония в том, что именно снижение ожиданий в отношении инфляции цен обеспечит нахождение дна для рисковых активов, включая биткойн. Это снижение ожиданий является прямым результатом того, что рынок поверил в то, что ужесточение политики ФРС было эффективным и со временем она откажется от ужесточения.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь

На основе источника