Европейская и американская деловая активность, заседание ФРС, ВВП и индекс расходов на личное потребление, а также отчетность крупных технологических компаний, индекс которых Nasdaq Composite отметился крупнейшим недельным падением с момента начала пандемии. Последняя полная пятидневка января для доллара США обещает быть очень горячей. А к головоломке, почему гринбэк не растет на позитивном для него фоне, добавляется еще одна. Сможет ли Федрезерв удивить рынки «ястребиным» сюрпризом?

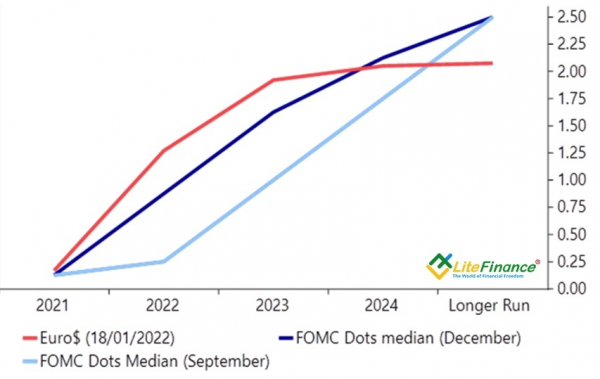

На первый взгляд, возможности для этого ограничены. Деривативы CME полностью уверены в первом повышении ставки по федеральным фондам в марте и ожидают увидеть ее рост на четырех заседаниях FOMC в 2022. ФРС избавится от QE в начале весны и начнет сокращать баланс в третьем квартале. Таковы рыночные прогнозы. Если на январском заседании Джером Пауэлл и его коллеги их подтвердят, «медведи» по EUR/USD вряд ли смогут извлечь серьезные выгоды. Другое дело, приятный для поклонников доллара США подарок от Федрезерва.

Рыночные ожидания и прогнозы ФРС по ставке

Источник: Nordea Markets

О чем идет речь? На Forex циркулируют слухи о возможном увеличении ставки не на 25, а на 50 б.п. в марте, чего не случалось с 2000. Инвесторы рассуждают, что сохранение инфляции на высоком уровне может заставить ФРС ужесточать денежно-кредитную политику не раз в квартал, как было в ходе предыдущего цикла, а на каждой встрече FOMC. Такого не случалось с 2006.

Наконец, Федрезерв может избавиться от уже не нужного QE раньше запланированного срока, что откроет дверь не только для увеличения затрат по займам, но и для более раннего сокращения баланса. По мнению Deutsche Bank, он уменьшится на $560 млрд в 2022 и на $1 трлн в 2023, что эквивалентно 2,5-3,5 актами повышения ставки на 25 б.п.

Вполне вероятно, что «ястребиный» сюрприз от ФРС приведет к укреплению доллара США, однако стоит ли рассчитывать на падение EUR/USD к 1,1 и ниже? Nordea Markets считает, что да, и ожидает увидеть основную валютную пару на уровне 1,085 к концу 2022 на фоне четырех актов монетарной рестрикции в текущем и еще четырех в следующем году.

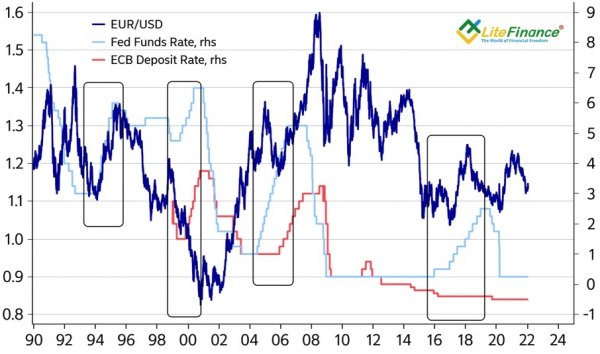

JP Morgan Asset Management, напротив, утверждает, что падение евро ниже 1,13 следует выкупать. Дескать, ожидания роста ставок ЕЦБ в 2023 сделают Европейский центробанк более значимой фигурой на Forex, чем Федрезерв, и заложат фундамент под ралли EUR/USD.

На мой взгляд, серьезную опасность для гринбэка представляет тот факт, что индекс USD, как правило, достигал пика к моменту первого повышения ставки по федеральным фондам, а затем его динамика носила смешанный или «медвежий» характер. Это обстоятельство позволяет объяснить и нежелание доллара США использовать благоприятный для него внешний фон в 2022, и самые быстрые распродажи «американца» хедж-фондами на неделе к 18 января с середины 2020.

Реакция EUR/USD на циклы монетарной рестрикции ФРС

Источник: Nordea Markets

На мой взгляд, вероятность выхода EUR/USD за пределы нижней границы диапазона консолидации 1,122-1,138 достаточно велика, однако если «быкам» удастся зацепиться за поддержки на 1,115 и 1,11, шансы на слом нисходящего тренда существенно возрастут.

Дмитрий Демиденко для LiteFinance