Кристин Лагард сравнила еврозону с пациентом, только что вышедшим из реанимации на двух костылях, однако многие больные идут на поправку гораздо быстрее, чем ожидают от них врачи. Учитывая, что скорость вакцинации в Европе ускоряется, и на неделе к 16 апреля была превышена отметка 100 млн введенных доз, валютный блок способен преподнести приятный сюрприз «быкам» по EUR/USD. Хорошие новости из Старого света помогут доказать, что у ралли есть ноги.

Ожидания «голубиной» риторики ЕЦБ и слабые прогнозы по европейской деловой активности за апрель сдерживают наступательный порыв поклонников евро. Несмотря на то, что глава Банка Голландии Класс Кнот выступает за сокращение покупок активов в рамках PEPP уже в третьем квартале, большинство членов Управляющего совета, вероятнее всего, предпочтут перестраховаться и не делать громких заявлений.

На предыдущей встрече центробанк принял решение увеличить объемы приобретаемых облигаций, что привело к росту показателя с €15 млрд в неделю в начале года до €19 млрд. Возможно, «голуби» Управляющего совета захотят больше, глядя на рост доходности европейских облигаций, однако нужно понимать, что он может происходить как по правильным, так и по неправильным причинам. В первом случае речь идет о восстановлении экономики еврозоны, и с этим ЕЦБ не собирается бороться. Во втором, причины ралли ставок долгового рынка нужно искать извне.

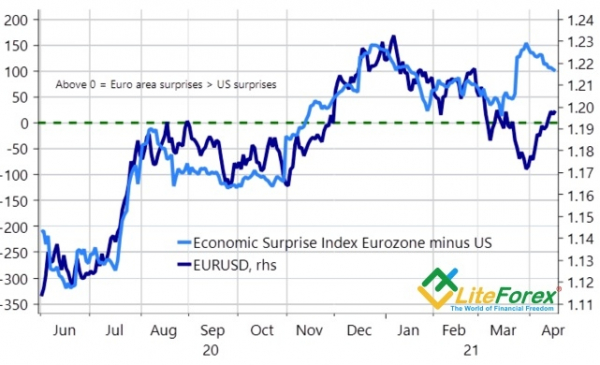

Дивергенция доходности облигаций стала ключевым драйвером укрепления EUR/USD в середине апреля, при этом приятные известия из Европы способны подлить масла в огонь восходящего движения пары. Если исходить из индексов экономических сюрпризов, евро в настоящее время выглядит несколько недооцененным по отношению к доллару США.

Динамика EUR/USD и соотношения индексов экономических сюрпризов

Источник: Nordea Markets

В марте многие данные по Штатам разочаровывали, что позволило возникнуть дивергенции на графике. При этом скромные прогнозы по еврозоне позволяют рассчитывать, что их превышение фактическими данными вдохновит «быков» по EUR/USD на новые атаки.

Пока покупателей пары смущает неспособность евро укрепиться на благоприятном для себя фоне. Снижение доходности казначейских облигаций США и не устающие переписывать исторические максимумы фондовые индексы обычно ставят палки в колеса гринбэку. Инвесторы задают себе вопрос: а что если S&P 500 пойдет на коррекцию? На самом деле, история показывает, что рынок акций рос в течение года в 14 из последних 15 случаев, если 90% компаний, входящих в базу его расчета, торговались выше 50-дневной скользящей средней, что имеет место и в настоящее время.

Вряд ли стоит ожидать глубокого отката фондовых индексов США, когда потребители, согласно исследованиям Moody’s, накопили $5,4 трлн дополнительных сбережений, и большая часть из них приходится на Штаты. Благоприятный внешний фон и ожидания позитивных сюрпризов из еврозоны позволят использовать коррекции EUR/USD в направлении 1,193 и 1,188 для формирования длинных позиций. По-прежнему актуальна стратегия покупок основной валютной пары на прорыве сопротивления на 1,199.

Дмитрий Демиденко для LiteForex