Для того, чтобы доказать, что в основе нисходящего тренда по EURUSD лежат американская исключительность и монетарная политика ФРС, не нужно быть семи пядей во лбу. Достаточно взглянуть на динамику фондового и товарного рынков. В то время как напуганные Дельтой, замедлением экономики Китая и намерением Федрезерва свернуть QE нефть, медь, железная руда и другое сырье готовы сделать август худшим месяцем с начала пандемии для товарного индекса Bloomberg, американские акции процветают. США – остров спокойствия в океане всеобщей паники. Стоит ли удивляться силе гринбэка?

Динамика индекса сырьевых товаров

Источник: Bloomberg.

Падение железной руды до 8-ми, нефти – до 3-месячного минимума свидетельствует о страхе инвесторов за судьбу мировой экономики. Амбициозные планы по поводу ее быстрого восстановления из-за массового внедрения вакцин приходится отложить в долгий ящик. Все больше стран говорят о необходимости бустерных прививок, а компании-производители проводят исследования, как долго первые две дозы могут защищать от COVID-19. Распространение Дельты в странах Азии, Австралии и Океании заставляет говорить об ухабистом пути возвращения глобального ВВП к тренду.

Лучше ли на этом фоне выглядят Штаты с их двукратным увеличением численности инфицированных и госпитализаций с момента последнего заседания FOMC? Не думаю, но из-за масштабных стимулов инвесторы сидят на мешках денег, и вся эта ликвидность готова вскочить в восходящий тренд по S&P 500 при малейших откатах. Дивергенция в динамике фондового индекса и нефти, индикатора состояния здоровья мировой экономики, позволяет говорить об американской исключительности, что толкает вниз котировки EURUSD.

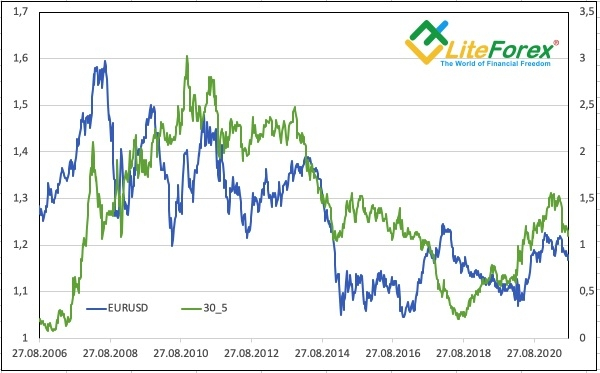

Вторым драйвером укрепления доллара США выступает монетарная политика ФРС, о чем свидетельствует динамика дифференциала доходности 30-ти и 5-летних трежерис. В первые дни восстановления спред, как правило, широк, так как инвесторы ожидают, что политика легких денег поможет стимулировать рост ВВП и инфляцию. Затем он снижается по мере того, как Федрезерв повышает ставки, чтобы охладить экономику. В начале 2021 разница в доходности облигаций расширялась, так как Джером Пауэлл и его коллеги пассивно созерцали за нагревающейся экономикой. Однако с середины июня все изменилось.

Динамика EURUSD и спреда доходности трежерис

Источник: Investing, расчеты LiteForex.

Глядя на динамику EURUSD и дифференциала ставок по трежерис, можно предположить, что ЕЦБ вообще не участвует в курсообразовании пары. На самом деле не обещая корректировок в монетарную политику, он просто передал инициативу ФРС. Как я отмечал ранее, Кристин Лагард и ее коллегам выгодно ослабление евро, так почему бы не вытащить каштаны из огня чужими руками?

Безусловно, Федрезерв понимает, что QE себя изжило. Центробанк хотел бы иметь простор для маневра перед повышением ставки. Если его теория о временном характере высокой инфляции не верна, это придется сделать уже в 2022. Однако не внесет ли изменений в его планы Дельта? Посмотрим. Пока же продолжаем придерживаться стратегии продаж EURUSD в направлении 1,155-1,158.

Дмитрий Демиденко для LiteForex