Один в поле не воин. Даже если Джером Пауэлл в Джексон Хоуле начнет паниковать по поводу Дельты, в чем я очень сильно сомневаюсь, не факт, что остальные члены FOMC окажутся трусами. В преддверии важной для рынков встречи банкиров полпреды ФРС в один голос заявили, что их деловые контакты утверждают, что новый штамм COVID-19 оказывает незначительное влияние на бизнес. Если так, то стоит ли из-за пандемии отказываться от своих планов?

По мнению президента ФРБ Сент-Луиса Джеймса Булларда, на данный момент экономике США не нужны покупки активов со стороны центробанка. Федрезерв приносит больше вреда, чем помогает, продолжая приобретать ипотечные облигации, что надувает пузырь на рынке недвижимости. Глава ФРБ Канзас-Сити Эстер Джордж отметила, что экономика переживает текущий всплеск COVID-19 также как и предыдущие, пандемия оказывает несущественное влияние на бизнес, а сильные инфляция и рынок труда позволяют начать сворачивание QE. Лучше если этот процесс стартует раньше, чем позже.

Даже президент ФРБ Далласа Роберт Каплан, уронивший доллар США своими комментариями о связи Дельты с монетарной политикой, оставил трусость в прошлом. По словам чиновника, ставка по федеральным фондам может быть повышена уже в следующего году.

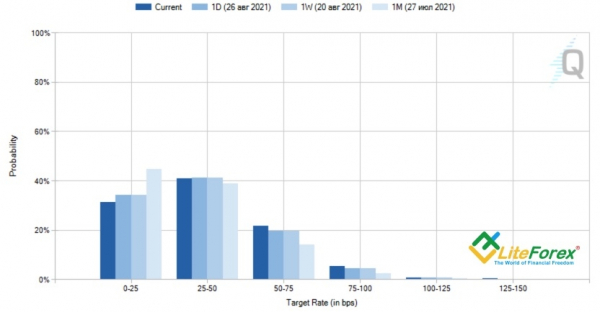

«Ястребиная» риторика полпредов ФРС позволила срочному рынку увеличить шансы первого акта монетарной рестрикции в декабре 2022 с 66% до 69%, в ноябре 2022 – с 47% до 49%.

Динамика вероятности повышения ставки ФРС в декабре 2022

Источник: CME Group.

Пока ФРС готовится к старту процесса нормализации денежно-кредитной политики, в стане ЕЦБ царят распри. Судя по протоколу июльского заседания Управляющего совета, единственное, что на уме у чиновников из Европейского центробанка – это новая стратегия терпимости к инфляции, которой теперь позволено превышать таргет в 2%. Замечание, что покупка активов будет завершена незадолго до того, как регулятор повысит ставки, вызвала гнев «ястребов». По их мнению, такая формулировка предполагает чрезмерно длительный процесс реализации программы покупки активов, что было бы вредно экономике.

Таким образом, в то время как болид ФРС готов сдвинутся с места, гонщики из ЕЦБ безнадежно застряли в пит-стопе. Дивергенция в монетарной политике сделает из «быков» по EURUSD отбивную. А если кто-то сомневается в том, что экономический рост в США будет опережать европейский аналог, рекомендую посмотреть на готовность Конгресса принять новый пакет фискальных стимулов от Джо Байдена. Да еще какой! На $4,5 трлн!

Что касается Джерома Пауэлла, то рынки не ждут от него откровений. Консенсус постепенно смещается к тому, что объявление о сокращении QE ФРС сделает в ноябре и приступит к реализации своего плана или в декабре, или в январе. Дельты бояться – в лес не ходить. Резервный банк Новой Зеландии уже вляпался в историю, проявив трусость в отношении cash rate. Не думаю, что то же самое сделает председатель ФРС, у которого, к слову, срок исполнения обязательств истекает в феврале. В связи с этим стратегия по EURUSD остается прежней – продажи на отбое от сопротивления на 1,18-1,1815, либо на прорыве поддержки на 1,1725.

Дмитрий Демиденко для LiteForex