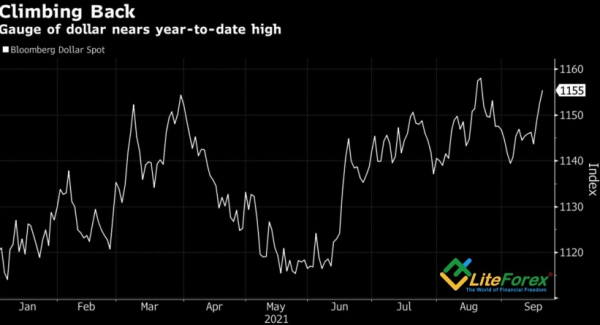

Точно также, как Джанет Йеллен не может указать Конгрессу точную дату наступления дефолта, инвесторы не в состоянии определить, когда же на рынке закончится паника? S&P 500 рухнул на 2,5%, что стало его самым серьезным обвалом с марта. Индекс находится на пути к худшей месячной динамике с сентября 2020, а Morgan Stanley (NYSE:MS) предупреждает о растущих рисках его 20%-й коррекции. В условиях поиска безопасности возвращение индекса USD к области августовских пиков выглядит логично, однако пара EURUSD сумела нащупать дно вблизи 1,17-1,1715.

Динамика индекса USD

Источник: Bloomberg.

Безусловно, на финансовых рынках все взаимосвязано, а курсы валют определяются потоками капитала. Тем не менее, в любой паре всегда две денежных единицы, а евро в настоящее время есть за что зацепиться. Эпидемиологическая обстановка в ЕС выглядит лучше, чем в Штатах, экономика еврозоны притормаживать в третьем квартале, в отличие от американской, не собирается, а выборы в Германии могут изменить подходы к фискальной дисциплине.

Судя по социологическим опросам, пост немецкого канцлера займет Олаф Шольц, который со своими социал-демократами уделяет приоритетное внимание увеличению расходов, а не быстрому сокращению долгов. Германия задает тон для все остальной Европы, поэтому измена принципам фискальной консолидации в ЕС вполне вероятна. А это, в свою очередь, чревато ростом бюджетных расходов и ускорением ВВП.

Старый Свет продолжают будоражить слухи о том, что ЕЦБ может повысить ставки раньше, чем в настоящее время предполагается. Согласно инсайду Financial Times, главный экономист центробанка Филип Лейн сообщил в частной беседе с немецкими бизнесменами, что к концу 3-летнего прогнозируемого периода инфляция в еврозоне достигнет таргета в 2% на стабильной основе. Европейский регулятор опроверг эту информацию, подчеркнув, что идея повышения ставок в 2023 не соответствует его прогнозам. Тем не менее, дыма без огня не бывает.

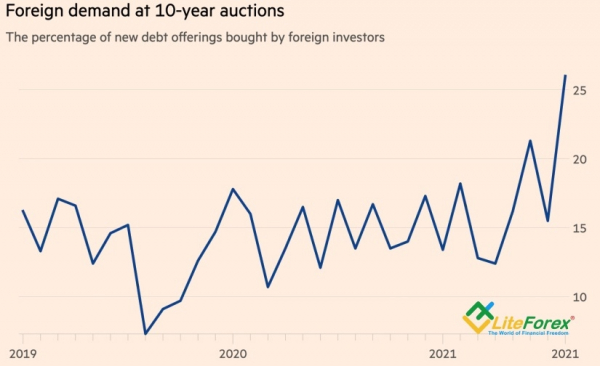

Давление на доллар США по-прежнему оказывает нежелающая расти доходность казначейских облигаций. Несмотря на высокую инфляцию, приятный сюрприз от розничных продаж и ожидания сворачивания QE, ставки по трежерис застыли на месте. На рынке ходят слухи, что даже сокращение покупок активов ФРС не сможет их поднять из-за высокого спроса со стороны нерезидентов. В августе иностранные инвесторы скупили 25% и 22% 10-ти и 2-хлетних бумаг на аукционах, что является максимальными отметками за 3 года и с декабря 2019.

Динамика доли покупок трежерис нерезидентами на аукционах

Источник: Financial Times.

На мой взгляд, в отличие от рынка акций, Forex постепенно успокаивается. Если фондовые индексы взбудоражены потенциальными дефолтами США из-за потолка госдолга и гиганта китайского рынка недвижимости Evergrande, то в центре внимания валютных трейдеров находится монетарная политика. Объявит ли ФРС о сворачивании QE уже в сентябре? Как изменятся прогнозы FOMC по ставке? Как я и предполагал, накануне заседания центробанка, EURUSD, вероятнее всего, уйдет в консолидацию. И пока диапазон 1,171-1,177 выглядит наиболее предпочтительным. Рекомендация – вне рынка.

Дмитрий Демиденко для LiteForex