Буря, скоро грянет Буря! А пока на международный валютный рынок пришло Затишье. Инвесторы взвешивают, станет ли ФРС объявлять о сворачивании QE на своем сентябрьском заседании или подождет до ноября. Второй вариант на фоне разочаровывающей статистики по американским занятости и инфляции, неразберихи с потолком госдолга и новым пакетом фискальных стимулов от Джо Байдена выглядит более предпочтительным. Однако где-то в глубине души зреет ощущение, что центробанк выберет первый вариант. И это позволяет продавать EURUSD на росте.

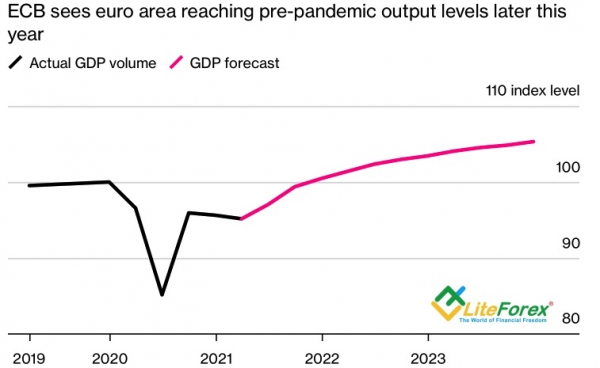

Стакан для оптимиста всегда наполовину полон. Несмотря на то, что с пандемией до сих пор не покончено, нужно признать, что мировая экономика выглядит гораздо лучше, чем можно было предположить год назад. На самом деле страшна не рецессия, а то, что следует после ее завершения. Длительный период высокой безработицы и низких продаж приводит к атрофии человеческого и делового капитала. Быстрое возвращение к нормальной жизни должно сохранить годы экономического потенциала, который в противном случае мог бы быть потрачен впустую. Если смотреть на ВВП с этой точки зрения, то тот факт, что экономика США восстановилась уже во втором квартале, а ее европейский аналог сможет это сделать только к концу 2021, должен играть на руку «медведям» по EURUSD.

Динамика ВВП еврозоны

Источник: Bloomberg.

Проще говоря, Штаты уже выбрались из ямы и не тратят свои силы на то, чтобы подняться на поверхность, как это делает валютный блок. Так какая разница, кто с какой скоростью двигается, если у противников разные задачи?

Снижением темпов роста занятости и инфляции? Не вижу в этом особых оснований отказываться от старта нормализации денежно-кредитной политики. Экономика возвращается к своей нормальной скорости роста после аномально высокой, связанной с бурным восстановлением после открытия. Никого не должно смущать понижение JP Morgan прогнозов по ВВП США на третий квартал с 7% до 5%. Свои оценки на октябрь-декабрь банк, наоборот, повысил с 3% до 3,5%.

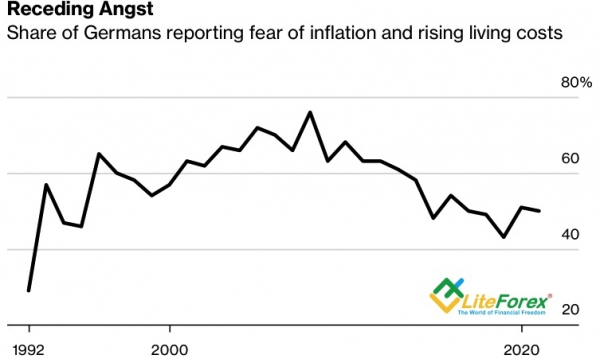

Таким образом, опережающая динамика европейской экономики в середине текущего года обманчива. Если бы все было так просто, ЕЦБ тоже начал бы отказываться от монетарных стимулов. Но главный экономист Филип Лейн не рекомендует инвесторам отождествлять курс денежно-кредитной политики с объемом покупок активов в рамках QE. Центробанк прогнозирует инфляцию в 1,5% в 2023, что предполагает длительный период низких процентных ставок и слабость региональной валюты. Если уж немцы накануне самых важных за последнее поколение парламентских выборов не боятся инфляции, то почему ЕЦБ должен беспокоится по поводу ее разгона до 3%?

Доля немцев, опасающихся инфляции

Источник: Bloomberg.

На мой взгляд дивергенция в монетарной политике Нового и Старого Света видна невооруженным взглядом. Именно она лежит в основе нисходящего тренда по EURUSD. Именно она находится на радаре инвесторов накануне, возможно, исторического заседания FOMC. ФРС не намерена отступать от своих планов, и вера в скорый старт процесса сворачивания QE дает мне основание продавать евро против доллара США на росте в направлении 1,1755 и 1,1715.

Дмитрий Демиденко для LiteForex