Как все непросто на финансовых рынках! Казалось бы, рост ставки по федеральным фондам до 1,5% к концу 2022 при условии, что ставка по депозитам ЕЦБ продолжит находиться ниже нуля, выстилает перед «медведями» по EUR/USD ковровую дорожку. Ан нет! Те факты, что пять актов монетарной рестрикции ФРС в текущем году уже учтены в курсе доллара США, а вероятность старта нормализации денежно-кредитной политики ЕЦБ растет, позволили основной валютной паре отскочить от 19-месячного дна.

Худшая недельная динамика EUR/USD на неделе к 28 января за последние 7 месяцев была обусловлена слухами, что Федрезерв окажется более агрессивным, чем ранее предполагалось. Тем не менее, ни один из шести полпредов FOMC, выступавших после заседания Комитета, не поддержал идею повышения ставки сразу на 50 б.п. в марте.

Это касается и такого «ястреба» как Джеймс Буллард, заявившего, что не думает, что «это нам поможет». Президент ФРБ Сент-Луиса готов голосовать за ужесточение денежно-кредитной политики в марте и мае. Он ожидает пяти актов монетарной рестрикции в 2022, такого же количества, как и срочный рынок.

Инвесторы вправе предположить, что центристы и «голуби» ФРС менее агрессивны, поэтому прогнозы деривативов CME, вероятнее всего, завышены.

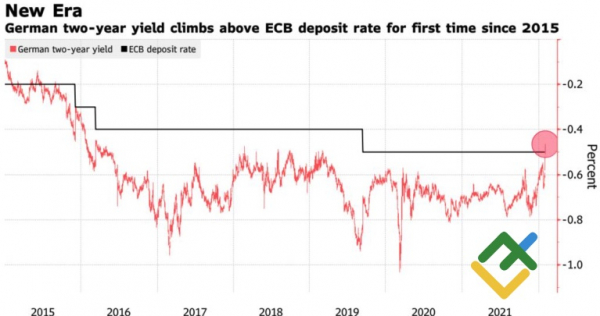

В Европе же, напротив, шансы на нормализацию денежно-кредитной политики ЕЦБ увеличиваются. Если до выступления Джерома Пауэлла срочный рынок прогнозировал одно повышение ставки по депозитам на 10 б.п., то после него рассчитывает на два, первое из которых может произойти уже в июле. Доходность 2-летних облигаций Германии впервые с 2015 превысила ставку Европейского центробанка и, по мнению ING, в 2023 может запросто подняться выше нулевой отметки.

Динамика ставок по депозитам ЕЦБ и по облигациям Германии

Источник: Bloomberg

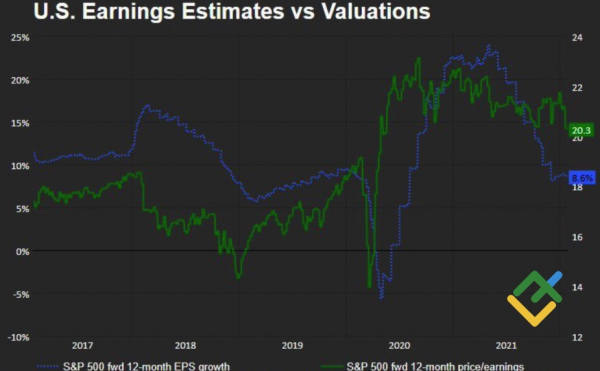

Поддержку «быкам» по EUR/USD оказывает лучшее 3-дневное ралли американских фондовых индексов с ноября 2020. Рынок акций начинает отходить от распродажи. Если «медведи» рассчитывают на агрессивную монетарную рестрикцию ФРС, то на стороне «быков» сильные экономика, рынок труда и корпоративная отчетность. По данным FactSet, 77% компаний, бумаги которых входят в базу расчета S&P 500, превзошли ожидания по прибыли. Соотношение P/E для индекса вернулось к своим значениям февраля 2020. Это означает, что для фондового рынка пандемия уже закончилась.

Динамика финансовых коэффициентов S&P 500

Источник: Reuters

Ралли S&P 500 и евро способствует стабилизация доходности трежерис. Их покупатели удивлены «ястребиной» риторике Джерома Пауэлла и полагают, что инфляция снизится сама по себе, что приведет к замедлению процесса ужесточения денежно-кредитной политики ФРС во второй половине года.

Прояснить ситуацию может и январский отчет о занятости в США. Страхи по поводу слабой статистики связывают гринбэк по рукам и ногам. Если по факту non-farm payrolls так и не уйдут в минус, «медведи» сумеют удержать котировки ниже 1,132 и попытаются восстановить нисходящий тренд. В обратном случае возникнут предпосылки для его перелома. Пока же придерживаемся старой тактики продаж EUR/USD на отбое от сопротивлений на 1,1275 и 1,132.

Дмитрий Демиденко для LiteFinance