Позволят ли ожидания замедления инфляции в США EUR/USD нащупать почву под ногами?

ФРС легко повышать ставки, когда инфляция растет как на дрожжах, но что будет, если она начнет замедляться? В настоящее время деривативы CME увеличили шансы повышения затрат по займам на 50 б.п. на майском заседании FOMC до почти 90%.

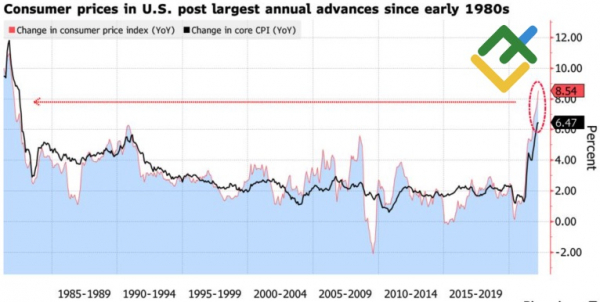

Срочный рынок сигнализирует, что Федрезерв может сделать целых три больших шага в 2022. На фоне разгона потребительских цен до 8,5%, максимальной отметки с 1981, это выглядит логично. Но что, если пик достигнут, и темпы роста показателя начнут снижаться? Не слишком ли много позитива для «медведей» заложено в котировки EUR/USD?

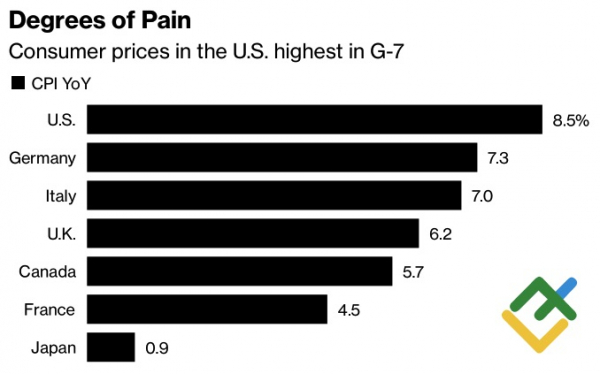

Несмотря на сумасшедшую скорость CPI и тот факт, что в США цены растут быстрее, чем в любой другой стране G7, инвесторы увидели первые признаки охлаждения их динамики. В месячном исчислении базовая инфляция увеличилась на 0,3%, не дотянув до прогноза экспертов Wall Street Journal в 0,5%. Эти данные наводят на мысль, что рынку дали передышку, и что ФРС, возможно, не придется поднимать ставки настолько высоко, как сейчас предполагается.

Динамика инфляции в США

Динамика инфляции в США

Источник: Bloomberg

Инфляция в странах G7

Инфляция в странах G7

Источник: Bloomberg

Темпы роста потребительских цен могут начать сокращаться из-за базовых эффектов. Резкий скачок CPI был зафиксирован в апреле 2021. Высокая база наталкивает на мысль, что в апреле 2022 инфляция не дотянет до мартовских 8,5%.

Кроме того, стоимость бензина и подержанных автомобилей в середине весны пошла вниз, а Bloomberg отмечает, что замедление инфляции основных товаров компенсируется ростом инфляции услуг. Если спрос на товары продолжит остывать, ФРС не потребуется так агрессивно повышать ставки, как в настоящее время предполагается.

Первые признаки охлаждения в динамике потребительских цен отметила и Лаэль Брейнард, хотя, по ее мнению, Федрезерв продолжит повышать ставки и, вероятнее всего, начнет сокращать баланс уже с июня.

Эти слова, наряду с замедлением базовой инфляции, стали своеобразной спасительной соломинкой для «быков» по EUR/USD. Инвесторы опасались, что продажи трежерис и ипотечных облигаций стартуют уже с мая. Разговоры о более позднем начале QT спровоцировали снижение доходности долговых обязательств, дав глоток свежего воздуха поклонникам евро.

Действительно, когда ставки по трежерис растут 7 торговых сессий подряд, а S&P 500 закрывается в красной зоне 5 из 6 последних дней, противникам доллара США приходится несладко. Другое дело, если попутный для гринбэка ветер сменится на встречный.

Протянуть руку помощи единой европейской валюте способны Кристин Лагард и ее коллеги. Глава Бундесбанка Йохим Нагель и его соратник из Нидерландов Клаас Кнот выступают за ужесточение денежно-кредитной политики в формате чем скорее, тем лучше. Австрия, Бельгия и Словения хотят увидеть два повышения ставки по депозитам в 2022.

«Ястребиная» риторика ЕЦБ может позволить EUR/USD нащупать почву под ногами, вернув котировки пары выше 1,09. Тем не менее, закрытие дня ниже 1,083 предполагает высокие риски продолжения нисходящего тренда. У евро предостаточно проблем, чтобы даже в условиях снижения интереса инвесторов к доллару США рассчитывать на перелом тенденции.

Дмитрий Демиденко для LiteFinance