Жизнь на Forex – сплошная загадка. Стоит инвесторам разгадать старый ребус, как тут же появляется новый. Еще несколько дней назад они ломали головы над реакцией центробанков на повышенные уровни инфляции, сейчас же рынки волнуют совсем другие вопросы. Если Омикрон опаснее всех предыдущих штаммов COVID-19, то как ФРС и ее коллеги из других стран будут реагировать на вводимые правительствами ограничения? Смогут ли они добавить монетарные стимулы в условиях чрезмерно высоких цен?

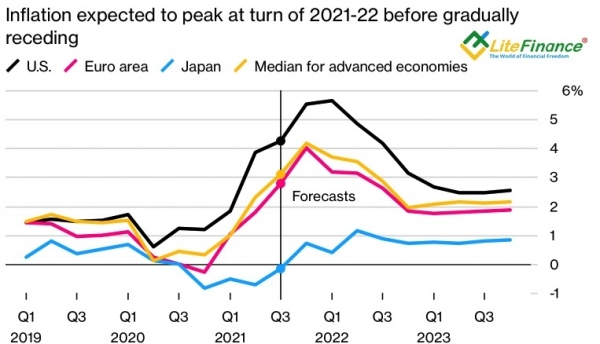

По мнению ОЭСР, текущая ситуация представляет собой серьезный вызов для центробанков, которые должны быть готовыми вмешаться, но не предпринимать поспешных действий для сдерживания инфляции. Парижская организация повысила прогноз по CPI на 2022 для США с 3,1% до 4,4%, для еврозоны – с 1,9% до 2,7%. Ожидается, что в 2023 рост потребительских цен в Штатах составит 2,5%, в валютном блоке – 1,8%. Инфляция в развитых странах мира достигнет пика в первой половине следующего года, а затем начнет замедляться. Тем не менее, ее высокие значения сохранятся дольше, чем ранее предполагалось.

Динамика инфляции в развитых странах мира

Источник: Bloomberg

ОЭСР считает, что Омикрон увеличивает и без того высокий уровень неопределенности и может стать серьезным препятствием на пути восстановления мировой экономики. Если не хуже. С авторитетной организацией полностью согласны финансовые рынки, волатильность на которых продолжает расти как на дрожжах, что даже на фоне падения американских фондовых индексов поддерживает такие валюты-убежища как японская иена и евро.

«Быки» по EUR/USD идут в атаку не только благодаря бегству своих противников и закрытию позиций в рамках carry trade. Резкий скачок инфляции в еврозоне усиливает политическое давление на ЕЦБ. Министр финансов Германии Олаф Шольц заявил, что если ситуация в области цен не улучшится, как ранее предполагалось, Берлин должен что-то сделать. Риски нормализации денежно-кредитной политики Европейского центробанка не заложены в котировках евро, поэтому резкое изменение риторики Кристин Лагард может спровоцировать рост основной валютной пары.

В курсе доллара США, напротив, учтена существенная часть позитива по поводу отказа ФРС от QE и, по меньшей мере, двух повышений ставки по федеральным фондам в 2022. По словам президента ФРБ Кливленда Лоретты Местер, центробанку необходимо приобрести страховку на случай, если инфляция не будет замедляться. Для этого следует как можно быстрее избавится от программы количественного смягчения. На этом же настаивает и Джером Пауэлл, отметивший во время своего второго выступления перед Конгрессом, что монетарная политика адаптировалась к устойчивой инфляции и будет продолжать адаптироваться. Явный намек на ускорение нормализации.

Таким образом, возросшие неопределенность из-за Омикрона и политическое давление на ЕЦБ не дают евро утонуть в реке американского доллара даже на фоне усиления «ястребиной» риторики ФРС. В таких условиях трейдерам следует придерживаться стратегии покупок EUR/USD на прорыве сопротивления на 1,1365 или продаж пары в случае успешного штурма поддержки на 1,129.

Дмитрий Демиденко для LiteFinance