Рынкам потребовалось менее 24 часов, чтобы оправиться от потрясения, связанного с публикацией протокола апрельского заседания FOMC. В конечном итоге фраза, что некоторые члены Комитета посчитали бы целесообразным начать обсуждать тему сворачивания монетарных стимулов в случае, если экономика США быстро двигается к установленным ФРС таргетам, вовсе не означает, что сокращение масштабов покупок активов в рамках QE – вопрос решенный. Напротив, центробанк даже толком не знает, стоит ли ему искать ключ от ящика, где хранится пистолет? А если так, «быки» по EUR/USD могут с чистой совестью продолжать ралли.

На самом деле, если вы планируете повышать ставку в начале 2023, то к этому времени о программе количественного смягчения следует забыть, а наиболее предпочтительным временем для старта нормализации денежно-кредитной политики представляется конец 2021. Джером Пауэлл мог бы сообщить о сворачивании QE на встрече глав центробанков в Джексон-Хоуле на исходе лета, а обсуждение этого вопроса могло бы начаться в июне. Такой план выглядит логичным, однако все, что кажется разумным, не означает, что ФРС на грани желания действовать.

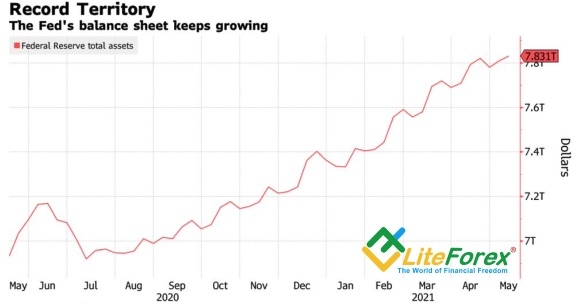

Стоит ли инвесторам опасаться сокращения масштабов программы количественного смягчения, что в 2013 спровоцировало конус-истерику на финансовых рынках? На мой взгляд, нет. С марта 2020 активы на балансе Федрезерва практически удвоились, центробанк поглотил приблизительно четверть эмиссии казначейских облигаций за этот период. И даже если он не будет больше покупать бумаги на $120 млрд в месяц, он продолжит реинвестировать доходы от погашаемых долговых обязательств, а это колоссальная сумма! Самый крупный покупатель не собирается уходить с рынка, что позволяет с легкостью объяснить, почему не спешит расти доходность трежерис.

Динамика активов на балансе ФРС

Источник: Bloomberg

На мой взгляд, даже если ФРС уже в июне начнет обсуждать вопросы сворачивания QE, это приведет лишь к краткосрочному укреплению доллара США, но восходящий тренд по EUR/USD останется в силе. В ближайшее время именно Европа станет примером восстановления после пандемии, а рост цен производителей в Германии на 5,2% г/г в апреле, максимальный почти за 10-летие, усиливает риски «ястребиной» атаки на июньском заседании ЕЦБ. И пусть главный экономист Филип Лейн утверждает, что не нужно обращать внимание на уровни, если вы вылезаете из ямы, вы все равно продолжаете находиться в яме, намекая на временный характер высокого роста инфляции, Управляющий совет – не театр одного актера.

Не будем забывать, что у евро немало козырей в рукаве в виде потенциальной победы «зеленых» на парламентских выборах в Германии в сентябре, что усилит разговоры о масштабных фискальных стимулах; а также в виде отката тарифов на импорт администрацией Джо Байдена, что является благом для ориентированной на экспорт еврозоны. Таким образом, потенциал восходящего движения по EUR/USD далеко не раскрыт, при этом сильная статистика по деловой активности Германии и всего валютного блока за май способна стать катализатором ралли. Продолжаем покупать пару с таргетами на 1,24 и 1,255.

Дмитрий Демиденко для LiteForex