«Медведям» по EUR/USD и хочется, и колется продвинуть котировки на юг, что выливается в обновление локальных минимумов с последующим возвратом выше данных уровней. Путеводной звездой покупателей доллара служат ожидания позитивного отчета о рынке труда США за июнь, что усилит риски повышения ставки по федеральным фондам в 2022. Но как можно хватать такой актив-убежище как гринбэк, если S&P 500 отмечается 33-м рекордным закрытием за неполные 6 месяцев? В 2020 для достижения этой цифры фондовому индексу потребовался целый год.

До июньского заседания FOMC мир финансовых рынков стоял на трех слонах: устойчивом экономическом росте, временном характере высокой инфляции и всегда дружелюбных центробанках. Изменение риторики Джерома Пауэлла и его коллег позволило предположить, что, по крайней мере, два из них устали держать тяжелую конструкцию. Как всегда в таких случаях бывает, часть инвесторов с энтузиазмом взялась за идею более быстрой нормализации денежно-кредитной политики Федрезерва, продавая EUR/USD. Другие же, напротив, продолжают держаться за старые позиции, утверждая, что ФРС слишком много своей репутации вложила в монетарное стимулирование, чтобы так просто от него отказаться.

Различия очень хорошо видны в логике крупных банков. Если BofA Merrill Lynch не понимает, как инфляция может быть временной, если лежащие в ее основе факторы долгоиграющие, и прогнозирует PCE на уровне 2-4% в течение ближайших 4 лет, то другие с ним не согласны. Ярый поклонник евро Goldman Sachs считает, что экономика США находится в эпицентре разовой инфляционной вспышки. Если так, то не следует ожидать повышения ставки по федеральным фондам ранее 2023, что позволит прийти в себя «быкам» по EUR/USD.

Пока Штаты разбираются с инфляцией, ЕЦБ, похоже, нашел лазейку как ослабить евро. Европейскому центробанку явно не хочется, чтобы из-за изменения риторики ФРС выросла стоимость заимствований в валютном блоке, и он начинает подчеркивать различия в восстановлении американской и европейской экономик. Слова Кристин Лагард, что еврозона явно в другой ситуации, чем США, на пресс-конференции по итогам июньской встречи Управляющего совета были болезненно восприняты «быками» по EUR/USD.

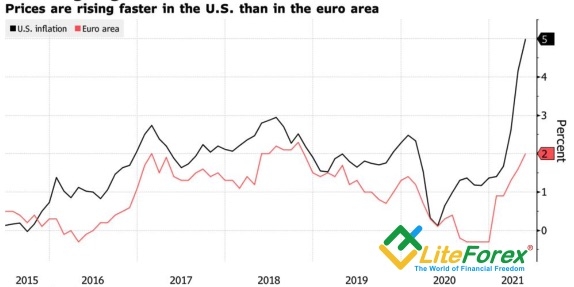

Динамика инфляции в еврозоне и США

Источник: Bloomberg

На мой взгляд, дивергенция в монетарной политике создает предпосылки для продолжения пике евро против американского доллара. В то время как цены на недвижимость в Штатах достигают рекордных максимумов, рынок явно перегрет, а ФРС рассуждает о двухскоростном конусе – более быстром сворачивании покупок ипотечных облигаций по сравнению с казначейскими, политика пассивного созерцания ЕЦБ делает позиции покупателей EUR/USD весьма уязвимыми.

Безусловно, падать основной валютной паре в условиях бурного ралли, вдохновленного статистикой по потребительскому доверию и ожиданиями новых стимулов от Джо Байдена, S&P 500 очень непросто, что чревато консолидацией евро в преддверии важного релиза данных по американской занятости в диапазоне $1,188-1,193. Просиди в нем EUR/USD до пятницы, у нас появится прекрасная возможность действовать на прорыве.

Дмитрий Демиденко для LiteForex