Июньское заседание ФРС будет напоминать хождение по лезвию ножа: если центробанк сделает слишком мало, он обнаружит, что инфляция продолжит ускоряться; если он сделает слишком много, Штаты попадут в финансовый кризис и рецессию. Неудивительно, что инвесторы накануне важного события серьезно нервничают: после стремительного падения на исходе недели к 11 июня пара EUR/USD топчется вблизи основания 21-й фигуры.

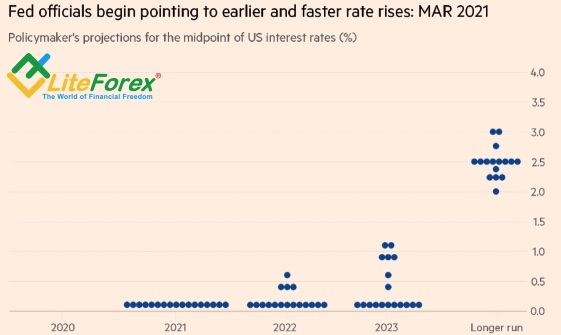

По мнению 63% из 224 управляющих активами на сумму в $667 млрд, опрошенных BofA Merrill Lynch, Федрезерв подаст сигнал о сворачивании QE в сентябре. Однако уже в начале лета так называемый точечный график может прояснить его позицию. В марте 11 из 18 чиновников FOMC прогнозировали повышения ставки по федеральным фондам в 2024, однако успешная вакцинация и бурный рост ВВП США усиливают риски смещения даты X на 2023.

Мартовские прогнозы FOMC по ставке

Источник: Financial Times

ФРС действительно не позавидуешь: если это произойдет, рынок посчитает, что центробанк напуган инфляцией и прибегнет к монетарной рестрикции раньше, чем в настоящее время ожидается. Если консенсус-прогноз останется на прежнем уровне, инвесторы поверят, что Джером Пауэлл и его коллеги смирились с высокой инфляцией.

Как быть Федрезерву, который наблюдает существенные дисбалансы в экономике США? Спрос растет гораздо быстрее предложения, что вызывает инфляционное давление. Рынок труда восстанавливается медленнее, чем ВВП.

Очередную загадку подбросили релизы данных по розничным продажам и ценам производителей. Первый индикатор просел на 1,3%, второй – вырос на 0,8% при среднем месячном повышении на 0,2% в 2017-2019.

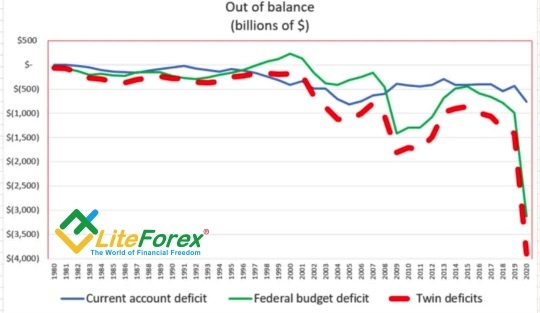

На этом список дисбалансов не заканчивается. Рост двойного дефицита уже давно является путеводной звездой «медведей» по индексу USD. Теория гласит, что толстые и ленивые американцы ничего не делают, но покупают много вещей, которые производят трудолюбивые иностранцы. Это приводит к торговому дефициту, который должен быть покрыт за счет притока капитала в Штаты. Пока США являются мировым лидером по темпам вакцинации и их экономика растет как на дрожжах, это не вызывает особых проблем для доллара. Но как только остальной мир начнет догонять Америку, как это было в 2014, от гринбэка начнут избавляться как от проказы.

Динамика двойного дефицита США

Источник: Financial Times

По мнению Goldman Sachs, сочетание устойчивого восстановления мировой экономики и черепашья скорость ФРС будут способствовать дальнейшему ослаблению доллара США, наибольшую выгоду из которого извлечет евро. BofA Merrill Lynch считает, что дальнейшая судьба пары EUR/USD будет зависеть от того, прав ли Федрезерв по поводу инфляции или нет. В опросе банка 72% инвесторов полагают, что мнение центробанка является верным, но что, если он ошибается? Масштабное закрытие позиций может спровоцировать обвал фондовых индексов и укрепление гринбэка. Судя по прогнозу в $1,15 по евро на конец года, BofA Merrill Lynch считает, что такой сценарий выглядит правдоподобно.

Пока же перед ФРС стоит архисложная задача, и если он с ней справится, EUR/USD может вернуться выше 1,22. Делаем ставки, дамы и господа!

Дмитрий Демиденко для LiteForex