Здорово получить нужную вещь сейчас, а рассчитаться как-нибудь потом. Даже невзирая на то, что телевизор, айфон или поездка в Египет в итоге подорожают в разы. На фоне незначительного роста доходов населения потребительское кредитование бьёт рекорды. Это и понятно: жить хочется здесь и сейчас, а абстрактными цифрами ВВП не будешь ни сыт, ни одет, ни счастлив.

И всё же, о потребительском кредитовании я бы поговорил подробнее. Нынешнюю ситуацию можно хвалить или критиковать, но рынок заслуживает внимания. Кстати, в США в 2020-2021 гг. покупательский спрос стимулируют искусственно: так экономика растёт быстрее. А что у нас? Что происходит на рынке потребительского кредитования в России? Что нас ждёт и как меняются ставки? Поговорим прямо сейчас.

Догнать и перегнать Америку?

Раньше я часто покупал предметы быта (а порой и дорогую одежду) в кредит. Это же просто удобно: берёшь пылесос, холодильник или даже входные двери и платишь за них год-полтора. Пока мои доходы перманентно росли, мне эта тема казалась крайне выгодной. Но с конца 2019 года в кредит не брал вообще ничего – не от хорошей жизни. Вдруг работы не станет (а так уже было во время локдауна): с чего отдавать буду?

Но не все размышляют так же, как я. На 1 июля 2021 г. задолженность россиян по кредитам составила 24 трлн. рублей, что эквивалентно 326 млрд. долларов США. Исходя из различных методологий, общая сумма обязательств населения перед банками находится в коридоре 15-20% ВВП, что относительно немного.

Для сравнения: ВВП США (2019 г.) – 21,43$ трлн., а граждане страны должны банкам около 65% от этой суммы. Но есть важный нюанс. На банковских счетах россияне на 01.01.2021 держали около 31,5 трлн. рублей, что больше выданных кредитов примерно на 25%. Это, как ни трудно подсчитать, около 400 млрд. долларов США, что значительно ниже ВВП России.

В Штатах ситуация иная. Один лишь нью-йоркский банк JPMorgan Chase имеет депозитов на 1,56$ трлн. В общей сложности на счетах кредитно-финансовых учреждений США размещена сумма, которая значительно превышает ВВП Штатов (крупнейший в мире). Конечно, такие цифры сложно переварить. Но в сухом остатке – долги россиян банкам крайне высоки относительно объёма сбережений. Но при этом – приемлемы к уровню ВВП, ведь в развитых странах закредитованность в разы выше.

Кредиты физическим лицам: статистика

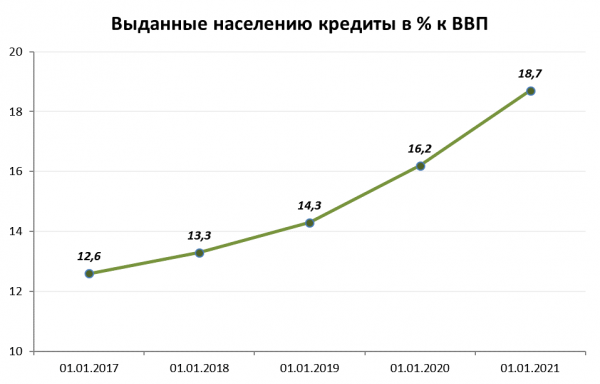

Достоверные данные не то, чтобы спрятаны, но их поиск требует времени. Если интересно, пройдитесь по профильному разделу сайта ЦБ РФ: много полезной информации. Приведу ключевые цифры по кредитованию физических лиц по годам:

| Дата | Объём (млрд.руб.) | % к ВВП |

|---|---|---|

| 01.01.2017 | 10804 | 12,6 |

| 01.01.2018 | 12174 | 13,3 |

| 01.01.2019 | 14901 | 14,3 |

| 01.01.2020 | 17651 | 16,2 |

| 01.01.2021 | 20044 | 18,7 |

Таким образом, объём кредитов, выданных гражданам, за 5 лет в абсолютных цифрах практически удвоился, а по отношению к ВВП – вырос на 50 процентов. О чём это говорит? Скорость выдачи средств значительно превышает темпы роста реальных доходов населения. С одной стороны, это должно подстёгивать экономическую активность. С другой стороны, создаёт фундамент проблемной задолженности и предпосылки для турбулентности финансовой системы страны.

Просроченная задолженность на 01.01.2020 по кредитам, выданным населению, составляла 71,7 млрд. рублей. К ней относятся обязательства, по которым в течение 90 дней не поступает платежей. На 01.05.2021 показатель вырос до 76,9 млрд. рублей, но затем наметилась тенденция к снижению. На 01.06.2021 просроченная задолженность населения составила 75,9 миллиардов. В коридоре 75-78 млрд. рублей она должна сохраниться до конца года.

Потребительские кредиты: занимательные цифры

Вот мы и дошли до самых «плохих» займов – потребительских кредитов: их возвращают хуже всего. Для оценки рисков используют ПДН (показатель долговой нагрузки). Чем выше значение, тем ниже вероятность возврата. ПДН оценивается как процент ежемесячных платежей относительно дохода заёмщика.

Во 2 кв. 2021 г. средний ПДН по потребительским кредитам составил 61,1%, при этом около трети всех займов даны гражданам с ПДН выше 80%. В последние месяцы объём кредитования прирастал. В мае 2021 г. он увеличился на 2,2%, в июне – ещё на 2%. В годовом исчислении показатель превысил 22%. После резкого роста базовой ставки эксперты ожидают коррекцию задолженности.

Интересны и сроки, на которые выдаются займы. В 1 кв. 2020 г. около 12% потребительских кредитов были выданы на 5 лет и более, на 1 кв. 2020 г. – 18% (доля выросла наполовину). Особенность таких займов – растянутое погашение долга при более высокой переплате.

Скачка просроченной задолженности при этом не произошло. На потребительские кредиты приходится 64% всех займов, по которым нарушены сроки возврата. В абсолютных цифрах это составляет 535 миллиардов рублей. К слову, незамеченным прошло решение Центробанка повысить достаточность капитала для банков.

С октября выдача «опасных» кредитов будет стоить финансовым учреждениям дороже. А значит, займы для клиентов с высоким ПДН станут почти невозможными. Впрочем, освободившуюся нишу быстро займут МФО или ростовщики – это вопрос времени.

Как рост базовой ставки повлиял на потребительские кредиты?

Итак, Центробанк видит уязвимость рынка. Один из способов повлиять на него – повысить базовую ставку, что было сделано недавно. 23 июля 2021 года величина выросла сразу на 1 процент, по официальной версии – чтобы обуздать инфляцию. Банки тут же ответили подорожанием потребительских кредитов. В аналитическом материале «Известия» приводятся цифры – от 0,5 до 2,5 процентов годовых.

В «Альфа-Банке» проценты по потребительским кредитам достигли 16,5% годовых, в «Московском индустриальном банке» – 12,3%. Эксперты полагают, что в среднем для граждан «заём наличными» станет на 5-10% дороже в годовом исчислении. А поскольку берут кредиты не от хорошей жизни, рассчитываться по обязательствам станет ещё сложнее.

Резюме. Потребительское кредитование растёт, но есть ли в этом проблема?

Итак, невзирая на минимальный рост реальных доходов, россияне берут займы на потребительские нужды нарастающими темпами. Активность впечатляет регулятора, и Центробанку приходится искать рычаги влияния на процесс. Из последнего – рост базовой ставки и ужесточение требований к достаточности капитала к банкам. Но адекватна ли экономическая политика текущему моменту?

Убеждён, что нет. Спад доходов объясняется легко: пандемия, кризис, безработица – всё это объективно. Россияне умеют и хотят зарабатывать, но COVID-19 многим поставил палки в колёса. В этих условиях было бы разумно не зажимать потребительское кредитование. Напротив, оказав финансовую помощь населению (или хотя бы бизнесу), можно было бы разогреть экономику.

Но Центробанк и Правительство, напуганные цифрами роста долга, предприняли другую тактику. Да, эти меры заставят рынок займов притормозить и возможно снизят и без того некритичную просрочку. Убеждён, уже в октябре-ноябре 2021 г. показатели выданных банками кредитов устремятся вниз. Плата за это – застой, названным стабильностью. Российская экономика замрёт отнюдь не на высокой ноте.