Больше 20 лет моя деятельность связана с экономикой, я изучала финансы в крупнейшем экономическом ВУЗе Санкт-Петербурга, возглавляла кредитно-финансовый отдел крупнейшего банка страны, получила лицензию ЦБ РФ как независимый инвестиционный советник. Еще в университете поняла, что в России с деньгами все «не просто» – и два случившихся затем кризиса это вполне доказали.

То, что наша страна переживает сейчас, не идет ни в какое сравнение ни с 1998-м, ни с 2000-м годом. В отличие от предыдущих, этот кризис жестко структурный: в него оказались втянуты не только финансовые институты (как раньше – банки и доткомы), в нем «увязло» абсолютно все: фондовый рынок, сырье, производственные цепочки, производство. Сегодня инвесторы пытаются делать какие-то шаги, прекрасно понимая, что уже на следующий день в новостях объявят о новых ограничениях и запретах.

Чтобы минимизировать спектр финансовых переживаний – для себя и своих клиентов – я попыталась проанализировать, что привнесла в экономику пандемия и что нас ожидает после «эпохи мировых войн». Надеюсь, что многим думающим инвесторам поможет взгляд на текущий кризис из ретроспективы макроэкономических процессов 1940-х и 1980-х годов.

Разрушение старого производственного мира

В 1980-х Китай начал открывать свою экономику для остального мира. Через 10 лет после распада Советского союза к тренду глобализации присоединились и отделившиеся от него республики. В течение довольно короткого времени это вылилось в появление на мировых рынках огромного количества рабочей силы. За счет нее корпорации расширили географию своих операций, перекинув производства в страны с дешевой рабочей силой.

Глобализация Китая и постсоветских стран была невыгодна рабочим на развитых рынках, но играла на руку руководителям и акционерам крупных бизнесов, особенно в США. Одновременно это помогло сотням миллионам людей в развивающихся странах выбраться из крайней нищеты и создало сотни миллионов новых потребителей глобальных брендов. В Китае, как и во многих бывших советских республиках, произошел массовый рост среднего уровня жизни и благосостояния.

Следующий макроэкономический этап случился уже в 2000-е, когда в университетах на экономических факультетах с упоением изучали всевозможные управленческие подходы, касающиеся «бережливого производства» и «доставки точно в срок». Некоторые подходы уходили корнями в производственную революцию начала 20-го века – через опыт Ford, Toyota и других корпораций. И все же это были новые тенденции и стратегии во всем производственном секторе, базировавшиеся на пересмотре и актуализации экономических идей 1980-х, 1990-х и 2000-х. Помню, например, с каким упоением все читали «Дао Тойоты» о минимизации складских запасов и бережливого производства. Тогда эффективность стала измеряться прибылью корпораций, а эта прибыль достигалась за счет эффективности производственных цепочек и минимизации затрат.

Конечно, это была своего рода прекрасная иллюзия. Компании в основном отказывались от устойчивости в пользу эффективности, делая вид, что недостатки минимальны, и все же такой подход работал и работает только при благоприятных глобальных условиях. Чрезвычайно эффективные и очень сложные цепочки поставок с ограниченным резервированием или запасами могут процветать в среде, ориентированной на максимальный результат по прибыли. Любая компания, не играющая в эту игру, будет менее эффективна в такой производственной среде и, таким образом, окажется вне конкуренции.

Тогда же возникло понимание неустойчивости такого рода систем. Спускаясь в метро Санкт-Петербурга, я помнила рассказы старых метростроевцев о том, что при проектировании нагрузку на эскалаторы и вагоны увеличивали в 5 раз от реально необходимой. В СССР строили с пятикратным запасом прочности. В этой системе держать на складах 2-дневный запас материалов для автомобильного завода казалось крайне рискованным делом.

Проблема эффективной, но не устойчивой глобальной цепочки поставок заключается в том, что она перестает работать, как только возникают малейшие сбои. Это может быть какое-то стихийное бедствие, например, вирус. Или какая-нибудь человеческая катастрофа, например, война. Или и то, и другое, – как в случае десятилетия 2020-х. Высокоуровневая, со множеством поставщиков в разных частях мира система не предназначена для таких потрясений. В последние годы многие говорили о том, что инфляция умерла и что дефицит сырьевых товаров ушел в прошлое. Мировое производство крайне эффективно, мы можем быстро произвести любой товар.

Но проблема с уверенностью, что дефицит сырьевых товаров – «дело прошлого», заключается в том, что низкие цены на сырьевые товары сдерживают инвестиции в новые сырьевые проекты. А это приводит к стагнации предложения и в конечном счете – к дефициту и повышению цен. Из-за этой динамики каждую пару десятилетий сырьевая промышленность, как известно, переживает то взлет, то спад.

Влияние России на сырьевые товары

Глобальная экономика в «прекрасном» мире теорий на листе бумаги игнорирует усложняющие факторы геополитики и, в основном, транслирует нам следующий универсальный «рецепт». Возьмите дешевую китайскую рабочую силу и логистическую инфраструктуру, добавьте российские и бразильские товары, погрузите их в развитые рыночные институты, «посолите» капиталом и распределите получившийся «суп» (и ресурсы из аналогичных стран по всему спектру) в готовые продукты и услуги по всему миру.

В рамках этой операционной системы развитым странам не нужно строить вторичные производственные и транспортные мощности, ведь они уже есть в Китае. Не нужно разрабатывать собственные никелевые рудники для электрических батарей, потому что в России достаточно таких рудников. Чили может поставлять медь, Бразилия – соевые бобы, Россия и Украина – пшеницу, Тайвань – полупроводники, Китай – рабочую силу, никаких проблем.

Все хорошо, верно? На протяжении десятилетий да – пока эта система не рухнет.

Россия – один из крупнейших экспортеров нефти и газа в мире. Она также является одним из крупнейших поставщиков пшеницы, никеля, удобрений, металлов платиновой группы, обогащенного урана, угля, алюминия и многого другого. В случае санкций без этого сырья будет сложно функционировать мировой экономике. В большинстве случаев потребуется несколько лет, чтобы найти природные ископаемые и построить новую шахту. А что в это время будут делать рабочие на производстве в Германии или Японии? А как отреагируют экоактивисты на перенос грязных производств из России в условную Великобританию или США?

Источник: Аль-Джазира, 2022

Период с 1980-х по 2010-е годы принято считать дезинфляционным – единственный существенный циклический всплеск инфляции случился в 2000-х. Он проходил на фоне падающих процентных ставок и растущей глобализации, принося в жертву устойчивость для повышения эффективности.

В 2020-х мир столкнулся с необходимостью дублирования многих звеньев цепочки поставок, поиска и разработки потенциально избыточных источников сырья, увеличения запасов всего и, в целом, с необходимостью повышения устойчивости за счет потери эффективности.

Макроэкономические последствия: сравниваем 2020-е и 1940-е

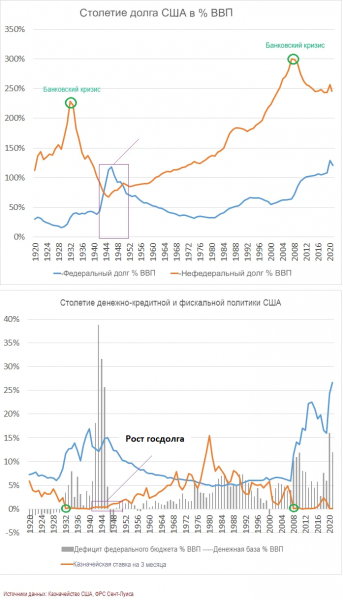

Что, помимо встряски производства и сырьевых цепочек, мы можем наблюдать в современной ситуации с финансами? Сейчас многие пытаются найти макроэкономические аналоги ситуации 2020-х годов. На мой взгляд наибольшее сходство можно найти в 1940-х годах – именно в части денежно-кредитной и фискальной политики. 2020-е в плане экономики стали демонстрировать поведение, характерное для военного времени 1940-х, но без войны.

Финансы военного времени – это когда государство активно вливает ничем не обеспеченные деньги в экономику. Это видно на первом графике, где синяя линия – федеральный долг США в процентах от ВВП. Во время пандемии рост госдолга четко повторил сценарий второй мировой войны. Фактически, без объявления войны, государство провело фискальную атаку на свою экономику, выпустив огромное количество необеспеченных денег. Наращивание долгов происходило на фоне беспрецедентно низких процентных ставок.

Источник данных: Казначейство США, ФРС Сент-Луиса. Автор графика: Виктория Сапожникова

Сюжеты мировой экономики разворачиваются довольно быстро, и после пандемии мир погрузился в реальную войну – с замороженными суверенными резервами, глобальными санкциями, меняющимися геополитическими альянсами и так далее.

Мир во многих отношениях становится многополярным. Образуются новые полюсы притяжения и военно-политические союзы, что максимально влияет на ситуацию в экономике. С одной стороны, США и Европа кажутся более едиными, чем прежде. С другой стороны, сближение позиций демонстрируют Китай и Россия. Прямого осуждения России избегает Индия, отчасти потому, что она является торговым партнером нашей страны. Египет также занял выжидательную позицию. В последние годы международная политика Саудовской Аравии и Объединенных Арабских Эмиратов также демонстрировала независимость от США – эта тенденция сохраняется и во время нынешнего конфликта.

Думаю, впереди нас ждет много интересного, особенно после осеннего сбора урожая и наступления зимних холодов в Европе. А пока мы наблюдаем шок финансовой системы.

Передел мировой финансовой системы

В марте The Wall Street Journal опубликовал статью под названием «Если российские валютные резервы на самом деле не деньги, мир ждет шок». Суть статьи в том, что легкость, с которой замораживались суверенные резервы России, может подтолкнуть центральные банки других стран пересмотреть свою резервную практику в пользу золота как резервного актива, а также сосредоточиться на формировании более крупных запасов сырьевых промышленных и сельскохозяйственных товаров. Дефицитные товары, физически находящиеся под национальной юрисдикцией, не могут быть подвергнуты санкциям или заморожены.

Примерно тогда же Credit Suisse опубликовал статью бывшего аналитика Федеральной резервной системы Золтана Позара под названием «Бреттон-Вудс III» с вот таким довольно сильным введением:

Мы являемся свидетелями рождения Бреттон-Вудса III – нового мирового (монетарного) порядка, сосредоточенного вокруг сырьевых валют на Востоке, что, вероятно, ослабит евродолларовую систему, а также внесет вклад в инфляционную спираль на Западе. Разворачивается кризис. Кризис сырьевых товаров. Товары – это твердый залог, а залог – это деньги. Бреттон-Вудс II был построен на внутренней ценности денег (доверии к долларовой валютной системе), и его фундамент рухнул, когда G7 захватила валютные резервы России…

Еще в конце 2020 года после накачки долларовой системы США ничем не обеспеченными деньгами появилась возможной диверсификации глобальных резервов и платежных каналов в более многополярный мир резервных валют с новым акцентом на нейтральные резервные активы. Подобно тому, как COVID-19 внедрил практику удаленной работы, я думаю, что конфликт России с Украиной и связанная с ним санкционная реакция Запада ускорят диверсификацию глобальных резервов и платежных каналов.

На самом деле, этот процесс уже набирает обороты. Пару месяцев назад стало известно, что Саудовская Аравия рассматривает возможность принятия юаня для расчетов за нефть с Китаем. С 1974 года Саудовская Аравия официально оценивала свою нефть только в долларах, независимо от того, какая страна покупала. Однако, США сократили закупки нефти у Саудовской Аравии, а китайские закупки нефти наоборот выросли, в итоге Китай намного превзошел США как крупнейший покупатель саудовской нефти. Здесь и проявилось правило «клиент всегда прав: если этот клиент хочет изменить условия оплаты, то ему нужно пойти навстречу».

В мире, где официальные резервы могут быть заморожены, большинству стран было бы разумно рассмотреть некоторую степень диверсификации резервов. Эта диверсификация может быть направлена в сторону сырьевых товаров. Я думаю, что нас ждет супер-сырьевой цикл. Сложность поиска новых источников сырья и, при этом, необходимость соблюдения ESG-повестки заставит западные страны дублировать производства у себя в стране или «колонизировать» новые страны Латинской Америки или Африки в поисках дешевого сырья. Военные действия приводят к инфляции, дублирование частей цепочки поставок приводит к инфляции. В итоге впереди нас ждет – супер-инфляционный цикл вкупе с нарастанием нехватки сырья.

В среднесрочной перспективе эта ситуация хорошо скажется на золоте как на основном варианте, к которому могут обратиться страны в качестве протекционистского резервного актива. В долгосрочной перспективе свою выгоду может извлечь биткойн, как способ для людей, с одной стороны, сохранить ценность за пределами традиционной финансовой системы, с другой стороны – перемещать эту ценность с собой без оглядки на санкции.

Естественно, это не первая экономическая турбулентность, которую переживает человечество. Каждые несколько десятилетий структура глобальной валютной системы трансформируется – либо из-за новых технологий, либо из-за суверенных дефолтов, либо – как часто случается – из-за того и другого.

Система значительно изменилась в 1920-1940-х годах после того, как две мировые войны и Великая депрессия истощили способность многих стран поддерживать золотой стандарт, в том числе на стороне победителей войн. Ситуация снова значительно поменялась в 1970-х годах, когда США объявили дефолт по привязке своей валюты к золоту и после этого установили нефтедолларовую систему с Саудовской Аравией.

2020-е годы вполне могут ознаменоваться очередными глобальными изменениями: суверенные резервы могут прийти к диверсификации и акценту на нейтральные резервные активы, на этот раз – в условиях менее кооперативной глобальной среды, а также способности и готовности стран заморозить суверенные резервы друг друга, если эти резервы хранятся в фиатных валютах.

Еще один вариант развития ситуации заключается в том, что деньги вообще могут перестать быть универсальной ценностью.

Недавно меня поразил рассказ знакомого предпринимателя. Иногда он пользуется услугами дизайнера, живущего в Эстонии. Раньше за ее работу он переводил небольшие деньги. После запрета на валютные транзакции и блокировки международных платежных систем, переводить деньги стало трудно. К моему удивлению, девушка-дизайнер попросила в качестве «зарплаты» передать с приезжающими из России в Эстонию знакомыми…несколько пачек соды. После введения санкций сода исчезла из эстонских магазинов, а привычка печь хлеб дома – и использовать соду – осталась. Еще несколько месяцев назад, когда банки легко проводили денежные транзакции, натуральный обмен просто невозможно было представить. Но наступил 2022 год и это стало нормой.

В дальнейшем, с утратой доверия к деньгам, такие взаимоотношения на уровне людей и государств будут возникать спонтанно, выбивая из основной цепочки фиатные валюты.

Безнадежный сценарий для Федеральной резервной системы США

При официальном уровне инфляции почти в 7,9% в годовом исчислении Федеральная резервная система США вынуждена была также ужесточить денежно-кредитную политику. Сейчас их краткосрочная процентная ставка находится на самом низком с 1951 года уровне и составляет 0,25%. Говоря простым языком, ФРС предлагает давать взаймы США под 0,25% в год при реальной инфляции 7,9%.

Этот необычно большой разрыв между инфляцией и процентными ставками является одной из ключевых причин, по которой я сравниваю 2020-е годы, в первую очередь, с 1940-ми, а не с 1970-ми, несмотря на некоторые другие сходства.

Даже повысив процентную ставку до 1% и доведя ее к концу года до 2,75%, ФРС не решит вопрос с заимствованием денег для экономики. С июня по август 2022 ФРС планирует продать ценных бумаг на 190 миллиардов долларов. Потребность в финансировании государства и бизнеса огромная. Раньше эту потребность закрывали за счет переливания денег из акций в облигации. Но сегодня, в условиях отрицательных реальных процентных ставок, найдется немного желающих купить облигации США. По примеру кризиса 2008 года США придется устроить жесткий обвал фондового рынка, направив денежные потоки в облигации.

В целом США столкнулись с крупнейшим кризисом со времен Второй мировой войны. Неограниченная эмиссия привела к структурным искажениям в рабочей силе: когда малообеспеченное население подсадили на ежемесячные дотации, средний класс начал лудоманить в брокерских торговых терминалах в поисках «акции мечты и инвестиционного грааля». В итоге почти 10 миллионов американцев отказались от поиска работы, безработица упала до минимума, а количество вакансий зашкаливает. Это вынуждает бизнес охотиться за квалифицированными кадрами, повышая заработную плату, а значит способствуя инфляции.

Имея такие диспропорции в экономике и такой рост цен на сырье, ФРС США будет сложно повышать процентные ставки. А при низких процентных ставках и нищающем населении нужно будет очень постараться уговорить другие страны не уменьшать резервы, депонированные в США.

В принципе мир готов к переходу на золото и другие сырьевые товары для частичного сохранения валютных резервов. Как показала практика, США и Европа могут не только замораживать фиатные резервы (облигации и депозиты), но и девальвировать их — поскольку процентные ставки, которые центробанки предлагают по гособлигациям, намного ниже уровня инфляции. А поднять ставки невозможно из-за высокого уровня долга, ведь поднятие ставки приведет к росту процентных выплат по госдолгу.

Официальные суверенные резервы представляют собой десятилетиями накапливаемые профициты торгового баланса страны. Последнее, что должен хотеть управляющий Центрального Банка Китая или Саудовской Аравии – это увидеть резервы своей страны замороженными или обесцененными инфляцией.

Такая перспектива может повлечь за собой либо уход части активов в золото или иные товары, либо расширение оборота биткоина и других криптовалют. Ну и как самый невероятный шаг – приведет к появлению денег, обеспеченных активами корпораций, которые станут международными средствами платежа. Что приведет к обесцениванию фиатных валют и потере доверия населения к ним.

Для инвесторов сейчас наступает своеобразный момент истины. Сложно понять и предсказать, куда подует инвестиционный ветер, чтобы «подстелить соломки» и сберечь накопления. Но очевидно, что нас ждут турбулентные времена и лучше задуматься о сбережении средств и построении постоянного источника дохода вне фондового рынка. Сейчас не время думать с позиций уходящего мира, любой привычный шаг может стать шагом в финансовую пропасть.