Что такое нецелевая ипотека и зачем она нужна? Как гарантированно получить кредит на крупную сумму в банке? На что стоит обратить внимание людям, которые задумались о получении нецелевого ипотечного кредита? Обсудим наиболее интересующие будущих заемщиков вопросы в данной статье.

Как ипотека вообще может быть нецелевой?

Каждый год в России выдается ипотечных кредитов на триллионы рублей, и почти всегда заемщик покупает в кредит тот же объект недвижимости, который затем оформляется в залог банку. Но есть одна категория кредитов, где сам займ и залог по нему фактически разделены.

Вообще, ипотека – это и есть залог недвижимости. Соответственно, ипотечные кредиты – это кредиты, обеспеченные залогом в виде объекта недвижимости, который принадлежит заемщику. Но точно так же недвижимостью можно обеспечить и другой кредит – который необязательно будет направлен на покупку этого самого объекта недвижимости. Такие кредиты называются нецелевыми ипотечными. А банки, чтобы клиенты не путались, чаще всего называют их нецелевыми кредитами под залог недвижимости.

Большинство кредитов, которые получают россияне – беззалоговые, то есть, не обеспечены ничем. Но с точки зрения банка залоговый кредит – более предпочтителен, потому что наличие обеспечения заметно снижает риск. А благодаря этому банк может пойти навстречу заемщику в ряде моментов:

Для клиента это тоже отличный вариант: сам факт того, что его квартира, дом или коммерческое помещение перейдет в залог банку, никак не ограничивает право пользования этим помещением. То есть, в заложенной квартире можно продолжать жить, или, по согласованию с банком, даже сдать ее в аренду.

При этом, если клиент выплачивает кредит без просрочек и в полном объеме, он не рискует потерять этот объект. А полученные в виде кредита деньги сможет использовать буквально на любые цели – хоть на что-то личное, хоть на покупку автомобиля, хоть на инвестиции в свой личный бизнес.

Тем не менее, у нецелевых кредитов под залог недвижимости есть свои минусы, о которых нельзя забывать.

На что обратить внимание при оформлении

Жизнь человека неразрывно связана с риском. Жизненные обстоятельства могут измениться как в худшую, так и в лучшую сторону. К примеру, заемщик, который брал кредит на открытие бизнеса и достиг успеха, сможет выплатить долг досрочно и сэкономить, а разорившийся бизнесмен окажется в очень плачевной ситуации. Такие риски известны всем заемщикам изначально, ведь они касаются одновременно почти всех видов кредитования. Чтобы минимизировать риски негативных последствий, следует тщательно обдумывать все решения, связанные с финансами.

Естественно, что перед подписанием кредитного договора, нужно обязательно уделить внимание самому документу. Особое внимание, как и по другим видам кредитов, следует обратить на следующие пункты:

По сути, все основные пункты в договоре нецелевого ипотечного кредитования будут такими же, как и в обычной ипотеке. Но в любом случае нужно точно выяснить все тонкости договора до его подписания.

Какие есть риски у нецелевой ипотеки?

Кредитование – изначально рискованное дело, причем как для банка, так и для заемщика. Но в данном случае риски распределены более равномерно – ведь банк в случае чего может забрать залоговое имущество в свою собственность, а заемщик не останется в пожизненной долговой яме (хоть и лишится своей собственности).

Тем не менее, подписывая такой договор, стоит помнить и о некоторых рисках:

И так как нецелевые кредиты под залог недвижимости – не такие массовые, как обычная ипотека, банки могут вводить в условия договора дополнительные положения, которые не всегда пойдут на пользу заемщику.

Кому банки выдают такие кредиты?

В целом, требования банков к заемщикам по нецелевым кредитам под залог недвижимости мало чем отличаются от требований к заемщикам по обычной ипотеке, и намного более лояльные, чем требования к желающим оформить потребительский кредит.

Требования к заемщикам – свои в каждом банке, но в целом они примерно укладываются в такие пределы:

Кроме того, такие кредиты, в отличие от потребительских, некоторые банки могут выдавать заемщикам-иностранцам – они обеспечиваются залогом, а потому не такие рискованные.

Отдельно банки утверждают перечень требований к залоговому имуществу, обычно это такие:

Предварительно заемщик за свой счет должен провести оценку рыночной стоимости залогового имущества (часто банки готовы принимать отчет об оценке имущества только от некоторых, проверенных организаций по оценке).

Кроме того, почти всегда банки предъявляют требования по поводу страхования имущества – причем как от разрушения или порчи залога, так и на случай, если заемщик утратит права на него (титульное страхование). В этом случае проще и дешевле оформить комплексный продукт, в который будет включено обязательное страхование объекта, титульное страхование и личное страхование заемщика.

Условия нецелевого ипотечного кредитования в банках

Нецелевой ипотечный кредит – один из самых безопасных для банка видов кредитования, а потому условия будут ближе к ипотечным кредитам, чем к потребительским. Важно понимать, что такие кредиты не подпадают ни под одну из государственных программ льготной ипотеки – а потому выдаются исключительно на рыночных условиях.

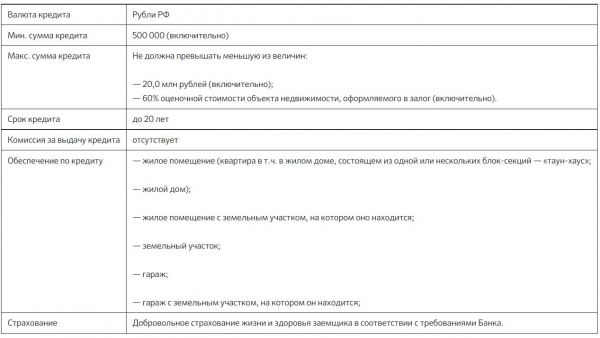

Проанализировав предложения разных банков, мы собрали среднестатистические условия по нецелевым кредитам с залогом недвижимости:

Кое-где банки указывают «твердые» ставки, скидки и надбавки к ним (например, за онлайн-оформление или зарплатному клиенту полагается скидка в 0,5-1%, а за отсутствие страховки – надбавка в 1-4%), а другие обещают рассчитать условия индивидуально для каждого клиента.

Стоит ли оформлять такой кредит?

Подводя итог, можно сказать, что нецелевой ипотечный кредит позволяет заемщику получить деньги на весьма выгодных условиях, но требует фактически рискнуть своей собственностью и крышей над головой. Поэтому выбор нужно делать взвешенно, учитывая все плюсы и минусы таких кредитов.

Рассматривать нецелевой кредит под залог недвижимости стоит, если:

Резюмируя: такие кредиты помогают получить на руки до 50-60% стоимости своей недвижимости, но в некоторых ситуациях могут быть слишком рискованными.