Валерий Забелин

Чтобы функционировать стабильно, любое предприятие должно иметь возможность беспроблемно рассчитываться по своим долгам. И одним из показателей финансового состояния компании является коэффициент абсолютной ликвидности. Он нужен контрагентам, чтобы понять, смогут ли они вернуть свои деньги обратно в любой момент. А руководители могут с его помощью анализировать, насколько грамотно структурированы активы организации и принимать правильные управленческие решения.

- Что такое абсолютная ликвидность

- Что показывает коэффициент абсолютной ликвидности

- Зачем и кому нужен расчет показателя

- Как найти коэффициент абсолютной ликвидности

- Формула в общем виде

- Формула по группам активов и пассивов

- Формула по балансу

- Примеры расчета

- Нормативное значение коэффициента абсолютной ликвидности

- Анализ коэффициента абсолютной ликвидности

- Как спрогнозировать этот показатель

- Как можно повысить коэффициент

- Часто задаваемые вопросы

Что такое абсолютная ликвидность

В общем понимании ликвидность представляет собой способность актива превращаться в деньги. А с точки зрения конкретного предприятия ликвидность – это то, как оно может отвечать по своим обязательствам. И таких показателей есть несколько.

Абсолютная ликвидность – это способность юридического лица оперативно исполнить наиболее срочные свои обязательства. Разные показатели ликвидности зависят от того, какими именно активами предприятие планирует рассчитываться по своим долгам.

Чтобы рассчитать ликвидность, активы компании делятся на группы исходя из скорости их возможной продажи – от наиболее ликвидных в первой группе до наименее ликвидных в четвертой. Абсолютной ликвидностью обладают активы из первой группы – денежные средства в кассе и на счетах в банках, ценные бумаги и краткосрочные финансовые вложения.

Соответственно, если у предприятия есть достаточно наиболее ликвидных активов на балансе для оплаты самых срочных обязательств, то считается, что оно обладает абсолютной ликвидностью. Как она рассчитывается и анализируется – поясним далее.

Что показывает коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности – это показатель, характеризующий способность предприятия рассчитаться с долгами, используя собственные активы из первой (самой ликвидной) группы. Чем он выше, тем компания более привлекательна для своих контрагентов – любой поставщик будет знать, что фирма сможет без проблем оплатить поставку.

В зависимости от подхода к расчету, коэффициент абсолютной ликвидности показывает:

Соответственно, коэффициент демонстрирует соотношение примерно равных по срочности активов и обязательств предприятия.

Также его называют Cash Ratio (CR), коэффициент наличных, а также коэффициент денежной ликвидности. Иногда в его отношении используется понятие «кислотный тест», однако чаще так называют коэффициент срочной ликвидности.

С точки зрения компании значение коэффициента должно быть достаточным, чтобы не допустить просрочек по долгам. Но и слишком высоким он быть не должен – иначе выйдет, что деньги не работают и не вкладываются в новые проекты. Они хранятся на счете организации и не приносят прибыль. Поэтому здесь важно соблюдать баланс.

Зачем и кому нужен расчет показателя

В экономике принято рассчитывать три показателя ликвидности, каждый – для определенной категории адресатов. В случае с коэффициентом абсолютной ликвидности расчет может быть нужен:

Таким образом, коэффициент дает верное представление о способности компании выстоять в затруднительной финансовой ситуации и о том, как быстро будут погашены имеющиеся обязательства при использовании самой ликвидной части активов (денег и финансовых вложений).

Финансовый директор компании может рассчитать при помощи коэффициента, сколько краткосрочных обязательств можно погасить в данный момент только за счет денежных активов, не распродавая ТМЦ и не истребовав дебиторскую задолженность.

Как найти коэффициент абсолютной ликвидности

Общий принцип расчета коэффициента всегда один – это соотношение наиболее ликвидной части активов к некоторой части обязательств. Но сам расчет может проводиться по разным формулам и учитывать разный объем обязательств. Разберем дальше основные методики расчета

Формула в общем виде

Коэффициент абсолютной ликвидности может рассчитываться двумя способами, которые отличаются объемом учитываемых обязательств компании.

Так, если планируется рассчитать, насколько быстро будут погашены краткосрочные долги только перед поставщиками, то формула коэффициента абсолютной ликвидности будет такая:

Если планируется рассчитать, насколько быстро могут быть выполнены обязательства не только перед поставщиками, а всеми кредиторами по имеющимся краткосрочным обязательствам, то применяется формула:

Эти формулы удобны для расчета по данным управленческого учета.

Формула по группам активов и пассивов

Для расчета платежеспособности предприятия часто используют группировку активов по степени ликвидности, а пассивов – по степени срочности. Этот подход можно использовать и при расчете коэффициента абсолютной ликвидности.

В этом случае выделяются такие группы:

Формула для расчета в этом случае будет такая:

Посчитать сумму в знаменателе дроби проще по-другому – достаточно отнять от всех краткосрочных обязательств строки баланса 1530 и 1540.

Формула по балансу

Еще проще посчитать коэффициент, используя данные из баланса. Так как в расчет идут только балансовые показатели, их нужно брать на одну дату (на дату составления баланса). Соответственно, коэффициент покажет текущее состояние компании по части ликвидности.

В случае, если в расчет включить только кредиторскую задолженность, формула по балансу коэффициента абсолютной ликвидности будет такая:

Вторая формула учитывает все краткосрочные обязательства, она выглядит так:

По сути, расчет по группам активов и пассивов и по балансу должен дать одинаковый результат. А результат расчета по данным управленческого учета может отличаться – в силу отличий этого учета.

Примеры расчета

Разберем расчет коэффициента абсолютной ликвидности на конкретном примере.

ООО «Лабиринт» имеет на остатке на расчетном счете 240 тыс. рублей (стр. 1250) и финансовых вложений на сумму 500 тысяч рублей (стр. 1240). При этом долги перед поставщиками (по строке 1520) на сумму 100 тыс. рублей, перед банком 90 тыс. рублей (стр. 1510) и перед прочими кредиторами 5 тыс. рублей (строка 1550).

Посчитаем коэффициенты по двум формулам из прошлого подраздела:

Оба коэффициента высокие. Это позволяет говорить об устойчивом финансовом положении компании, но большой остаток денежных средств заставляет задуматься о более рациональном их использовании.

Нормативное значение коэффициента абсолютной ликвидности

В отличие от показателей оборачиваемости или рентабельности, у коэффициентов ликвидности есть свои установленные границы.

Так, норма коэффициента абсолютной ликвидности – значение в диапазоне от 0,2 до 0,5. Это означает, что от 20% до 50% кредиторов могут рассчитывать на выполнение обязательств в короткий срок (но не всех текущих обязательств).

Трудно точно сказать, какой показатель можно считать хорошим для организации, исходя из масштабов бизнеса. Он, скорее, зависит от того, на что в настоящее время направлена работа предприятия. Если деятельность ведется по обычной схеме, то берутся классические показатели. Если начато изготовление новой продукции, открылось обособленное подразделение, то значение коэффициента будет ниже. В этом случае можно говорить не об ухудшении финансового состояния, а о более эффективном использовании средств.

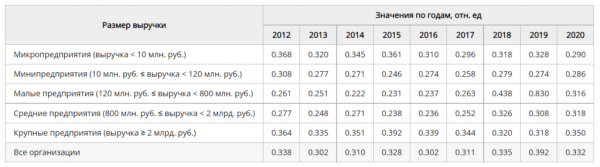

Также отметим, что у большинства российских компаний этот коэффициент будет ниже нормы. Бизнес привык пускать все свободные ресурсы в производство и не хранить на счете от 20% до 50% от кредиторской задолженности. Однако в целом значения находятся в пределах нормы:

Так что, с учетом некоторых особенностей российского бизнеса говорить о риске банкротства для таких предприятий не стоит.

Анализ коэффициента абсолютной ликвидности

Чтобы понять, насколько финансово обеспечено предприятие, нужно посчитать коэффициенты ликвидности – в том числе абсолютной. Рассмотрим подробно весь процесс на примере.

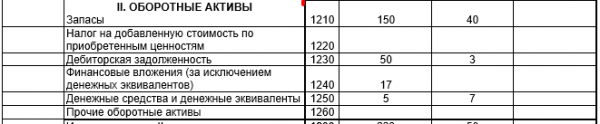

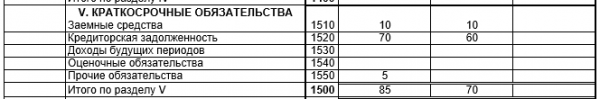

Для анализа нужны данные 2 и 5 разделов – вот пример баланса:

Значение зависит от показателей баланса, а точнее, строк 1510, 1520, 1550, 1250, 1240. Строки с 1510 по 1550 – это долги, 1240, 1250 – ликвидные активы.

Проведем расчет:

Расчет показал, что за текущий год есть нормальный показатель: у предприятия достаточно средств, чтобы расплатиться с банком, поставщиками и прочими кредиторами, несмотря на отсутствие финансовых вложений. 26% требований будут удовлетворены в кратчайший срок. Еще более высоким он будет, если вести расчет, учитывая только кредиторскую задолженность, без краткосрочных кредитов банков и долгов прочим кредиторам.

А вот по соответствующему периоду прошлого года показатель низкий (а если учитывать долги банку, то он будет еще ниже). Соответственно, из анализа видно, что финансовая устойчивость предприятия повысилась.

Несмотря на то, что снизился остаток по денежным средствам с 7 до 5 тысяч рублей, предприятие сделало финансовые вложения, благодаря которым удалось увеличить коэффициент с 0,12 до 0,26. Это произошло независимо от того, что краткосрочные долги организации увеличились с 70 до 85 тысяч рублей.

Однако стоит понимать, что один только этот показатель не может дать полную картину финансового состояния компании. Для этого рассчитывается еще ряд параметров, в частности, коэффициенты текущей и быстрой ликвидности. Они отличаются тем, что учитывают все оборотные активы или оборотные активы за минусом стоимости запасов соответственно.

Как спрогнозировать этот показатель

Чтобы выстроить прогноз на будущее, нужно проводить анализ за предыдущие 3-4 года. Так как в числителе формулы участвуют только два показателя, проводится анализ каждого.

Затем можно попытаться построить прогноз:

С учетом всего этого нужно рассчитать прогнозный коэффициент абсолютной ликвидности. И если он окажется ниже нормы – принимать меры еще до того, как этот период наступит.

Как можно повысить коэффициент

Сам по себе расчет коэффициента не имеет смысла, если не использовать его для возможной корректировки финансовых показателей. Так, ликвидность можно повысить одним из трех способов:

Для этого составляется план закупок и расчетов с поставщиками, проводится инвентаризация кредиторской задолженности. Если она обнаружена, предпринимаются меры для ее своевременного списания.

Еще один путь увеличения показателя в будущем – избавиться от ненужных активов остальных групп (менее ликвидных). Для этого проводится инвентаризация запасов. Если есть товары, материалы, запчасти, которые в течение продолжительного времени лежат невостребованными, то их нужно продать, превратив в деньги. Это же касается неиспользованных основных средств. Если это недвижимость, то разрабатываются шаги по сдаче ее аренду. Это же касается станков и оборудования. При невозможности такого использования основные средства выставляются на продажу.

Если у предприятия имеется достаточно собственных денежных средств, то не стоит приобретать что-то в кредит – ведь сумма долга перед банком будет больше на процент.

Денежные средства можно приумножить, разместив где-то еще – например, выдавать займы своим работникам. Таким образом увеличится показатель строки 1240, так как по ней выданные займы учитываются вместе с начисленными процентами.

Часто задаваемые вопросы

Влияет ли ликвидность основных средств на коэффициент абсолютной ликвидности?

Нет, не влияет. Стоимость ОС в расчете не учитывается, но их можно продать – и тогда сумма попадет в «Денежные средства».

Берутся ли в расчет долгосрочные кредиты банка?

Нет, расчет ведется исходя только из краткосрочных долгов.