Валерий Забелин

Ситуации, когда в выдаче кредита отказывает банк за банком, не являются редкостью. Возникнуть они могут по разным причинам. Расскажем, как взять кредит, если не одобряют банки, и какие факторы влияют на принятие менеджером положительного или отрицательного решения.

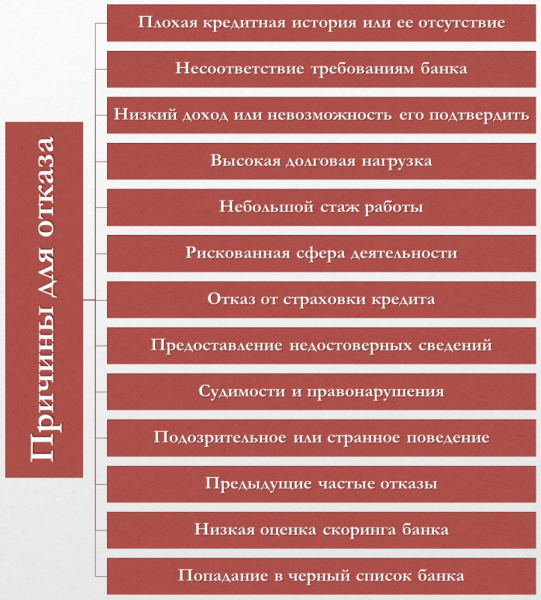

- Почему не дают кредит: основные причины отказа банков

- Плохая кредитная история или ее отсутствие

- Несоответствие требованиям к заемщику

- Низкий доход или отсутствие его подтверждения

- Высокая долговая нагрузка

- Небольшой стаж работы

- Рискованная сфера деятельности

- Отказ от страховки кредита

- Предоставление недостоверных сведений

- Наличие правонарушений

- Подозрительное или странное поведение

- Предыдущие частые отказы

- Низкая оценка в системе скоринга банка

- Попадание в черный список банков

- Почему не одобряют кредит при хорошей кредитной истории

- Что изменилось в 2022-2023 годах

- Как сделать так, чтобы одобрили кредит

- Какие еще факторы повышают шансы на одобрение кредита

- Как взять кредит, если не одобряют банки

Почему не дают кредит: основные причины отказа банков

Чаще всего в отказе виноват сам заявитель — он что-то делает не так. Но нередко банки дают отказ исходя из собственных представлений о благонадежности клиента. Рассмотрим наиболее вероятные причины подобных неудач.

Плохая кредитная история или ее отсутствие

Обрабатывая заявку на выдачу кредита, сотрудник банка или система делают запрос в Бюро кредитных историй (БКИ). Это организация, которая собирает и систематизирует информацию о кредитах и некоторых других обязательствах клиентов банков.

В бюро поступают следующие данные:

Если имеются задолженности, сотрудник банка посчитает заявителя ненадежным и может отказать ему в кредите.

Отсутствие КИ может также восприниматься отрицательно. Причем кредитная история будет отсутствовать и у тех, кто погасил кредит более 7 лет назад — именно столько хранится информация в БКИ. В такой ситуации менеджер не может оценить, насколько ответственен претендент на заем, поэтому откажет в его предоставлении или предложит другие условия кредитования.

Как правило, для совсем новых клиентов банки готовы выдавать небольшие суммы или кредитные карты с начальным лимитом до 10 тысяч рублей. И уже после успешного погашения этих долгов – выдавать более крупные.

Несоответствие требованиям к заемщику

Зачастую люди невнимательно читают условия предоставления кредитов. Несоответствие им обязательно станет причиной, почему не дают кредит. Банки устанавливают для заемщиков определенные требования. Это могут быть:

- Минимальный и максимальный возраст получателя кредита. Например, Сбербанк не даёт кредит, если заявитель моложе 21 года или старше 80 (причем вторая цифра – это уже на момент полного погашения кредита).

- Отсутствие гражданства РФ – у российских банков почти не осталось кредитов, доступных для граждан других стран.

- Ограничение на выдачу кредитов для ИП по ряду кредитных программ – предпринимателям доступны не все предложения.

Сотрудник банка не обязан объяснять причину отказа, поэтому клиенту придется самостоятельно проверять, соответствует ли он всем требованиям к заемщику. Причем в отличие от плохой кредитной истории заявку клиента, который не соответствует требованиям, система отклонит сразу – банк просто не будет ее проверять.

Низкий доход или отсутствие его подтверждения

Банки один за другим могут отказать в кредите, если указанный доход им покажется низким. Причем учитывается не только размер зарплаты или иных поступлений, но и то, какая их часть уйдет на выплату ежемесячного платежа (об этом подробнее в следующем пункте).

По ряду кредитных программ обязательным условием является предоставление документов, подтверждающих доход. Если этого не сделать, банк откажет в предоставлении кредита. Дело в том, что он рассчитывает соотношение между доходами и расходами заемщика, причем «зачесть» может только официальный заработок (это требование ЦБ). Соответственно, если клиент не может подтвердить доходы, банк просто не сможет одобрить его заявку.

Еще одна причина — слишком высокий уровень дохода. Например, заемщик просит сумму в 20 000 рублей и указывает, что ежемесячно получает на руки 150 000 рублей. Для банков такая ситуация может показаться подозрительной, они подстрахуются и не дадут кредит.

Высокая долговая нагрузка

Принимая решение о выдаче кредита, банки всегда оценивают, сможет ли заемщик потом вносить платежи. Для этого рассчитывается показатель долговой нагрузки (ПДН). Банк вычисляет соотношение среднего платежа по всем кредитам (включая тот, на получение которого подается заявка) к среднемесячному доходу.

В этом случае в расчете учитываются такие цифры:

Считается, что на все платежи по кредитам должно уходить не более 40% дохода. То есть, если клиент получает в месяц 20 000 рублей зарплаты, а платеж по кредиту составит 10 000 рублей ежемесячно, ему не стоит удивляться, почему ему отказывают в кредите во всех банках.

Максимальный порог ПДН, при котором банк одобрит заявку, обычно не оглашается, но с 2023 года ЦБ получит право прямо ограничивать выдачи сильно закредитованным заемщикам. То есть, банк сможет выдавать не более 25% от общего количества займов клиентам с ПДН выше 80%. Поэтому очевидно – чем больше у потенциального заемщика кредитов, тем выше у него будет ПДН и тем выше риск отказа.

Небольшой стаж работы

Одна из причин, почему не одобряют кредит — отсутствие минимально необходимого стажа работы. Логика банков проста: чем дольше человек работает на одном месте, тем больше у него ответственности, значит он будет платить по кредиту исправно. Поэтому устанавливается минимальный стаж на последнем месте работы.

Чаще всего это 4-6 месяцев, но могут быть и исключения, они прописаны в требованиях к заемщику. Иногда банки делят требования к стажу на общий (от 1 года) и на последнем месте (от 6 месяцев). Если стаж меньше этого порога или его нельзя подтвердить, шансы получить кредит резко падают. Подтверждать его нужно выпиской из трудовой книжки или справкой от работодателя.

Рискованная сфера деятельности

Для банка рискованная сфера деятельности заемщика – это та, при которой сложно прогнозировать, сможет ли он платить по кредиту. Кроме направлений, занятость в которых сопровождается риском для жизни (военнослужащий, сотрудник МВД, МЧС и т. д.), сюда могут отнести следующие сферы:

Отдельно выделяют предпринимательскую деятельность — ИП часто получают отказы в кредитах, поскольку любой бизнесмен может получить убытки или вообще прекратить деятельность. Банки могут отказать также низкоквалифицированным рабочим, сотрудникам ЧОП, спортсменам.

Отказ от страховки кредита

В теории банки не имеют права заставлять покупать страховку по кредиту (исключение — страхование недвижимости при ипотеке). На практике же отказ от нее часто провоцирует отрицательное решение по заявке.

А так как банк не обязан объяснять причины отказа в кредите, уличить его в нарушении закона будет практически невозможно.

Предоставление недостоверных сведений

Под недостоверными сведениями может приниматься различная информация:

Не дадут кредит и если место работы покажется банку подозрительным. Например, если не дать номер стационарного телефона, банк может решить, что работодатель вымышленный или не имеет офиса. Если работодатель – ИП, это тоже приведет к более внимательному рассмотрению заявки.

Наличие правонарушений

Любой кредитор всегда старается проверить благонадежность потенциального клиента по разным каналам, поэтому учитывает и его отношение к российским законам. При изучении заявки будут учитываться:

Необязательно, что банк откажет человеку с погашенной судимостью, но такая вероятность велика. Также важно, чтобы клиент не обманывал банк и не отвечал отрицательно на вопрос о наличии судимости, если она у него есть.

Подозрительное или странное поведение

Этот фактор учитывается менеджерами, если кредит оформляется в офисе, торговой точке или отделении банка. Почему могут отказать в кредите:

Если у сотрудника финансовой организации возникнут сомнения в платежеспособности или добросовестности заявителя, он откажет в выдаче кредита, не раскрывая причин.

Даже если заявка оформляется онлайн и проверяется по телефону, банк будет учитывать «странности» в поведении клиента – неуверенную речь или путаницу.

Предыдущие частые отказы

В кредитной истории фиксируются все заявки, с которыми клиент обращался в банки и МФО. Причем там раскрывается и результат – одобрили ли ему заём или он получил отказ.

Поэтому другой банк, рассматривая заявку, обратит внимание на информацию о прошлых отказах. Для него частые отказы, полученные за короткое время, могут послужить сигналом — заемщик подозрительный.

Соответственно, «проблемный» заемщик рискует попасть в бесконечный цикл – чем больше отрицательных решений по заявкам, тем выше риск получать их и в дальнейшем.

Низкая оценка в системе скоринга банка

В каждом банке клиента оценивают по разным критериям, но это всегда определенная система скоринга. Оценивая заемщика, банк начисляет условные баллы по различным пунктам, а потом суммирует их и принимает решение с учетом оценок. Для ее определения банк учитывает такие данные:

Известно, что в скоринге банки могут оценивать также отсутствие долгов по коммуналке, модель автомобиля, находящегося в собственности, и даже данные из профилей в соцсетях. Если скоринговый балл будет низким, получить одобрение на кредит станет трудно.

При этом банки не раскрывают точных данных о том, как именно оценивают клиентов – иначе недобросовестные заемщики попытаются манипулировать данными.

Попадание в черный список банков

У некоторых финансовых организаций есть «черный список». Туда попадают заемщики, потенциально невыгодные для банков. Например, имеющие множество просрочек по ежемесячным платежам. Те, кто часто погашает кредит досрочно, причем за короткое время, тоже могут попасть в черный список — с ними банк зарабатывает мало, потому выдавать очередной кредит невыгодно.

Один банк может ориентироваться на данные в кредитной истории (где это всё фиксируется), другой ведет дополнительно и собственный учет. Важно лишь то, что в конечном счете присутствие клиента в таком списке резко сократит ему шансы на положительное решение. А если человек в «черном списке» только одного банка, всегда можно попробовать обратиться к его конкуренту.

Почему не одобряют кредит при хорошей кредитной истории

Безупречная КИ не является гарантом положительного решения по заявке на кредит. Почему банки отказывают в кредите клиентам с хорошей историей:

Бесполезно выяснять, почему конкретно было принято отрицательное решение заявки — банк не обязан это объяснять. Вместо этого лучше попытаться самостоятельно выявить возможные причины и принять меры, чтобы повысить шансы на получение кредита.

Что изменилось в 2022-2023 годах

С момента объявления частичной мобилизации в России банки пересмотрели отношение к потенциальным заемщикам из числа мужчин призывного возраста. Чаще всего им отказывают в предоставлении любых кредитов, хотя официально они не подтверждают изменение политики рассмотрения заявок.

Объясняется такое отношение просто: по закону кредиты полностью спишутся мобилизованному, если в ходе СВО он погиб, умер от полученных ран или получил I группу инвалидности. В случае гибели мобилизованного заемщика от кредитных обязательств освобождаются и члены его семьи. В таких условиях банки сильно рискуют и потому чаще отказывают мужчинам, которые могут попасть под мобилизацию.

В целом же осенью и в декабре 2022 года одобряли заявки в среднем чаще, чем весной и летом. Однако, несмотря на то, что банки упростили процедуры одобрения и выдачи кредита, взять его не так просто. Как показал наш собственный опрос, около четверти респондентов вообще не смогли взять кредит ни в одной из организаций:

А если пересчитать результаты опроса с учетом только тех, кто обращался за кредитом, проблемы окажутся еще более серьезными:

Соответственно, взять кредит без лишних проблем и в банке смогли только около 16% от числа тех, кто хотел это сделать. А почти половине отказывают везде.

Еще с 2023 года Центробанк сможет вводить прямые ограничения для банков и МФО на выдачу кредитов заемщикам с высокой долговой нагрузкой. Если сейчас все упирается в желание банка откладывать больше резервов, то со следующего года это будет полный запрет. Соответственно, если человек отдает по кредитам больше 80% официальных доходов, его шансы резко сокращаются.

Как сделать так, чтобы одобрили кредит

Если есть подозрения, что причина в кредитной истории — нужно ее проверить. Не исключено, что в документ вкралась ошибка, тогда можно будет подать запрос на ее исправление. Проверить свою кредитную историю можно дважды в год абсолютно бесплатно. Для этого:

- Через Госуслуги запросить данные из Центрального каталога кредитных историй – где хранится КИ клиента. Как правило, это три крупнейших бюро – ОКБ («Кредистория»), НБКИ и «Скоринг бюро».

- На сайте каждого из БКИ подать запрос на получение отчета о кредитной истории. Авторизоваться можно через Госуслуги, а запрос обрабатывается достаточно быстро.

- В отчете проверить наличие просрочек, общую долговую нагрузку и главное – итоговый балл клиента (он может составлять от 1 до 999 баллов).

В случае, если в КИ есть проблемы, ее можно исправить. Например, можно попробовать взять небольшую сумму на короткий срок и вернуть ее вовремя — это также положительно повлияет на историю. Другой вариант – использовать сервис вроде «Кредитного доктора».

В других ситуациях тоже можно сделать так, чтобы одобрили кредит:

- Если есть несоответствие требованиям банка — поискать другие кредитные организации. Например, если заемщику 19 лет и ему отказали из-за возраста, есть смысл поискать банк, выдающий кредиты с 18-летнего возраста

- В случае низкого дохода нужно поискать возможности его увеличения или запросить меньшую сумму. Также важно постараться собрать все справки, которые могли бы подтвердить доход.

- Если высокая долговая нагрузка — попробовать ее снизить. Для этого закрыть кредитные карты, которыми человек не пользуется (лимит по ним тоже принимается банками во внимание), постараться выплатить мелкие кредиты и займы, найти работу с лучше оплатой или подработки.

- Если недостаточно стажа или есть подозрение, что банк считает деятельность рискованной — поискать организацию с более лояльным отношением к заемщикам. Аналогично нужно поступить, если есть правонарушения.

- Если не дают кредит без страховки — можно пожаловаться руководству банка по телефону горячей линии. Но банк все равно может отказать, не объясняя причин. Поэтому лучше сразу искать другую финансовую организацию или соглашаться на страхование.

- Если были предоставлены недостоверные сведения, можно попытаться получить кредит в другом банке, но тщательно проверить заявку на ошибки.

Если вы подавали много заявок и везде получали отказ, то стоит сделать перерыв на 1-2 месяца — иначе банки и дальше будут отказывать. За это время нужно попробовать улучшить впечатление о себе, как о заемщике — закрыть небольшие кредиты, аннулировать ненужные кредитные карты и даже подумать о другой работе с более высокой зарплатой.

Какие еще факторы повышают шансы на одобрение кредита

Если кроме основной работы заемщик еще и подрабатывает (печет торты, занимается репетиторством, копает огороды и т. д.) — можно оформить самозанятость. Прямых преимуществ в получении кредита она не даст, но появится возможность документально подтвердить дополнительные доходы, а значит повлиять и на значение ПДН.

Жителям сельской местности, которые занимаются животноводством, сажают сад и огород, можно заказать справку о личном подсобном хозяйстве (ЛПХ). Для ее получения нужно обращаться в администрацию сельского поселения или на портал Госуслуги. Для банков этот документ станет повреждением дополнительного источника дохода, а значит повысит шансы на одобрение.

Можно попробовать «подружиться» с банком:

Есть еще способы, с помощью которых можно повысить вероятность получения займа. Что делать, если не дают кредит:

Еще один вариант — оформить страхование жизни, временной нетрудоспособности, потери работы. Для банка это сигнал, что заемщик ответственно подходит к оформлению займа, значит ему можно доверять.

Как взять кредит, если не одобряют банки

Бывает так, что человек подает одну за другой несколько заявок и получает отказы. В этой ситуации нужно менять тактику и подойдет следующий алгоритм:

- Проверить данные в заявках на ошибки. Например, указан не тот возраст, а заявка отправляется в банки через сервисы автоматически, поэтому везде человек получает отказ.

- Сделать запрос в Бюро кредитных историй на получение КИ, изучить ее самостоятельно на ошибки. Если они есть, их нужно исправить.

- Проверить, чтобы на платежи по кредитам и займам уходило не более 40% от общего дохода. Если порог превышен, искать пути изменения ситуации — повышать доходы или уменьшать расходы.

- Найти и исправить прочие факторы, способные помешать выдаче кредитов.

- Если заявок было отправлено несколько — подождать 1–2 месяца или попробовать получить кредит под залог имущества, с поручителем.

Чек-лист перед подачей заявки на кредит

Если ждать некогда, продавать нечего, а деньги нужны срочно — придется прибегнуть к менее популярным способам. Например, подать заявку на микрозайм – в некоторых МФО можно получить беспроцентный заем до 10-15 тысяч рублей на короткий срок (обычно до 15 дней).

Если перспектива взять микрозайм пугает — можно обратиться в ломбард, они выдают краткосрочные кредиты под залог вещей. Кроме золота, в ломбард можно сдавать бытовую технику, электронику, антиквариат, автомобиль и т. д. Если в указанную в договоре дату не вернуть заем с процентами, ломбард оставит залог себе. Других последствий для заемщика тут нет.

Можно оформить дебетовую карту с разрешенным овердрафтом. Так называют услугу, при которой разрешено тратить больше средств, чем есть на карте, то есть «уходить в минус». Размер овердрафта обычно не превышает 100 000 руб., но определяется банками индивидуально на основании денежных поступлений. Процентная ставка по такой услуге обычно выше, чем по обычным кредитам, а льготный период почти всегда отсутствует.

Можно попробовать обратиться к кредитным брокерам — организациям, которые помогут получить кредит за определенную комиссию. Сами они займы не выдают, но подскажут, какие документы собрать, как действовать в случае плохой кредитной истории. Среди брокеров есть и мошенники, поэтому проверять их нужно особенно тщательно.

Последний вариант получить деньги, если банки не дают — обратиться к частному лицу для займа под расписку. Лучше, если это будут хорошие знакомые, друзья, родственники. В противном случае есть риск столкнуться с представителями криминалитета.