Николай Неплюев

В последние месяцы тема открытия счёта в иностранных банках заинтересовывает всё больше и больше людей. Среди рассматриваемых стран с прогрессивной современной финансовой системой лидируют Объединённые Арабские Эмираты. О специфики банковской системы этой страны рассказывает Николай Неплюев, эксперт по финансам и консультант по инвестициям.

Как устроена банковская система ОАЭ

Банковская система Объединённых Арабских Эмиратов имеет ряд особенностей, которые свидетельствует о её надёжности и стабильности — этим она и привлекательна для многих россиян, ищущих сегодня тихую гавань для своих сбережений.

Центральный банк

Центральный Банк ОАЭ (Bank Of Emirates) открылся ещё в 1980 году и размещается в Абу-Даби, столице государства. Финансовые полномочия банк получил на основании Федерального Закона Союза №10 от 1980 года, при этом деятельность исламских банков регламентируется Федеральным Законом №6 от 1985 года (по форме политического устройства ОАЭ — федеративная страна).

Вся банковская система ОАЭ условно подразделяется на местные банки (ЦБ и местные коммерческие) и отделения иностранных (в том числе исламских банков), есть также ряд крупных инвестиционных финансовых учреждений.

В полномочия Центрального банка ОАЭ включено проведение всей финансово-монетарной и кредитной политики страны, в том числе управление валютными резервами и регулирование внутренней экономической политикой. Особая роль ЦБ заключается в поддержке национальной валюты (дирхамы), курс которой привязан к доллару. Функционально Центральный банк осуществляет и банковский надзор за всеми финансовыми учреждениями — других регулирующих органов в стране нет.

Коммерческие банки

Все банки ОАЭ делятся на местные, работающие на условиях организационно-правовой формы публичной акционерной организации (ПАО) и на иностранные, которые осуществляют деятельность на основе полученной от ЦБ лицензии. Исламские банки, действующие в соответствии с законами шариата, не могут устанавливать фиксированный банковский процент по кредитам и депозитам. Кроме того, исламские банки не работают с отраслями запрещённой «шариатом» деятельности — с компаниями по производству алкогольной, табачной продукции, со свиноводческими предприятиями, а также с представителями брендов игровой, досугово-развлекательной сферы для взрослых и т. д.

Прочие коммерческие банки в ОАЭ действуют в рамках ресурсов, получаемых за счёт привлечения депозитов от населения и корпоративных клиентов, а также за счёт размещения на фондовом рынке векселей, облигаций, депозитных сертификатов и т. п.

Крупнейшие банки ОАЭ

Важная особенность банковской системы ОАЭ заключается в финансовом контроле за определёнными действиями с капиталом. К примеру, банки-резиденты, выдающие кредиты банкам-нерезидентам, 30% от выданной суммы обязаны удерживать на специальных счетах в Bank Of Emirates (это правило распространяется на те кредиты, срок погашения которых максимально равен году).

Открытые сберегательные счета в банках ОАЭ позволяют получать процент от размещённых денежных средств (в некоторых случаях такой процент можно получать и в рамках открытого расчётного счёта).

Выдаваемые коммерческим банком лицензии на проведение деятельности в ОАЭ могут быть полными, либо ограниченными. В рамках действия ограниченной лицензии банк не имеет права принимать депозиты от резидентов в дирхамах, но может принимать депозиты в иностранной валюте.

Инвестиционные банки (к ним относятся исламские банки) не имеют права принимать депозиты на срок менее двух лет, но при этом могут занимать средства в своём главном подразделении, у местных или иностранных банков, а также — на финансовых рынках.

Как открыть счет в ОАЭ физическому лицу

Процесс открытия банковского счёта в ОАЭ тоже имеет ряд специфических особенностей, о которых лучше знать заранее. В местных банках в ОАЭ можно открыть либо личный счёт (оформленный на физическое лицо), либо — корпоративный (такой тип счёта используется компаниями для ведения бизнеса).

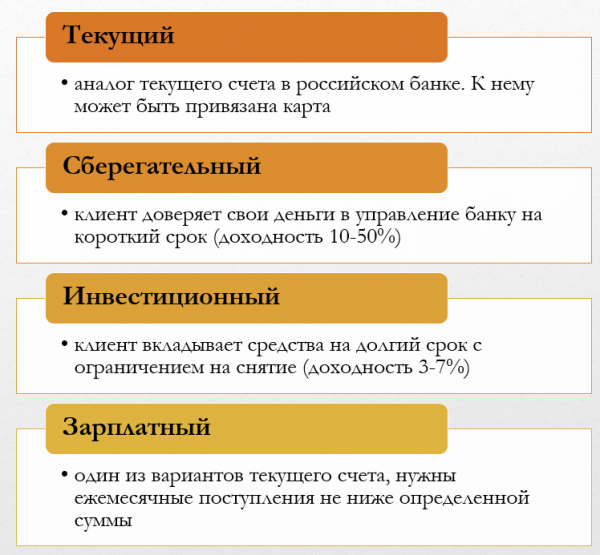

Личные счета подразделяются на несколько типов:

Типы счетов в банках ОАЭ

Резиденты ОАЭ могут открыть любой из перечисленных счетов, а физические лица-нерезиденты (иностранцы, не получившие резидентной визы) только сберегательный или инвестиционный, при этом для них устанавливаются лимиты на минимальный остаток, а некоторые банки к тому же требуют предварительно приобрести инвестиционные продукты.

Работа с текущими счетами в банках ОАЭ строится во многом на модели, знакомой европейцам: клиент кладёт в банк определённую сумму денег и распоряжается затем ей по собственному усмотрению. К текущему счёту, как правило, прилагается дебетовая карта и чековая книжка, кроме того, к нему можно привязать и кредитную карту.

К особенностям сберегательных счетов относится то, что процентов по ним не предусмотрено. При желании заработать клиент просто соглашается доверить денежные средства банку сроком до двух лет, предоставляя разрешение на их вложение в различные проекты. Прибыльность от таких операций для клиента может составлять от 10% до 50%.

Инвестиционные счета можно считать аналогом классических депозитных только без фиксированной процентной ставки (в среднем выходит от 3% до 7% годовых) — риски при реализации такого проекта клиенты разделяют с банком. Ограничения на использования средств инвестиционного счёта довольно жёсткие, зачастую деньги вообще запрещается снимать в течение определённого срока. Сам инвестиционный договор, на основе которого банки открывают счёт, заключается на срок от одного года до 10 и более лет.

Зарплатный счёт — это один из вариантов текущего. При его открытии банки в ОАЭ устанавливают минимальную сумму, которая должна на этот счёт ежемесячно начисляться. При открытии такого типа счёта лучше обращаться в банк, с которым сотрудничает компания-работодатель.

Документы для резидентов и нерезидентов

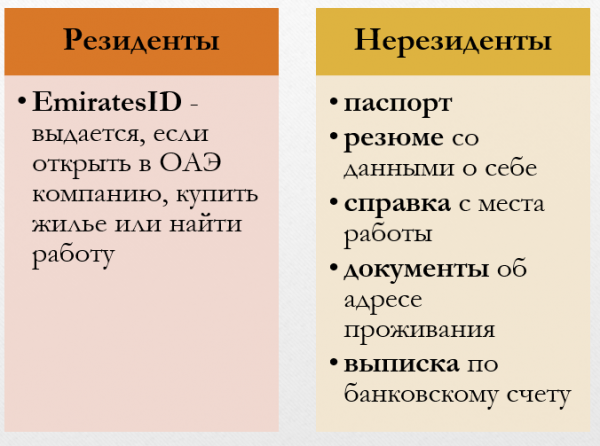

Большинство банков в ОАЭ ориентировано на работу с резидентами государства, поэтому российским гражданам, желающим открыть счёт, лучше обзавестись резидентским статусом и EmiratesID (удостоверением личности, по сути, аналог вида на жительство).

Для получения статуса резидента есть несколько вариантов:

EmiratesID можно получить в одном из Авторизованных центров набора, через онлайн-форму сайта службы FAIC (Федерального органа по идентификации и гражданству) или через приложение ICA UAE Smart. Для оформления такого резидентства понадобится пройти базовое медицинское освидетельствование Medical Fitness Test.

Какие документы нужны для открытия счета в ОАЭ

Открыть счёт в банке ОАЭ могут, впрочем, и нерезиденты. Для этого понадобится хотя бы раз посетить банк и разместить на сберегательном (не текущем) счету не менее 30 000 дирхам.

Для открытия банковского счёта в ОАЭ от резидента понадобится основной пакет документов на английском языке:

Обслуживание счёта в банках ОАЭ — условно бесплатное. При определённом неснижаемом остатке на счету (в среднем это сумма в 5-7 тысяч долларов) обслуживание действительно бесплатное. Однако за некоторые услуги всё же взимается комиссия, к примеру, использование интернет-банкинга может обойтись в 100-200 долларов ежегодно.

Есть и комиссия за хранение ценных бумаг, которая может достигать 1% в зависимости от их стоимости, при этом плата за совершение сделок с облигациями и акциями может составлять 1-2% от суммы сделки. Поэтому для того, чтобы заработать на своих активах инвесторам нужно взвешивать реальную их стоимость с учётом ежегодной инфляции в 5-7%.

Плюсы и минусы счетов в банках ОАЭ

Перед тем как открыть счёт в одном из банков Объединённых Арабских Эмиратов, желательно взвесить все преимущества и недостатки такого решения. События последних месяцев привело к повышенному спросу на открытие россиянами зарубежных банковских счетов, в том числе и в ОАЭ. Открыть банковский счёт в этой стране не так уж сложно, но нужно здраво оценивать все плюсы и минусы этого шага.

|

Достоинства |

Недостатки |

|---|---|

|

|

|

Условия по счетам для физлиц в банках ОАЭ

Помимо этих нюансов лучше сразу определиться и с тем банком, в котором будет открыт счёт.

На основе опроса российских граждан, имевших дело с банковской системой Арабских Эмиратов, мы составили рейтинг топ-5 банков в ОАЭ, в которых удобно и комфортно открывать счета в 2022 году.

| Название банка | Преимущества | Интернет-банкинг | Срок открытия счёта |

|---|---|---|---|

| Mashreq Bank |

|

Есть интернет-банкинг и мобильное приложение, можно выбрать защищенный тип авторизации при помощи карты электронной подписи. | До двух недель |

| Emirates National Bank of Dubai |

|

Есть интернет-банкинг, мобильное приложение. | 2-4 рабочих дня |

| Emirates Islamic Bank |

|

Есть интернет-банкинг и мобильное приложение. | От 5 дней |

| Noor Bank |

|

Есть интернет-банкинг и мобильное приложение с ежемесячной бесплатной электронной выпиской и SMS-оповещением. | До 14 дней |

| First Abu Dhabi Bank (FAB) |

|

Есть мобильное приложение. | До двух недель |