Рынок автомобильных грузоперевозок переживает тяжелые времена уже не первый и не второй год. Небольшие компании и частники регулярно жалуются на слишком низкие ставки, крупные компании тоже не в лучшей форме из-за появления электронных сервисов по бронированию перевозок. А когда пришел коронавирус, рынок вообще начал падать. Мы расспросили экспертов о перспективах рынка и о том, кому лучше работается в России – частникам или крупным транспортным компаниям.

Как устроен рынок грузовых автоперевозок в России

Самым дешевым способом доставить сырье или готовые товары от производителя к потребителю считается железная дорога – но из-за того, что ее сеть распределена по России неравномерно, а РЖД – огромная бюрократическая машина, говоря о грузовых перевозках, речь чаще всего идет об автомобильном транспорте. Казалось бы, в России выпускают обычные грузовики и седельные тягачи (не только КАМАЗ, но и, например, Volvo), дороги постепенно ремонтируются, пока еще есть грузы – этот рынок должен быть привлекательным.

На практике, однако, так не происходит. В отличие от той же железной дороги, никаких следов монополии в грузовых автоперевозках нет – по некоторым данным, на 10 крупнейших транспортных компаний России приходится меньше 16% грузооборота. Основа рынка – небольшие частные перевозчики, часто это даже ИП (который может быть и владельцем, и водителем одновременно).

Списать это на проблемы в экономике не так просто – по официальным данным, вплоть до 2019 года промышленное производство росло, как и розничная торговля. Это означает, что грузы есть – но почему тогда перевозчики столько жалуются на отсутствие доходов?

Большинство участников рынка автоперевозок считают, что рынок сейчас полностью принадлежит заказчикам. Говоря проще, это означает, что заказчик может выбирать из множества перевозчиков – скорее всего того, кто предложит самую низкую цену. И произошло это, как считают в отрасли, из-за активного развития электронных сервисов по бронированию перевозок.

Кто-то называет это «уберизацией» – по аналогии с известным сервисом такси Uber, который заметно снизил порог входа в работу таксистам. Как нам рассказал директор ивент-компании Алексей Чаликов, благодаря электронным сервисам классические транспортные компании в итоге уступят рынок частникам:

Функционал веб-сервисов грузоперевозок позволяет полностью исключить линейный персонал (логистов, экспедиторов, менеджеров) из сделки, автоматизировать процесс создания сопроводительных документов и их передачу участникам соглашения. Это явное финансовое преимущество частников перед владельцами крупного автопарка. Но остаются вопросы сохранности груза, страхования и соблюдения сроков доставки. Если «уберизация» грузового транспорта будет совершенствоваться, то это даст новый шанс на выживание для частников. Как говорил Дарвин, «выживает не самый сильный и не самый умный, а тот, кто лучше всех приспосабливается к изменениям».

Уберизация не сколько удешивит, сколько сделает рынок транспортных услуг более цивилизованным. Цены на перевозку и без того не назовешь уже высокими. Мелким же собственникам транспорта эта услуга откроет прямой доступ к заказам крупных грузовладельцев, что раньше им было недоступно.

Алексей Чаликов, директор Heavy World.

Выходит, что водителям доступен выбор из двух вариантов:

В обоих вариантах есть свои изъяны – рассчитывать на высокие тарифы от транспортных компаний не стоит (иначе как они сами будут зарабатывать?), а в случае с работой на себя придется снова демпинговать, чтобы забрать заказы у таких же самостоятельных перевозчиков.

Говоря об электронных сервисах, чаще упоминают АвтоТрансИнфо (которая некоторое время назад стала «Биржей грузоперевозок ATI.SU»). Например, генеральный директор логистической компании Андрей Еремин считает, что именно АТИ – причина того, что рынок перевозок стал настолько прозрачным и низкодоходным:

АТИ по сути своей очень продвинутая задумка, особенно для 1998 года, когда была зарегистрирована торговая марка. Они сделали агрегатор, когда это еще не было мэйнстримом. Это удивительно – многие пользователи Яндекс.Такси еще даже не родились, когда основатели АТИ уже придумали прообраз этого сервиса для грузовиков, который по сей день никто не может повторить. Кстати, о попытках повторить, Uber около 3-4 лет назад пытался запустить приложение, но так ничего и не вышло.

Самое коварство этой площадки в том, что она породила дикую конкуренцию и понятие «обратка», хотя до этого перевозчики всегда считали ставки в оба конца, и, если удавалось зацепить груз на обратном пути, это был скорее приятный бонус, а не вынужденная мера, чтобы не отработать в минус. Конечно, это прекрасный способ снимать статистику о конъюнктуре рынка, но в умелых руках эта статистика оборачивается против самих перевозчиков, вынуждая их работать на грани рентабельности.

Также АТИ стало хорошим инструментом в руках мошенников, так как многие экспедиторы в проверке контрагентов руководствуются лишь звездами в АТИ игнорируя простейшие уловки в виде измененного на одну букву адреса электронной почты, например. Не каждая начинающая транспортная компания может пережить хищение груза и достойно выйти из сложившейся ситуации в отношениях с заказчиком и это так же во многом поспособствовало закрытию бизнеса многих ИП.

Андрей Еремин, генеральный директор компании «Гермес Логистик».

Другими словами, электронная площадка просто сводит заказчиков и перевозчиков напрямую, но это оказалось именно тем, на чем до этого активно зарабатывали транспортные компании. И развитие цифровых технологий в данном случае сыграло против транспортников, обрушив тарифы до рыночного минимума и тем самым серьезно подорвав их доходы.

По этой же причине подход к перевозкам изменился у заказчиков – видя конкуренцию за клиентов, они вписывают в договоры крайне жесткие условия вроде штрафов за каждый час опоздания – даже если причина задержки никак не связана с водителем или перевозчиком. Другая крайность – некоторые заказчики соглашаются на сотрудничество только с условием отсрочки по оплате, которые доходят до 4-5 месяцев.

Выходит, что прогресс привел целую отрасль на грань выживания. Некоторые выжить не смогли – помимо сотен и тысяч ИП, которые решили уйти из перевозок, полтора года назад обанкротилась одна из крупных компаний – «РАТЭК». А пандемия коронавируса, очевидно, только прибавила проблем отрасли.

Что происходит на рынке сейчас

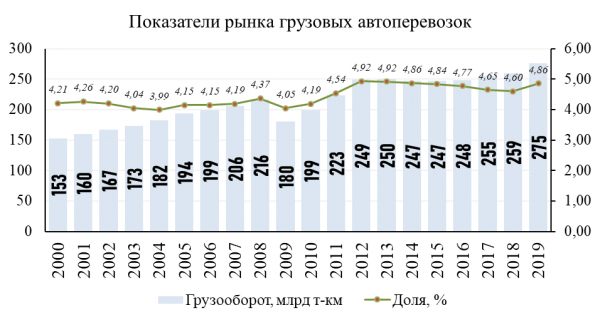

Рынок грузоперевозок автомобильным транспортом чувствовал себя относительно неплохо в последние годы – явно падал он буквально в один кризисный 2009 год, после чего снова пошел в рост. Данные Росстата показывают, что доля автотранспорта в грузоперевозках всегда была около 4-5% – не так много за счет грузооборота железнодорожного и трубопроводного транспорта:

Но транспорт обслуживает производство – и если производство по какой-то причине останавливается, останавливаются и грузопотоки. Это произошло во всем мире весной 2020 года – началось все с остановки многих производств в Китае, а затем перекинулось и на весь мир. Уже в апреле бизнес ожидал серьезных убытков, и они точно будут. Даже в базовом сценарии прогноза перевозки падают на 10%.

Есть и другой подход – учитывая, что перевозки напрямую зависят от работы экономики (в первую очередь производств), каждый потерянный процент от ВВП дает минус 3% к грузоперевозкам. Учитывая, что большинство ведомств ожидают падения ВВП России по итогам года на 5%, перевозки могут потерять до 15%.

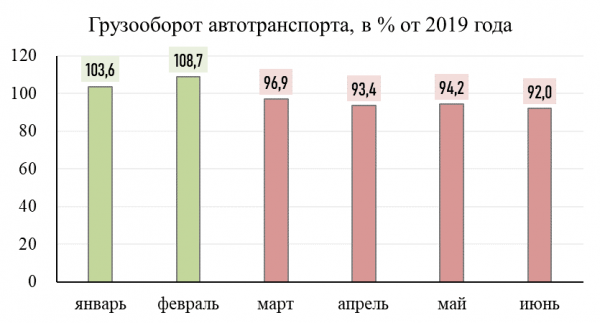

Падение пока не останавливается – по данным того же Росстата, перевозки с марта упали ниже прошлогодних значений:

Нынешний кризис только усугубит проблемы рынка перевозок – когда спрос резко падает, а предложение сохраняется на прежнем уровне (частники не могут оставить семьи без денег, а компании – работников без зарплаты), то ставки на перевозку будут падать и дальше – до границы минимально допустимой рентабельности.

Однако кое-где перевозки и получили новый импульс к росту – это компании по курьерской доставке в городах. Из-за вводимых ранее по всей стране режимов самоизоляции спрос на услуги доставки вырос не просто в разы – а на порядки. И за счет этого сегмент смог показать рост, считает руководитель транспортной компании Эдуард Холимоненко:

Если говорить о мелкотоннажном транспорте, то «одиночки» (у которых до 2-3 единиц техники) как работали несколько лет назад, так работают и сейчас. В крупных городах спрос на их услуги остается стабильным: это и торговля, и переезды, и внутриобластное перемещение грузов. В 2020 году он даже вырос за счет развития e-commerce и возросшего спроса в курьерской доставке. Уверен, что свою долю ИП (как и самозанятые) сохранят даже в условиях дальнейшего развития крупного системного транспортного бизнеса. Хотя для них этот рынок непростой, необходимо много работать, договариваться, искать контакты и т. д., так что на печи посидеть точно не получится.

Эдуард Холимоненко, генеральный директор ООО «Байкал-Сервис Екатеринбург».

На уже имеющиеся проблемы наложились и другие:

Но кому было проще пережить кризис – крупным компаниям или небольшим фирмам и ИП?

Без поддержки государства

Если верить участникам рынка, то небольшие фирмы по перевозкам и частные водители из года в год живут все хуже – и это началось задолго до пандемии. Например, Андрей Еремин считает, что кроме системы АТИ в разгроме транспортной отрасли замешан один из ее участников:

«Деловые линии» отправили на скамейку запасных большое количество мелких перевозчиков за счет своей системы ценообразования и жесткого демпинга. Дело в том, что «Деловые Линии» не зарабатывают на перевозке в момент ее совершения, в экономическую формулу заложены лишь лизинговые платежи, содержание офиса, ГСМ и зарплата водителя. Заработок же заложен в продажу техники после выплаты лизинговых платежей. А ИП, сами того не понимая поддерживают экономическую схему, которая их убивает, покупая грузовики «Деловых линий» чуть ниже рынка, не осознавая того факта, что «Деловые линии» уже забрали у него эту разницу в десятикратном размере за счет прибыли, которую он недополучил. Вот такая вот ирония судьбы.

Андрей Еремин, генеральный директор компании «Гермес Логистик».

Кроме того, считает эксперт, транспортников не очень любят в банках и налоговой службе. Так, в ФНС рынок этот считают рискованным с точки зрения обналичивания денег, а банки из-за этого устанавливают для компаний с соответствующими кодами ОКВЭД более высокие комиссионные тарифы.

А еще – проблема с НДС. Дело в том, что грузоотправителям выгоднее привлекать к работе перевозчиков, которые работают с НДС – так они получают право на налоговый вычет (это суть самого НДС), а у налоговой не возникает лишних вопросов. Как считает Андрей Еремин, из-за этого на рынке появились посредники в виде экспедиторов. Они официально работают с НДС, но по факту на них работают частники – уже без НДС. И эти частники теряют еще и на том, что не могут вернуть НДС с купленного топлива или запчастей, так как сами по себе не включены в цепь поставок.

О роли налоговой службы в преобразованиях отрасли нам рассказал и эксперт Олег Васильев:

Для многих частных предпринимателей и ИП 2020 год становится переломным в решении вопроса о продолжении работы на этом рынке. Во-первых, на текущий момент наблюдается сильный дисбаланс в сторону предложения автотранспортных услуг из-за уменьшения рынка в связи с коронавирусом. Во-вторых, практически исчезли схемы расчетов НДС-без НДС, либо себестоимость этой схемы увеличилась в 2-3 раза из-за активных действия со стороны ФНС. Из-за этого мелкие перевозчики не могут заключать контракты с заказчиками т. к. последние находятся на общей системе налогообложения, а подавляющее большинство ИП – на ЕНВД. В-третьих, появился косвенный налог «Платон».

При таком положении дел на рынке могут оставаться частные перевозчики, работающие в узких нишах, те, кто имеет деловые связи с крупными заказчиками и самозанятые, кто не оплачивает налоги на заработную плату. Те, кто работает через экспедиторов и/или через биржу ATI.su, уйдут с рынка.

В 2021 году с введением электронной транспортной накладной и отменой ЕНВД большинство мелких перевозчиков прекратит свою работу, либо перейдет на работу в составе транспортных отделов федеральных компаний.

Олег Васильев, заместитель директора АНО ДПО «СЗРЦОТ».

Грузовые автоперевозчики в 2020 году не получат серьезной поддержки от государства, даже если работают абсолютно легально. Все виды помощи (беспроцентные кредиты, зарплатные субсидии, освобождение от налогов за II квартал) получил бизнес из числа наиболее пострадавших отраслей – но из перевозчиков там есть только воздушный транспорт.

В плюсе остались только самозанятые (плательщики налога на профессиональный доход), но с учетом особенностей начисления НПД, самозанятых среди транспортников немного.

Кто же в плюсе – частники или компании?

Итак, в сфере грузоперевозок кризис, а частные перевозчики уже не первый год говорят о том, что заработать в этом бизнесе уже практически невозможно. Но все же, кому в сложившейся ситуации оказалось проще выжить и каким видят эксперты рынок в будущем? Мнения, как всегда, разделились.

Например, Эдуард Холимоненко рассказал о том, что сегмент автоперевозок усилиями государства выходит из тени, и частники начинают работать «по-белому» – как ИП или самозанятые, но междугородних перевозок это не касается:

А вот на междугородних грузоперевозках доля ИП действительно быстро снижается и в недалеком будущем может быть практически полностью вытеснена крупными транспортными компаниями. Это связано с гораздо более высоким порогом вхождения в бизнес (условную газель купить проще, чем фуру), а также ужесточившимся госрегулированием (против «Платона» выступали в основном как раз индивидуальные предприниматели). Но самое главное ограничение – это возросшие требования со стороны заказчиков: и «одиночки» уже не могут предоставить необходимый клиенту уровень безопасности, скорости и сервиса.

Эдуард Холимоненко, генеральный директор ООО «Байкал-Сервис Екатеринбург».

Правда, рассказы об уходе с рынка одиночных водителей – вещь далеко не новая. Нам удалось получить комментарий управляющего «Биржей грузоперевозок ATI.SU» – той самой, о которой было столько разговоров и упреков. Святослав Вильде рассказал, что зарабатывать на рынке все же можно, хоть и в кризис новые участники вряд ли начнут заходить на рынок:

Об уходе «одиночек» из автомобильных грузоперевозок начали говорить не в 2019 году, а гораздо раньше – таким разговорам как минимум уже 20 лет. По данным нашей «Биржи грузоперевозок ATI.SU», картина принципиально не изменилась. Да, за это время на рынке появились очень крупные компании, но их доля по-прежнему не очень значительна.

В реальности плюсы и минусы для крупных и мелких игроков уравновешивают друг друга. Крупным компаниям проще найти прямых заказчиков, которые в основном предпочитают работать с меньшим числом контрагентов и платить за перевозки с НДС. Кроме того, большие игроки получают скидки от поставщиков топлива и запчастей благодаря большим объемам заказов. Однако при этом маленьким компаниям и тем более «одиночкам» проще оптимизировать налоги, у них меньше (или отсутствуют) расходы на администрирование, обслуживающий персонал, офисы и т. д, им гораздо легче обходить требования регуляторов, они реже подвергаются проверкам.

И этот баланс, по большому счету, остается стабильным. Крупные компании сейчас больше выигрывают благодаря развитию современных технологий – автоматизации логистических подразделений, мониторинга транспорта и т. д. Зато «одиночкам» больше помогает упрощение налогового администрирования и появление института самозанятых.

Жалобы на нерентабельность зачастую вызваны тем, что большинству частных перевозчиков не хватает экономической грамотности. Они не могут правильно рассчитать себестоимость перевозки и предлагают слишком низкие цены, что иногда приводит к разорению. Но западный опыт показывает, что от банкротства не застрахованы даже самые крупные компании. В целом наш рынок с некоторым опозданием повторяет западный путь, а там мелких перевозчиков не становится меньше.

Безусловно, по отрасли серьезно ударил коронавирусный кризис, который привел к снижению спроса на грузоперевозки. Поэтому сейчас говорить о массовом приходе новых перевозчиков трудно, скорее вопрос – в выживании нынешних участников рынка. Однако спрос уже начал восстанавливаться, поэтому ситуация может довольно быстро измениться. При этом нужно учитывать, что кризис привел к росту безработицы, и для кого-то уход в частные перевозки может стать хорошим решением. Особенно если говорить о небогатых регионах.

Святослав Вильде, управляющий «Биржи грузоперевозок ATI.SU».

О плюсах работы небольшой компании рассказал и Денис Голосюк из МЭТР. По его словам, таким игрокам проще подстраиваться под конкретные обстоятельства, а также находить индивидуальный подход к каждому клиенту. Правда, чтобы заработать на перевозках, нужно приложить максимум усилий к бесперебойной работе бизнеса:

Нынешний кризис, вызванный рядом факторов, в том числе пандемией, стал серьезным вызовом для небольших частных перевозчиков. Конкурировать с крупными игроками рынка им проблематично, переоснащать и технологизировать парк – тем более. Значит ли это, что сохранить свой бизнес на этом рынке одиночкам не удастся?

Понятно, что в ситуации «идеального шторма» выживает сильнейший, но и у небольших игроков есть свои сильные стороны.

Во-первых, их преимущества – в их гибкости: такие компании могут быстрее подстраиваться под обстоятельства, так как избавлены от необходимости тратить время на внутренние согласования и могут быстро принимать выгодные для себя решения.

Во-вторых, небольшим компаниям легче искать и демонстрировать индивидуальный подход к клиенту. К этому нужно присовокупить важность минимизации расходов. Осознанное, продуманное сокращение издержек позволит «накапливать жирок». Нет средств на модернизацию – нужно учиться экономить, это факт. Но что точно необходимо включать в план первостепенных расходов, так это контроль за техническим состоянием машин и своевременный ремонт, если он требуется. Эти инвестиции стратегически важны – они страхуют от неприятных ситуаций на дороге, дают гарантии выполнения взятых обязательств и в конечном итоге работают на репутацию перевозчика. Репутация же для небольших игроков – жизненно важный момент, залог «долголетия» на рынке.

Также обязательно нужно включаться в работу с цифровыми сервисами, которые могут стать для мелких перевозчиков хорошим шансом на получение заказов.

Еще несколько моментов, которые могут помочь оптимизировать бизнес, касаются человеческого фактора – это корректное вождение (позволяет расходовать меньше топлива, снижает риск аварий и расходов на штрафы), сокращение времени в дороге, потраченного на заправки (выгоднее заливать каждый раз целый бак), и два водителя на рейс (повышает производительность, и также снижает риск аварий).

Денис Голосюк, технический директор федерального агрегатора по технической помощи и эвакуации МЭТР.

Стоит, тем не менее, учитывать региональную специфику. В сферу перевозок можно попасть разными путями, но часто это связано с отсутствием работы и перспектив в других сферах деятельности.

То есть, чем хуже ситуация с экономикой в регионе, тем больше будет желающих попробовать свои силы в перевозках – но где им взять клиентов, если в регионе все так плохо с экономикой?

В данном случае крупные компании могут получать преимущества за счет присутствия в разных регионах. В теории возможна ситуация, что компания получит крупный заказ лишь потому, что сможет доставить груз во все регионы, где присутствует заказчик (который не готов искать нескольких частников и дробить заказ). Кстати, тот же СДЭК запустил программу, по которой новые пункты вывоза открывают партнеры по франшизе, которая не требует серьезных затрат.

За счет величины крупный перевозчик может иметь и другие преимущества, считает эксперт по банкротству Ярослав Сафронов. По его словам, крупные компании в состоянии получить отсрочку вплоть до полутора месяцев по оплате поставок топлива и запчастей, а также кредиты на более выгодных условиях:

Так как крупные компании имеют приличный оборот денежных средств, отсрочку до 45 дней по оплате ГСМ и запасных частей, субсидии, которые выделяются государством, открытые кредитные линии и другие «плюшки», которые простому и начинающему грузоперевозчику недоступны. Также чаще всего крупные транспортные компании имеют в своем арсенале вспомогательные компании, с помощью которых уменьшаются налоги на НДС, прибыль и т. д., а высвобождаемые денежные средства вкладываются в развитие своего бизнеса.

Ярослав Сафронов, юрист, эксперт практики по делам о несостоятельности (банкротстве).

Поэтому однозначного вывода нет. Пока кризис не закончится, у участников рынка будет только одна цель – выжить любой ценой, но когда все вернется к прежнему положению вещей, скорее всего, ставки будут и дальше падать, заказчики – становиться все более требовательными, а рынок – все больше приближаться к стандартам «Убера».