Россияне привыкли, что многие платежи через банки идут моментально – те же переводы с карты на карту. Но на самом деле межбанковские платежи идут с некоторым запаздыванием, а главное – они подчиняются правилам по графику операционного дня. Что это такое и как банковский и операционный день влияют на клиентов, расскажем дальше.

Из чего складывается день в банке

У каждого банка, как и любого другого учреждения, есть определенный график работы. Офисы банка обычно открываются в 9:00 и работают до 18:00-20:00, уже почти всегда без перерыва на обед. Но в России 11 часовых зон, поэтому вопрос графика работы банка – далеко не такой праздный.

Всего можно говорить о трех режимах организации работы банка:

Есть разные нестандартные ситуации – например, если отделение банка назначено дежурным в нерабочий день (как вариант – в длительные новогодние каникулы), но фактически это не операционный день, поэтому клиент не сможет провести, например, оплату через систему межбанковских переводов.

Фактически все банки зависят от графика работы платежной системы Банка России – ведь собственно межбанковские платежи проводит именно Центробанк. И он утвердил такой график работы платежной системы:

То есть, ни один банк не может установить график операционного дня за пределами этих временных промежутков – потому что провести межбанковский перевод в этот период будет просто невозможно. При этом банк может вводить более широкий график для переводов между своими счетами.

Что касается Системы быстрых платежей, то она работает отдельно – и платежи проводятся моментально в любое время суток.

Какой операционный день у разных банков

Итак, операционный день в банке – это время, в течение которого он принимает и проводит операции по зачислению, списанию, переводу денежных средств клиентов, а также другие операции и сделки. Положение о ведении бухучета в банках позволяет им самостоятельно определять продолжительность операционного дня – по внутренним правилам.

При этом время обработки платежей (фактически это и есть операционный день) должно фиксироваться в договоре на расчетно-кассовое обслуживание физических и юридических лиц.

Если платежное поручение поступит в банк после завершения операционного дня, его проведут следующим днем, а если в выходной или праздничный день, то в первый рабочий день (хотя есть вариант, когда банк открывает отдельный операционный день в нерабочий день – тот же пример с новогодними каникулами).

У каждого банка продолжительность операционного дня устанавливается внутренним нормативным актом. При желании всю информацию можно найти на сайте банка. Например, кредитные организации обещают такой график работы:

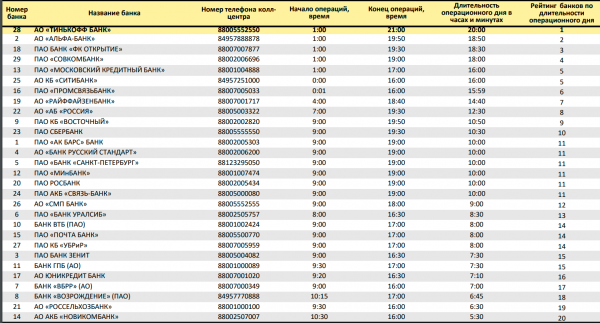

Пару лет назад одна из организаций составила рейтинг банков по длительности операционного дня. Тогда победил Тинькофф банк (но стоит понимать, что за это время данные могли измениться):

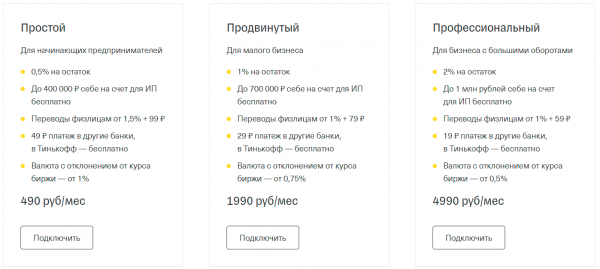

Еще недавно от длительности операционного дня зависел тариф на расчетно-кассовое обслуживание для бизнеса (РКО), но сейчас это уже в прошлом. Например, тот же Тинькофф банк никак не выделяет операционный день в тарифах на РКО для бизнеса:

Соответственно, некоторые банки приблизили свой операционный день вплотную к продолжительности сеанса платежной системы Банка России. Еще сильнее «раздвинуть» временные рамки просто невозможно – в лучшем случае банк будет проводить межбанковские переводы с 01:00 до 20:00 (чтобы платеж был исполнен день в день), а внутрибанковские переводы – вплоть до круглосуточного графика.

На что обратить внимание

Банки могут предлагать разные опции касательно операционного дня. Например, Сбербанк обещает, что в режиме расширенного счета клиент сможет проводить платежи в адрес других контрагентов (включая бюджет и физлиц) даже в выходные и праздничные дни. Но при ближайшем рассмотрении оказывается, что с корреспондентского счета банка этот платеж уйдет только в первый рабочий день. То есть, от клиента платеж уйдет сразу, но получателю он отправится только после начала операционного дня.

Но даже в режиме расширенного счета банк не проведет перевод в выходной или праздничный день, если:

Соответственно, если клиенту нужно провести межбанковский платеж как можно быстрее, желательно делать это через тот банк, где открыт счет получателя средств – иначе он будет проходить в стандартные сроки (до 3 рабочих дней).

Еще один нюанс касается бюджетных платежей – так как банк не может удерживать у себя эти деньги (поскольку это деньги государства) больше определенного периода, клиенту могут отказать в приеме платежного поручения в ряде ситуаций. Например, если это те же новогодние каникулы – банк не примет поручение от 4 января, потому что платеж пойдет не раньше 9-10 января, а держать деньги так долго банк не может по закону.

В целом же клиенту стоит просто учитывать сроки проведения платежей и длительность операционного дня, если перевод требует скорости (например, для оплаты по кредиту в последний день платежа). Но на практике обычно платежи проводятся быстрее (если не подпадают под усиленный контроль), и по факту деньги попадут на счет получателя в тот же день, даже если перевод идет в другой банк.