Валерий Забелин

Вексель — удобный финансовый инструмент для работы с контрагентами на условиях отсрочки платежа. Но иногда бывает так, что кредитор не уверен в том, что его должник сможет вернуть долг в срок и в полном объеме. И тогда он обращается в банк за процедурой авалирования. Как работает аваль, что это такое и в чем его преимущества — расскажем в этой статье.

Что такое аваль и авалирование векселя

Аваль – это юридическая надпись третьего лица на векселе, повышающая его надежность. Чаще всего услуги авалирования за некоторое вознаграждение предоставляют коммерческие банки. В результате этой процедуры любой вексель получает гарантию выплаты от банка. Если говорить простыми словами, аваль представляет собой гарантию от банка, что долг по векселю будет погашен в любом случае.

Вексельная сделка проводится с участием 2 сторон: владельца ценной бумаги и приобретающего ее лицо. Но может возникнуть вопрос: как быть уверенным в платежеспособности заемщика, приобретая вексель. Проблему решает поручительство третьей стороны – аваль. Этот участник сделки делает на ц/б надпись, гарантирующую, что она будет оплачена. Фактически, понятие «аваль» подразумевает под собой поручительство.

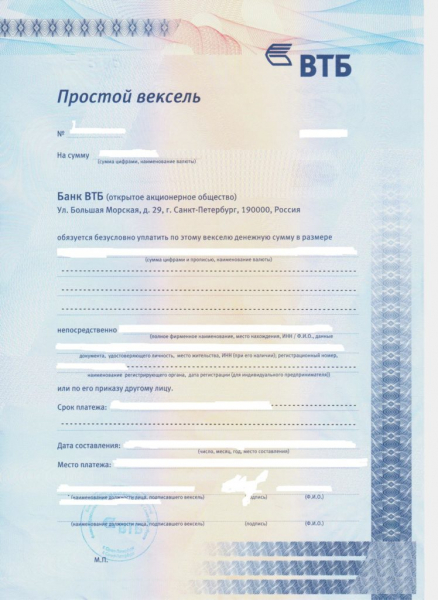

Вексель выглядит так

Сторона, которая поставила на векселе аваль, именуется авалистом. Как правило, в этой роли выступают банки, но могут брать на себя эту функцию другие финансовые организации и физические лица. Надпись на векселе должна состоять из слов «как поручитель», «как гарант», «считать за аваль» и обязательно содержать подпись.

Для авалирования необходимо поставить отметку на лицевой стороне векселя или на добавочном листе, именуемом аллонжем.

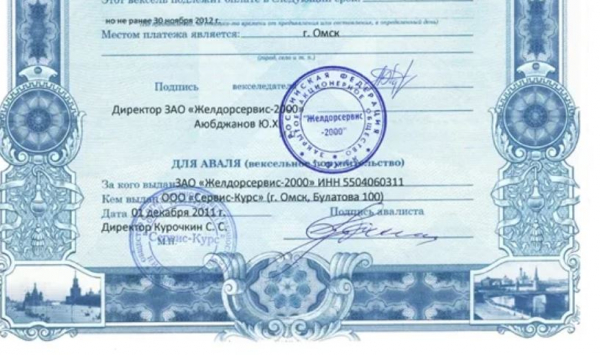

Аваль векселя проставляется в специальном поле

Две эти формы аваля имеют разные последствия для поручителя:

Обязательства по ценной бумаге переходят к авалисту только при условии невыполнения их основным плательщиком. После оплаты по векселю все имеющиеся права, вместе с правом требования долга, переходят к авалисту. Он может указать на человека, за кого давал поручительство. Если его нет, то принято полагать, что аваль был отдан за векселедателя.

Иногда аваль проставляется в отдельном разделе на векселе

Аваль интерпретируется как вексельное поручительство либо надпись на любой стороне векселя. Гарантия платежа третьей стороной может распространяться на часть суммы векселя либо его полную стоимость. Аваль увеличивает силу, надежность векселя и юридически приравнивается к банковской гарантии.

Обязательства и права авалиста

Обязательства авалиста, как поручителя, рассматриваются наравне с обязательствами векселедателя, даже если его обязательство окажется недействительным в силу выявленных оснований.

Ответственность авалиста прекращается после погашения суммы по векселю основным должником. Нормы ГК относительно поручительства неприменимы к вексельной гарантии.

Оплачивая чек или переводной вексель, поручитель приобретает вытекающие из них права против лица, за которое была выдана гарантия или против лиц, которые по векселю имеют обязательства перед последним.

Авалист имеет законное право требовать долг с акцептанта. Объем этих прав определяется нормами вексельного права. Основополагающее правило – авалист отвечает по векселю наравне с тем, кому эта ценная бумага предназначалась.

Условия предоставления аваля

Поручительство в форме аваля обычно предоставляют банки за определенную комиссию. То есть, услуга по авалированию векселей — платная. Авалист взимает определенный процент за это, но процент несколько меньше, чем процентная ставка по обычным кредитам.

Для потребителя преимущество заключается только в том, что банк получает проценты только после полной выплаты долга.

В России векселя в обращении физических лиц практически не используются. Определенное хождение данного вида ценных бумаг осталось исключительно на финансовом рынке, где такими документами пользуются предприятия.

Как происходит авалирование и передача векселя

Аваль векселя – это гарантия от банка, что оплата по документу будет произведена. Соответственно, в момент авалирования банк не платит ничего, но принимает на себя обязательства внести оплату, если векселедатель этого не сделает сам.

В результате схема авалирования выглядит так:

- получив от контрагента вексель, частное лицо или фирма обращается в банк за авалем;

- банк проверяет документы, проверяет должника и проставляет аваль на документе;

- с этого момента банк несет солидарную ответственность – если должник не выплатит долг, это будет обязан сделать банк;

- если векселедержатель решил расплатиться векселем с другим субъектом, то аваль от банка будет считаться в пользу этого другого субъекта (и в случае, если должник ничего не выплатит сам, платеж проведет банк).

Другими словами, при передаче векселя другому субъекту обязанность банка внести платеж в случае несостоятельности должника сохраняется.

Если платеж внес банк, то первоначальный должник по векселю становится должником банка – скорее всего, банк переоформит этот долг как обычный банковский кредит.

Преимущества и недостатки авалированного векселя

У процедуры авалирования есть свои плюсы и минусы. Среди преимуществ стоит отметить:

Единственный недостаток авалирования (условный) – необходимость внесения дополнительной платы по сделке. Но учитывая, что процент будет ниже, чем по кредиту, это тоже не проблема.

Часто задаваемые вопросы

Является ли аваль пережитком современного финансового рынка, как считают многие экономисты?

Действительно, ряд экспертов-экономистов считает аваль устаревшим понятием, поскольку ему на смену пришли более современные варианты гарантии сохранности вложенных в ЦБ средств. Но актуальность аваля и сегодня остается достаточно высокой. Поручительство третьего лица, гарантирующего своевременную уплату средств, существенно повышает ценность бумаги. Представьте себе, что вы получаете кредит и одновременно заверяете его обязательствами третьей стороны. Такие гарантии позволяют уверенно распоряжаться средствами, избегать форс-мажорных ситуаций и не бояться финансовых потерь.

Что может быть основанием для отмены аваля?

Поручительство по векселю имеет законную силу даже в том случае, если недействительно само обязательство, по которому дана гарантия. Аваль может быть отменен, только если вексель признан недействительным из-за неправильного составления.

Чем рискует авалист?

Основной риск авалиста – потеря платежеспособности лица, за которое дан аваль. Возможный риск невозврата равнозначно распределяется между авалистом и индоссантом. Возврат сумм банком при погашении векселя происходит дискретно. В обязательства по векселям входит в том числе погашение начисленных процентов на сумму оставшегося долга, поэтому в риск авалиста также входит взыскание векселедержателем процентов.