Институционалы пируют

Чарльз Эдвардс из Capriole Investments, создатель индикатора Hash Ribbon, о ситуации на рынке биткойна: общая картина на макрорынках 🟢, фундаментальные показатели Биткойна 🟠, сигнал на покупку в Hash Ribbon 🟢, движение старейших китов 🔴, новая метрика от автора 🟠, технические уровни 🟢 и долгосрочные перспективы рынка BTC 🟢. (Кликайте по кружочкам и переходите к нужному разделу или читайте целиком.)

Страх вновь охватил рынки в конце августа после резкого выступления главы ФРС. С точки зрения фундаментальных показателей биткойн остается в области накопления, плюс можно говорить о потенциальных признаках «перепроданности» в технических показателях. Многообещающие признаки локального минимума в ценообразовании рисковых активов.

Беглый взгляд на новостные заголовки прошедшего месяца также рисует ясную картину: финансовый стресс продолжается, та самая «кровь на улицах» (когда надо покупать) — это сейчас. И управляющие с глубокими кошельками продолжают инвестировать в криптовалюты агрессивнее, чем когда-либо. В августе произошел запуск самого крупного фонда в истории крипторынка. В то время как розничные инвесторы, кажется, совсем перестали подавать признаки жизни (см. раздел про SLRV Ribbons ниже), институциональные управляющие активно инвестируют в самый быстрорастущий класс активов мира.

Те, кто знаком с методом Уайкоффа, знают, что обычно именно институциональный капитал устанавливает ценовое дно для активов в зонах накопления. На формирование дна может потребоваться какое-то время. Но гораздо важнее то, куда институционалы вкладывают свои деньги, а не то, что люди говорят. Яснее всего говорят деньги.

Общая картина на макрорынках 🟢

Риторика ФРС под конец месяца резко охладила рынки. Пауэлл ясно дал понять, что текущий режим «ужесточения» далек от завершения. Рынки отреагировали на это резким падением. Большая часть 20% локального ралли в S&P500 оказалась стерта. ФРС заявила, что борьба с инфляцией требует времени, и нужно несколько месяцев стабильного улучшения показателей ИПЦ, прежде чем можно будет ожидать перехода от «ястребиного» тона к «голубиному».

За последнюю неделю вышло несколько фундаментальных макроэкономических показателей, дающих ФРС дополнительные аргументы в пользу такой позиции в ближайшей перспективе:

Все эти факторы оправдывают дальнейшее ужесточение. Продолжающееся ужесточение благоприятствует «безрисковым» активам (облигации, наличные) и увеличивает стоимость владения рисковыми (акции, недвижимость, криптовалюты).

Это указывает на то, что до смены режима денежно-кредитной политики еще далеко, а значит, рисковые активы в ближайшей перспективе продолжат находиться под сильным давлением. Это не значит, что рынок непременно ждет очередное снижение, однако это подкрепляет текущие условия. Рынками движут ожидания.

Лучшим прогнозом ожидаемых действий ФРС может быть доходность 10-летних трежерис. Хотя 10-летняя доходность остается относительно высокой (3,26% на момент написания), она еще не преодолела десятилетнего максимума в 3,48%, установленного 7 недель назад. Все эти данные могут быстро поменяться, но пока рынок не ожидает худших условий, чем 2 месяца назад.

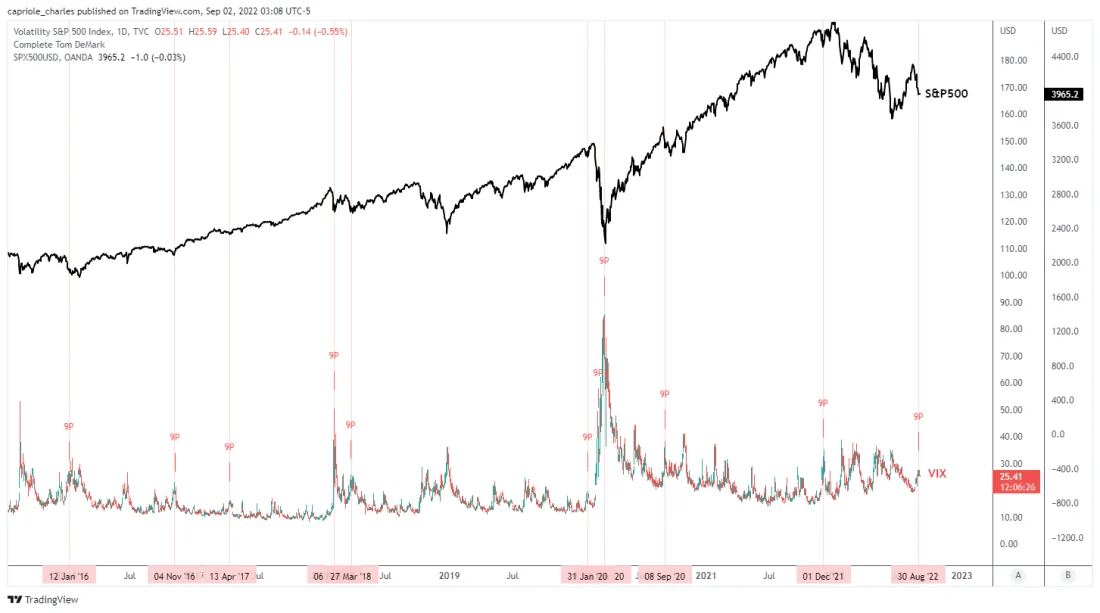

В то же время несколько технических сигналов, указывают на «перепроданность» текущего тренда в ближайшей перспективе. На этой неделе индикатор TD9 дал отличный сигнал по S&P500, а редкий для TD9 сигнал на продажу по VIX (индекс волатильности) говорит о, по-видимому, ограниченном потенциале для волатильности в ближайшей перспективе.

В целом, фундаментальная картина по итогам августа не поменялась, при этом технические сигналы указывают на вероятное локальное ралли.

Сигнал TD9 по VIX предполагает, что волатильность, вероятно, достигла предела на ближайшее время. Этот сигнал имеет отличную историю определения локальных ценовых минимумов S&P500. : TradingView

Фундаментальные показатели 🟠

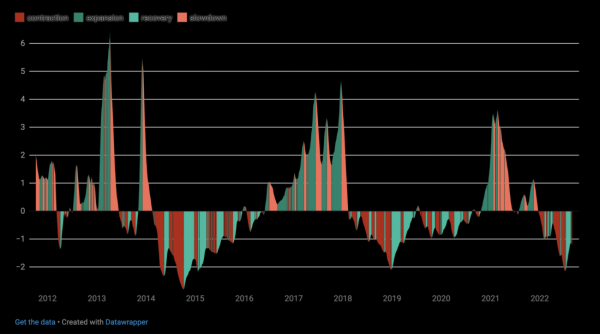

Bitcoin Macro Index — автономная торговая стратегия Capriole Investments на основе только фундаментальных показателей, которая оценивает и учится на 35+ ончейн-метриках Биткойна и показателях фондового рынка. На прошлой неделе она перешла в режим Contraction (сокращение) на уровне около $21,5 тыс. Это был краткосрочный «медвежий» сигнал и биткойн упал до $19,5 тыс.

Да: Macro Index учитывает и Hash Ribbons тоже. Тем не менее, значения макроиндекса по-прежнему находятся в долгосрочной зоне накопления, о чем БитНовости в последние месяцы тоже писали неоднократно, хоть и на основе других показателей.

В этом квартале для биткойна мы имеем сочетание трех благоприятных факторов:

- 90% от обычной амплитуды циклических просадок.

- Фундаментальные ончейн-показатели глубоко в зоне накопления, где они оказываются раз в четыре года.

- Тайминг тоже на нашей стороне: мы находимся между 2 и 3 годом четырехлетнего халвинг-цикла. Этот 12-месячный период исторически был лучшим временем для инвестиций в биткойн.

Bitcoin Macro Index в режиме сокращения. Фундаментальные показатели сигнализируют о негативном тренде в зоне накопления. : Capriole Investments

Осциллятор Macro Index. : Capriole Investments

Hash Ribbon 🟢

Одной из самых больших новостей месяца стал сигнал на покупку в Hash Ribbons пару недель назад.

Для тех, кто не в курсе, индикатор Hash Ribbons сигнализирует об окончании крупных капитуляций биткойн-майнеров, определяемых по изменениям макротренда в хешрейте Биткойна (подробнее по ссылке). Исторически этот индикатор давал, пожалуй, лучший долгосрочный сигнал на покупку биткойна. История сигналов на графике ниже говорит сама за себя.

К тому же августовский сигнал находится во второй половине текущего халвинг-цикла. Сигналы Hash Ribbons, полученные в поздней части цикла, исторически давали наилучший результат, что делает нынешний сигнал настолько хорошим, насколько это вообще возможно для данного индикатора. Другими словами, при прочих равных, этот сигнал говорит о том, что сейчас лучшее время для инвестиций в биткойн.

Но есть и три существенные оговорки, которые стоит иметь в виду:

- Влияние биткойн-майнеров со временем снижается (мы писали об этом в той же статье о Hash Ribbons).

- Рынок биткойна становится более зрелым, и в 2022 году торгуется в теснейшей корреляции с глобальными рисковыми активами.

- Hash Ribbons — это только одна из метрик. Качественные инвестиционные решения должны учитывать сочетание множества сигналов и точек данных.

Для нас на сегодня сигнал Hash Ribbons дает достаточные основания для нетто-лонг позиции по биткойну, однако общее размещение капитала несколько сдерживается более широкими данными. Помните: Hash Ribbons — это только один инструмент (хоть и мощный) в более широком наборе средств и точек данных.

Нынешняя просадка в Hash Ribbons пока ограничилась 6,25%, что находится в пределах нормальных ожидаемых границ для этого сигнала.

Все сигналы на покупку в Hash Ribbons с момента первой публикации этой стратегии в 2019 году. Индикатор дает сигнал только на покупку; точку выхода из позиции нужно определять самостоятельно. : TradingView

Движение старейших китов 🔴

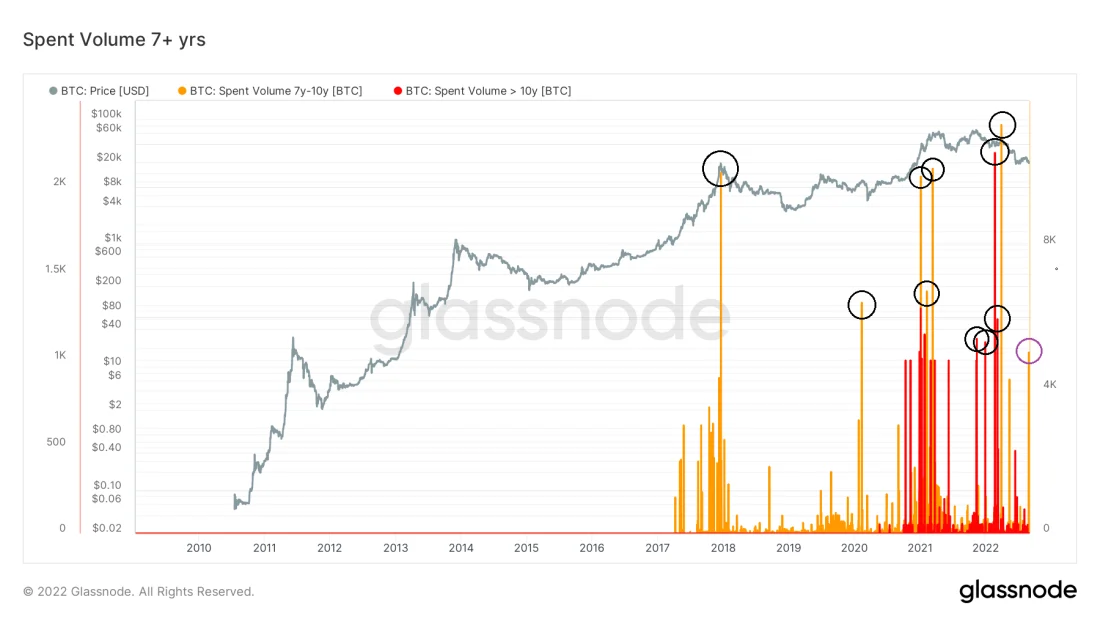

Старейшие киты, держащие биткойны уже более семи лет, имеют обыкновение постепенно распродавать свои монеты на фоне роста цены и часто сокращают риски перед серьезными падениями рынка.

Хотя набор данных весьма ограничен и его стоит воспринимать с долей скептицизма, надо иметь в виду, что эти инвесторы владеют биткойнами так долго, что прошли через все худшие испытания в истории Биткойна. Они видели крах системообразующих бирж, войны форков и сотни громких заявлений о смерти Биткойна, множество 80% просадок, многомиллиардных взломов и т.д. и т.п. Не надо недооценивать стойкость, необходимую для ходлинга BTC на протяжении столь бурной истории.

На этой неделе один из таких китов перевел 5000 BTC. Это эквивалентно примерно $100 млн. С уверенностью сказать, что означает это движение, нельзя, но в прошлом подобные перемещения монет старейшими китами часто не сулили ничего хорошего для дальнейшего движения цены.

Диаграмма объема потраченных биткойнов с возрастом 7+ лет показывает, когда старейшие и наиболее опытные из крупных держателей биткойна перемещают свои долгосрочные накопления. Часто такие эпизоды предшествуют нисходящим движениям цены. : Glassnode

Новая метрика: SLRV Ribbons 🟠

Хочу представить нашу новую метрику: SLRV Ribbons. Это просто 30- и 150-дневные скользящие средние для коэффициента SLRV (Short- to Long-Term Realized Value, или отношение реализованной цены для краткосрочных и для долгосрочных инвесторов).

Коэффициент SLRV Дэвида Пуэлла отражает отношение процентной доли биткойнов, которые были последний раз перемещены в последние 24 часа, к процентной доле тех, что последний раз перемещались в диапазоне от 6 до 12 месяцев назад.

Высокие значения коэффициента говорят о высоком объеме краткосрочного ончейн-трансфера по сравнению с долгосрочным владением. Это может свидетельствовать об относительно высоком уровне хайпа/ажиотажа в краткосрочной перспективе. Напротив, низкий коэффициент говорит о низком уровне краткосрочной активности и интереса к биткойну и/или о растущей базе более крупных, чем обычно, долгосрочных держателей.

Применение к индикатору скользящих средних облегчает определение позитивных и негативных трендов, которые исторически совпадают с периодами, благоприятными для накопления и распределения BTC соответственно. Хотя текущий тренд в индикаторе медвежий, SLRV уже опустился до 0,025. Исторически такие значения ассоциируются с долгосрочными минимумами рыночных циклов.

Индикатор SLRV Ribbons помогает определить области для покупки и продажи на основе ончейн-данных о преобладающих настроениях на рынке. : Capriole Investments / Glassnode

Технические показатели 🟢

Трудно представить себе уровень поддержки важнее, чем $20 тыс. $19,5-20 тыс. — это уровень пика предыдущего цикла, крупного подразумеваемого блока ордеров на недельном графике, последний значительный уровень в профиле торгового объема над $14 тыс., совпадающий также с 1,618 по расширению Фибоначчи для минимумов и максимумов 2019–2020 гг. Это действительно важный уровень.

Опираясь только на технический анализ, $20 тыс. — это очевидная точка для лонга. Однако надо заметить, что уровни поддержки тем сильнее, чем меньше они были протестированы. В области $20 тыс. мы провели большую часть последних трех месяцев. На дневном таймфрейме уровень $20 тыс. был протестирован уже четырежды. Мы по-прежнему считаем его валидной поддержкой, но шансы на пробой вниз возрастают с каждым ретестом. Уровням поддержки редко имеет смысл доверять при пятом и более ретесте.

Другими словами, $20 тыс. — это поддержка, но уже не такая сильная, как в июне-июле.

Биткойн торгуется у самого важного уровня поддержки на графике. : TradingView

Итог

Рынок, похоже, слишком бурно отреагировал на последние комментарии ФРС, которая, по сути, лишь подтвердила намерение продолжать свою текущую политику. С точки зрения ТА, и акции, и крипторынок перепроданы и находятся на ключевых уровнях поддержки. Это «бычий» фактор в краткосрочной перспективе. Фундаментальные и ончейн-показатели для биткойна остаются в области накопления. Однако в моменте фундаментальные факторы выглядят не так однозначно. Есть несколько очень сильных сигналов на покупку (как Hash Ribbons), но и множество метрик, пока что выглядящих не так привлекательно (как SLRV Ribbons).

С точки зрения фундаментальных показателей важно еще то, что мы только что закрыли август — самый большой месяц летних отпусков в северном полушарии. Северное полушарие — более богатая половина земного шара, к которой относятся США, ЕС и большая часть Азии. Это означает, что в августе разумно ожидать снижения финансовой активности, поскольку люди валяются на пляжах и работают над своим загаром. Снижение финансовой активности ослабляет фундаментальные данные, так что будет неудивительно, если в ближайшие месяцы финансовая активность возрастет, а фундаментальные показатели улучшатся.

Резюмируя, краткосрочные (<1 недели) технические показатели хорошо спозиционированы для привлекательного по соотношению риск/доходность лонга при условии соответствующего риск-менеджмента. В среднесрочной перспективе (1–4 недели) прогноз смешанный. В долгосрочной перспективе картина та же, что и все последние месяцы: мы констатируем прекрасную возможность для инвестиций в самый быстрорастущий рынок мира и ожидаем, что эти условия сохранятся в ближайшие месяцы. Из этих соображений Capriole Investments продолжает ежемесячно размещать средства в наш квантовый (количественный) криптофонд. Только за последние три месяца мы увеличили позицию в фонде более чем на 120% и рассчитываем продолжать в том же духе.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь

На основе источника