Если человек внешне спокоен, это вовсе не означает, что внутри него все не бурлит. Пока EURUSD словно маятник раскачивается вокруг 1,13, на рынке происходят удивительные вещи. Американские фондовые индексы проседают на 4-5%, а затем быстро восстанавливаются и закрывают день в зеленой зоне. Никогда еще индекс Доу-Джонса не сумел перекрыть потери в ходе одной торговой сессии, если он упал на 1000 пунктов и более. 24 января проседание составило 1100 пунктов.

Американские горки подобного масштаба последний раз встречались в январе 2001 в самый разгар кризиса доткомов. Большинство других имело место тогда же, в течение трех лет, а некоторые другие произошли во время рецессии 2008. Инвесторы пытаются учесть множество факторов, включая намерения ФРС убрать чашу с пуншем в самый разгар пира, риски вторжения России в Украину и Омикрон. На рынке появились любители купить провал, хотя ранее с начала года толпа активно продавала на росте.

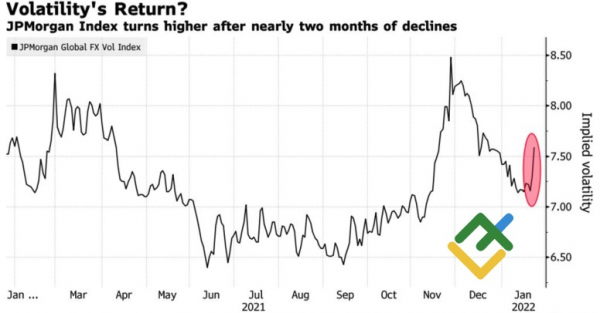

«Медведи» в лице Mizuho прогнозируют дальнейшее пике S&P 500 на 12% по мере того, как набирает обороты истерика. «Быки», к которым относится Credit Suisse (SIX:CSGN), считают, что рост корпоративных прибылей на 27% и низкие реальные ставки по долгам позволят фондовому индексу нащупать дно. Это не история его дальнейшего отката, это история волатильности. Последняя с фондового рынка перебрасывается на Forex, повышая спрос на валюты фондирования в лице евро и иены и способствуя распродажам рискованных «австралийца» и «новозеландца».

Динамика индекса волатильности валют

Источник: Bloomberg.

Инвесторы всерьез напуганы намерением ФРС действовать агрессивно, вопреки тому, что из-за Омикрона экономика США практически остановилась в начале года. В январе композитный PMI от Markit рухнул до 18-месячного дна в 50,8. Тем не менее, по мнению Capital Economics, большая часть негатива связана с отсутствием персонала, а не с локдаунами, как ранее. Внутренний спрос остается высоким. Это дает основание надеяться на быстрое восстановление ВВП по мере улучшения эпидемиологической обстановки.

Федрезерв призывают к немедленному прекращению QE, к подаче четких сигналов о 3-4 повышениях ставки в 2022 и к объявлению плана по сокращению баланса уже в марте. В прошлый раз, завершив покупку активов в 2014, ФРС удерживала баланс на прежнему ровне в течение 2,5 лет, а с 2017 по 2019 сократила его с $4,5 трлн до $3,7 трлн. Нынче другие времена. Нужно действовать быстрее, иначе центробанк рискует потерять доверие, продолжая гнаться за ускользающей инфляцией, а не опережая ее.

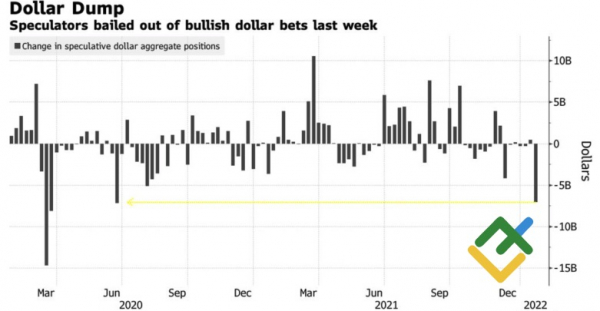

Ожидания «ястребиного» сюрприза от Федрезерва заставляют спекулянтов возвращаться к доллару США, от которого они на неделе к 18 января избавлялись наиболее быстрыми темпами с июня 2020.

Динамика спекулятивных позиций по доллару США

Источник: Bloomberg.

На мой взгляд, если ФРС не сообщит ничего нового по итогам встречи 25-26 января, EURUSD рискует вырасти. А вот намеки на повышение ставки на 50 б.п в марте, на избавление от QE или другие сюрпризы помогут «медведям». Пока же основная валютная пара предпочитает консолидацию в диапазоне 1,127-1,135 в ожидании итогов заседания FOMC. Подождем и мы.

Дмитрий Демиденко для LiteFinance