На рынке автострахования еще в 2006 году появился такой продукт как Мини Каско, но активно им пользоваться начали только в последние годы. Что это за полис, почему он стоит намного дешевле классического полиса, действительно ли он может защитить автовладельца и где его приобрести – все это обсудим далее.

Мини каско: что это такое?

Мини-каско – это возможность экономии для опытных водителей, которые имеют достаточный стаж вождения, с которым они не попадают в аварийные ситуации так часто, как в первые годы после получения водительского удостоверения. В этом случае им незачем оплачивать полное каско, где прописано множество страховых случаев, им достаточно самых основных рисков, от которых никто не застрахован – угон, хищение, ДТП по вине другого водителя и т.д.

Отличительные особенности продукта:

Мини-версия каско – это защита для опытных водителей, которые уверены, что даже если и попадут в ДТП, то произойдет это не по их вине, и они хотят за небольшую цену обезопасить себя и свое авто от непредвиденных ситуаций на дороге. Если выбирать только часть страховых рисков, то можно сэкономить до 30-40% от стоимости каско, и иметь при этом надежную защиту для вашего авто.

Какие выделим сильные и слабые стороны мини-каско:

|

Достоинства |

Недостатки |

|---|---|

|

|

|

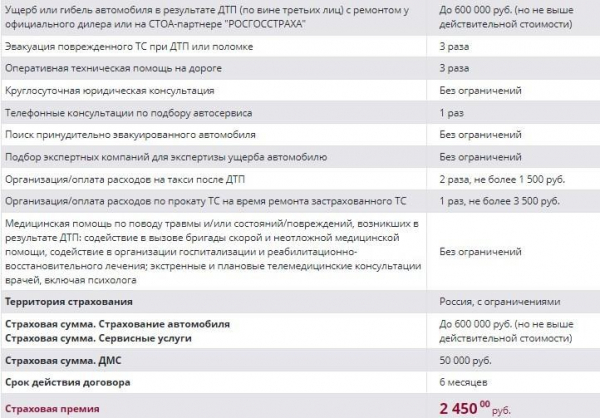

У некоторых страховщиков помимо страховых случаев по договору также предусмотрены дополнительные услуги, на которые вы можете рассчитывать. Например, клиенты «Росгосстраха» могут получить техническую помощь на дороге – подвоз топлива, замена колес, вскрытие дверей, эвакуация машины, информационная помощь автоконсультантов и автоюристов онлайн.

Какие страховые случаи входят в мини-каско?

Каждый страховщик самостоятельно определяет, какие страховые случаи будет покрывать ваш полис, оформленный по мини-версии. Как правило, это «урезанная» часть от классического полиса, который включает в себя только самые основные риски:

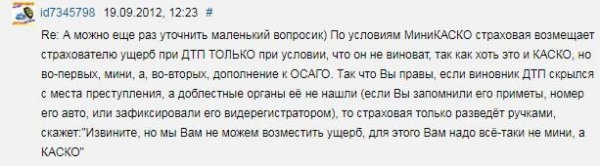

Самое важное отличие мини-каско от классического – необходимость установить виновника аварии. Если виноват сам владелец полиса, то возмещение он не получит, а вот если виновато третье лицо, и его личность установлена, то тогда можно рассчитывать на денежное покрытие в том размере, которое определено по вашему тарифу и полису.

Что относится к нестраховым случаям? Все, что не прописано в договоре, например, поломки или ущерб, которые не оговорены в полисе, ДТП, произошедшие по вашей вине, вмятины и царапины, которые не влияют на функциональность авто, кража колес или госзнаков без нанесения вреда автомобилю.

Отзывы клиентов об использовании мини каско

Судя по отзывам, мини-версия каско актуальна для экономных и опытных водителей, которые уже имеют достаточный стаж вождения, аккуратно обращаются со своим авто и знают, как не попасть в аварийные ситуации. В этом случае они могут выбрать для себя только определенные ситуации и риски, за которые они готовы платить.

Что отмечают в отзывах:

Основное отличие мини-каско от классического полиса – это необходимость обращаться в компетентные органы, чтобы установить виновника ДТП. Многим это не нравится, так как теряется много времени на вызов ГИБДД, а если виновник скрылся с места аварии, то вы и вовсе ничего не получите.

Опытные водители называют такой полис «страховкой от дурака» (полное обсуждение). Грубо, но факт – вы платите за то, чтобы другие не повредили ваше авто. Но нужно очень внимательно читать условия договора и понять, достаточно ли вам будет описанных там страховых случаев, готовы ли вы платить за остальные и искать виновника.

Где можно оформить мини каско?

Каско всегда было достаточно дорогим удовольствием, особенно для новых импортных автомобилей, поэтому покупка мини-версии страхового полиса является рациональным решением. Сегодня многие страховщики готовы предложить вам такую услугу, правда, называться она везде будет по-разному.

Чаще всего «урезанную» версию преподносят как тариф для опытных водителей, где можно отказаться от части рисков за счет большого опыта вождения, и сэкономить при этом. Вот куда можно обратиться:

| Компания | Название полиса | Описание программы |

|---|---|---|

| Тинькофф | КАСКО Драйв | Программа стоит от 500 рублей в месяц, покрытие – до 500 тысяч рублей. Подходит для опытных водителей. Покрывает повреждения вашего авто в ДТП в том случае, если виновато третье лицо, и виновник установлен |

| Росгосстрах | Каско Профессионал | Программа имеет покрытие до 600.000 рублей, включает в себя ремонт и выплаты в случае ДТП, а также техническую помощь на дорогах. Стоимость страховой премии фиксированная – 2450 за полгода или 4900 за год |

| Совкомбанк Страхование (бывшее Либерти Страхование) | МиниКАСКО | Включает в себя хищение или угон, пожар, взрыв или возгорание автомобиля, повреждение авто в результате стихийных бедствий или падение предметов, повреждение авто, вызванное действиями сотрудников правоохранительных органов. Стоимость – 6900 рублей в год, можно оплачивать картой Халва в рассрочку |

| Ресо | Каско-Профи | Это дополнение к ОСАГО, которое позволит покрыть убытки, полученные в результате ДТП по вине другого водителя. Стоимость – от 5000 рублей, зависит от региона и марки ТС (от 50% до 90% от стоимости ОСАГО). |

| ВСК | Компакт+ | Позволяет снизить стоимость полиса на 35%. Работает в случае конструктивной гибели ТС согласно указанным в полисе рискам и хищения ТС. Вы получаете защиту при любом ущербе в пределах страховой суммы по вине 3-их лиц, которые были установлены |

Если вы хотите все же приобрести страховой полис с более серьезным покрытием и расширенным количеством страховых случаев, то вы можете рассмотреть альтернативный вариант, например, переход в СберСтрахование. Если у вас уже был оформлен полис в другой компании, вы водите иностранное авто возрастом до 11 лет, или отечественное авто не старше 6 лет, и за последний год вы не попадали в аварии с выплатой убытков, то вы сможете перейти в Сбер со скидкой до 30% на любой тариф.

Процедура оформления мини каско

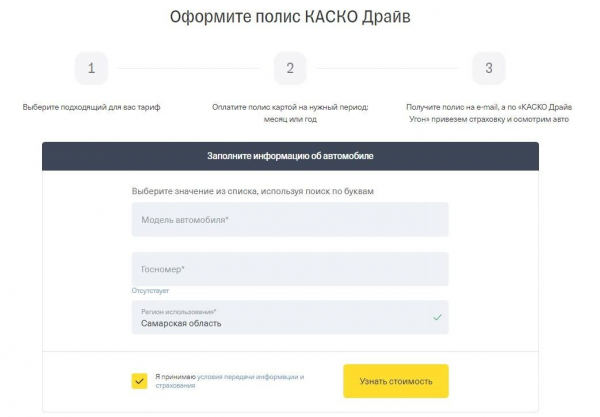

Очень удобно, что большинство компаний сейчас работают удаленно, и позволяют также без посещения офиса получить страховой полис. Он придет к вам сразу на вашу электронную почту после завершения оформления страховки и её оплаты.

Как это, например, работает в Тинькофф:

В каждой страховой компании действует своя процедура оформления полиса, если у вас возникают сложности, то всегда можно позвонить по телефону горячей линии. Прежде, чем выбирать какой-либо тариф, обязательно прочтите его полное описание, что в него входит, и на какое покрытие вы сможете рассчитывать при наступлении страхового случая.

Как действовать при ДТП? Самое важное – это сразу же сообщить в страховую компанию о наступлении страхового случая, для этого есть телефон горячей линии, который работает круглосуточно. После этого надо обязательно сообщить о случившемся в дорожно-патрульную службу, чтобы зафиксировать аварийную ситуацию и определить виновника, без этого вы страховое возмещение не получите.