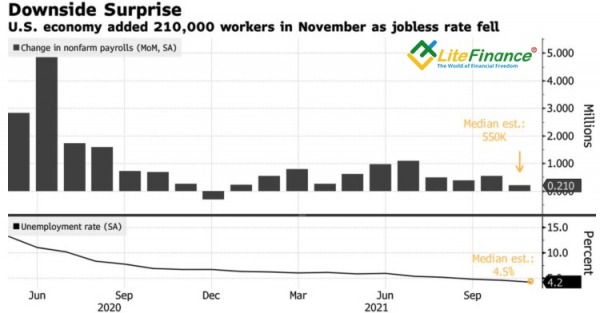

Заголовки имеют важное значение, однако для того чтобы докопаться до сути, следует прочесть весь текст. Сообщение Министерства труда, что занятость вне сельскохозяйственного сектора выросла в ноябре на скромные 210 тыс, заставило рынок акций, доходность казначейских облигаций и доллар США рухнуть. Однако как только инвесторы сообразили, что остальные цифры отчета оказались вполне приличными, и вряд ли ФРС решит отказаться от планов по ускорению процесса сворачивания QE, гринбэк тут же пришел в себя.

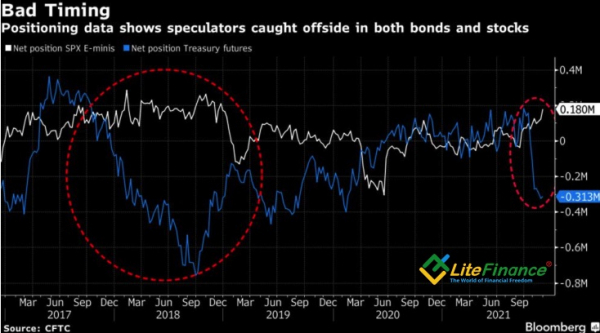

Что такое 210 тыс, если занятость в 2021 в среднем увеличивалась на 555 тыс в месяц? Речь идет о самом медленном приросте показателя с декабря 2020. Неудивительно, что рынок оказался разочарован. Тот самый рынок, который, судя по данным Комиссии по торговле товарными фьючерсами, делал ставки на рост фондовых индексов и доходности трежерис. Тот самый рынок, который нарастил нетто-лонги по доллару США против шести основных мировых валют до максимального уровня с июня 2019. Заголовок оказался неубедительным, и пошли распродажи.

Динамика американских занятости и безработицы

Источник: Bloomberg.

Динамика спекулятивных позиций по акциям и облигациям США

Источник: Bloomberg.

К счастью, инвесторы не останавливаются на названиях. Им нужна суть. Рост уровня участия в рабочей силе до 61,8%, максимальной отметки с марта 2020, и средней зарплаты на приличные 4,8%, а также падение безработицы до 4,2% вернуло на Forex «медведей» по EURUSD. Особое внимание приковывает падение последнего индикатора, ведь согласно сентябрьским прогнозам FOMC, безработица к концу года составит 4,5-5%. Президент ФРБ Сент-Луиса Джеймс Буллард считает, что она на финише первого квартала упадет до 4%, называет рынок труда США очень сильным и настаивает на ускорении процесса сворачивания QE.

Федрезерву действительно необходимо побыстрее избавляться от программы количественного смягчения, чтобы иметь возможность начать поднимать ставки и предотвратить закрепление инфляции на повышенных уровня. Особенно в контексте прогнозируемого экспертами Bloomberg разгона потребительских цен с 6,2% до 6,7% в ноябре, максимального уровня с 1980-х.

Очевидно, что в настоящее время риск роста инфляции перевешивает риски, связанные с занятостью. Возможно, влияние временных факторов в виде перебоев с цепочками поставок, нехватки рабочей силы и бюджетных стимулов ослабнет, однако отказ от глобализации, протекционизм, возвращение предприятий в США и ограничение притока мигрантов чреваты переходом в новый инфляционный режим. И в нем не место низким процентным ставкам. ФРС это прекрасно понимает, а вот ЕЦБ все еще нет. По словам Кристин Лагард, профиль инфляции в еврозоне весьма похож на горб, и он уменьшается. Очень маловероятно, что ставки Европейского центробанка будут повышены в 2022.

Дивергенция в монетарной политике ЕЦБ и ФРС продолжает подталкивать EURUSD вниз. При этом повторный тест поддержки на 1,127 может стать основанием для открытия коротких позиций. Тем более, на исходе недели станет известна статистика по инфляции в США, а инвесторы любят покупать американский доллар на слухах.

Дмитрий Демиденко для LiteForex