То, что происходит в настоящее время в мировой экономике, перед которой замаячила реальная угроза стагфляции, — побочные эффекты от колоссальных фискальных и монетарных стимулов. $6 трлн поддержка в Штатах аукнулась превышением потребительскими расходами своих допандемических уровней на 9%, что спровоцировало перебои в цепочках поставок и высокую инфляцию. Американские потребительские цены в октябре могут разогнаться до 5,8%, максимальной отметки с 1990. Аналогичные процессы происходят по всему миру, ставя центробанки в крайне тяжелое положение.

Если регуляторы будут действовать медленно, инфляция продолжит расти, а повышение цен и зарплат будут подпитывать друг друга. Если они начнут агрессивно повышать ставки, это задушит восстановление в мире высоких долгов. Центробанки банально не знают, что делать, что порождает хаос на финансовых рынках и порою нелогичные движения валютных курсов.

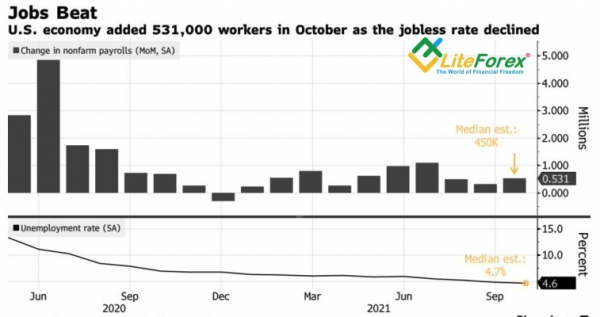

Как, например, то, что имело место после выхода в свет статистики по рынку труда США за октябрь. Занятость выросла на 531 тыс., опередив прогнозы экспертов Bloomberg, безработица упала до 4,6%, а средняя зарплата подскочила на 4,9% г/г. Последний индикатор за последние 15 лет рос в среднем на 2,9%, а его текущая динамика кричит о повышенных рисках дальнейшего разгона инфляции.

Динамика занятости и безработицы в США

Источник: Bloomberg

Крепкие данные изначально привели к обновлению парой EUR/USD 16-месячных минимумов, однако затем последовал отскок на фоне фиксации прибыли по шортам, непрекращающегося ралли американских фондовых индексов и падения доходности облигаций США. Рост S&P 500 свидетельствует о неуемном аппетите к риску, что заставляет инвесторов продавать активы-убежища, включая гринбэк.

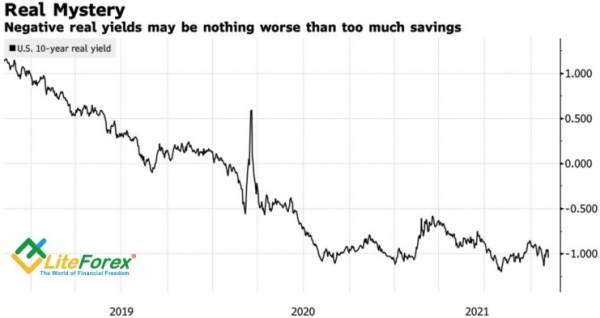

Исторически сложилось, что пике реальных ставок по долгам – негатив для американского доллара, хотя в настоящее время, по мнению Deutsche Bank, это не так. Дело в том, что с начала пандемии домохозяйства накопили избыточные сбережения в размере $5,6 трлн, в том числе в Штатах – $2,6 трлн. В условиях нулевых ставок по банковским депозитам эти деньги хлынули в фонды облигаций, что толкает цену вверх, а доходность вниз.

Динамика реальной доходности облигаций США

Источник: Bloomberg

Вместе с тем, на краткосрочном горизонте инвестирования включаются старые истины: снижение доходности трежерис – плохая новость для гринбэка. Хуже всего он себя чувствует против иены и золота, однако и евро благодаря динамике долгового рынка США смог нащупать почву под ногами.

Таким образом, колоссальные стимулы при помощи избыточного потребительского спроса и сбережений создают диспропорции не только в мировой экономике и на финансовых рынках, что усиливает риски неадекватных движений валютных пар. Особенно в краткосрочной перспективе. В средне- и долгосрочной ничего не меняется.

Быстрое восстановление рынка труда США и сохранение инфляции на повышенных уровнях заставят ФРС трижды повысить ставки в 2022, что позволяет говорить о сохранении «медвежьей» тенденции по EUR/USD и продавать пару на росте, по меньшей мере, пока она находится ниже 1,161.

Дмитрий Демиденко для LiteForex