Программа льготной ипотеки стартовала 17 апреля 2020 года и была изначально рассчитана до 1 ноября 2020 года, но позже ее продлили до 1 июля 2021 года. Как раз данный период был, пожалуй, самым сложным за все время с начала пандемии: сильный рост безработицы, локдаун, самоизоляция, режим «нерабочих выходных», от чего сильно пострадал малый и средний бизнес, сильное снижение доходов населения и так далее.

Почему госпрограмма была уместной

Согласно статистическим данным, в прошлом году с начала локдауна сильно снизилось потребительское кредитование. Если сравнивать апрель 2019 года и 2020, то в последнем случае объем выданных кредитов (сюда входит ипотека, автокредиты, кредиты наличными и так далее) упал на 45%. Оно и понятно: при падении дохода или даже при угрозе этого, потребитель будет опасаться брать кредит: может снизиться доход, так при этом еще и надо платить каждый месяц банку. К тому же, визиты в банки были очень затруднительны, и при всем желании туда было не так просто попасть. Да, есть и банки, где можно взять кредит онлайн, через мобильное приложение.

Но я не являюсь сторонником такой возможности. Так, совсем недавно произошла следующая история: на 26-летнюю девушку Валерию Тагирову из Санкт-Петербурга злоумышленники взяли кредит в Тинькофф Банке на 300 000 рублей. И для этого им пришлось только украсть телефон. К тому же, во время пандемии банки весьма аккуратно выдавали кредиты, подходили ко клиентам весьма избирательно, старались лишний раз не рисковать, из-за чего резко снизился процент одобряемых кредитов.

И программа льготной ипотеки немного улучшило положение. С одной стороны, решение о взятии ипотечного кредита принимается не за один день, люди на это решаются, как мне кажется, даже не за один год. С другой стороны, Правительство РФ приняло Постановление о льготном ипотечном кредитовании, по которому часть процентной ставки по кредитам на покупку в новостройках субсидируется государством. Это позволило снизить рыночную ставку по ипотеке до 6,5% годовых. Ну и, в конце концов, для банков залог по ипотеке – самый надёжный.

Базовые условия программы

Согласно п. 2 Правил возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 году, утвержденных постановлением Правительства Российской Федерации от 23 апреля 2020 г. № 566 «Общая сумма кредитов (займов), по которым осуществляется возмещение недополученных доходов, составляет до 740 млрд. рублей (включительно) (сумма до 1 ноября 2020 года).

Согласно пп. «з» п. 5 «размер процентной ставки не более 6,5 процента годовых», но при этом повышение процентной справки может быть предусмотрено кредитным договором при соблюдении определенных требований. Как я уже говорил, было продление программы льготной ипотеки до 1 июля 2021 года согласно Постановлению Правительства Российской Федерации от 24 октября 2020 г. № 1732 «О внесении изменений в некоторые акты Правительства Российской Федерации по вопросам возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации».

При этом на официальном интернет-портале Правительства РФ от 27 октября 2020 года говорится, что «льготная ипотека выдаётся на покупку квартир в новостройках. Максимальная сумма кредита для жителей Москвы и Санкт-Петербурга, а также Московской и Ленинградской областей составляет 12 млн рублей. Для других регионов – 6 млн рублей.

Первоначальный взнос должен составлять не менее 15% стоимости жилья … Сейчас на неё [льготную ипотеку] приходится более 90% всех кредитов, которые граждане берут на приобретение жилья в новостройках. За прошедшие полгода было выдано более 230 тыс. кредитов на 669 млрд рублей. Рекордным месяцем оказался сентябрь, когда более 60 тысяч семей смогли получить ипотеку. Продление программы позволит выдать ещё 600 тыс. кредитов на 1,8 трлн рублей. Из них 152 тыс. кредитов на 303 млрд рублей может быть выдано до конца года».

Как повлияла ипотека на цены?

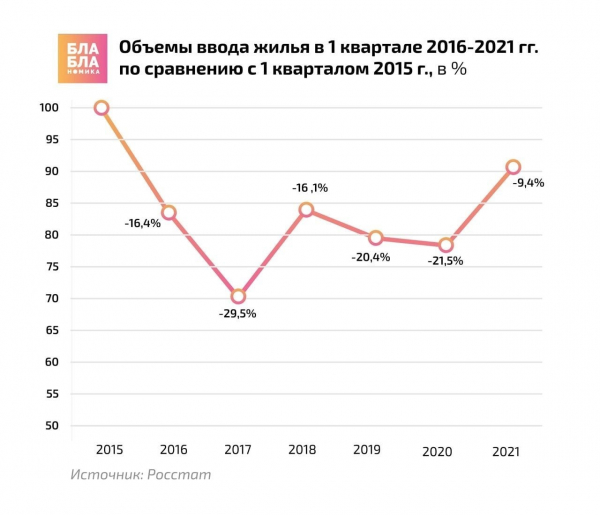

Итак, суммарная стоимость льготной ипотеки государство за 2020 год обошлась примерно в 972 млрд рублей за 2020 год. И вроде бы заемщикам от этого должно быть легче, ведь по сути государство часть бремени берет на себя. Но так ли это? Так, по мнению авторов Телеграм-канала «Бла-бла-номика» примерно в трети российских крупных городах выгода от льготной программы ипотеки сошла на нет. Это, в основном, обусловлено двумя причинами. Первое, это поднятие цен на жилье застройщиками, ведь спрос повысился. А вторая причина – увеличение срока кредита. Стоит сказать, что это подтверждается еще и тем, что общий объем ввода жилья имеет тенденцию снижаться.

Ниже проведен график с тг-канала «Бла-бла-номика». Как видно на графике, в 2015 году предложение среди застройщиков было выше почти на 10%, хотя, конечно же, в то время не было никаких программ по льготной ипотеке.

Повышение цен на жилье – это далеко не единственный минус данной инициативы Правительства РФ. Например, Банк России почти на протяжении всей этой программы выступал против нее. ЦБ предупреждал об увеличении инфляции и вообще появлении пузыря на рынке недвижимости. Получается, что Правительство, выделяя средства на ипотеку, стимулирует повышение спроса, оно и очевидно.

Но за спросом следует и повышение цены на это самое жилье без его какого-либо технического или другого улучшения. По сути, увеличение цены идет благодаря «вливанию» денег государством в экономику, что как раз и способствует инфляции.

Будет ли новый пузырь на рынке?

И по поводу появления пузыря на рынке недвижимости. Из-за резкого увеличения стоимости на жилье без его улучшения грозит в последующем обвалом цен на данном рынке. А из-за снижений требований к заемщикам при получении льготной ипотеки шанс того, что они в последующем не смогут отвечать по своим обязательствам выше. Также мною уже было сказано, что идет увеличение стоимости жилья в новостройках.

Именно в новостройках, на вторичное жилье программа льготной ипотеки на распространяется. Почему это плохо? Во-первых, от этого много теряют владельцы вторичного жилья, ведь цена на него все меньше и меньше. Во-вторых, согласно данным, примерно 25 процентов людей брали квартиру в ипотеку по льготной программе в целях потом ее продать. По сути, это инвестиция. И совсем нетрудно представить ситуацию, когда через какое-то время, года через 3-4, на рынок «выльется» много квартир.

Из-за большого предложения, будет, во-первых, снижаться цена владельцев этих самых квартир, отчего есть немалые риски того, что их инвестиции не окупятся и они только потеряют. А во-вторых, снова пострадают владельцы вторичного жилья, ведь снова спросом будет пользоваться новое жилье.

«Домашние инвесторы» не заработают

Еще одна причина для беспокойства – это вторые инвесторы, которые планируют сдавать новое жилье в аренду. Почему это может беспокоить? Да потому что происходит вновь увеличение цены на жилье без увеличения доходов граждан. Даже если заемщик переплатит за квартиру, будет ли переплачивать за аренду этой самой квартиры съемщик? Ему уже государство никак не будет помогать с выплатами. А если ставить цену за аренду ниже, то инвестиции вновь могут не окупиться, и данные игроки могут уйти в минус. Но здесь, может, будет на пользу арендодателям вторичного жилья: владельцам квартир в новостройках придется взвинчивать цены, чтобы хотя бы выйти в ноль, чего не надо делать владельцам недвижимости на вторичном рынке, они спокойно смогут демпинговать и тем самым вытеснять с рынка своих конкурентов.

К тому же, доходы инвесторов (тех, кто хочет в последующем продать, и тех, кто покупает квартиру с целью сдавать в аренду) не факт, что будут покрывать выплаты по ипотечному кредиту и инфляцию, которая, согласно данным интернет-портала «РБК» от 5 февраля 2021 года, «в январе 2021 года, по данным Росстата, достигла 5,19%».

Почему не разрешили тратить кредит на ИЖС?

Есть и еще один существенный недостаток льготной программы по ипотеке. Почему нельзя было выдавать кредит по льготной ставке не только на квартиры в новостройках, но и на постройку частных домов? В России примерно выдается 1 процент ипотечных кредитов на постройку домов, что не соответствует международной практике. Так, в США, в принципе, граждане живут в своих личных домах. Да, там есть и многоквартирные дома, но они, как правило, принадлежат фондам, которые сдают их в аренду и получают от этого прибыль. Есть и квартиры, принадлежащие физическим лицам, но они в основном элитные и очень дорого стоят, обычный средний класс не в состоянии их себе позволить. В силу того, что в США преобладают частные дома, а не многоквартирные здания, развивается местная инфраструктура, местное самоуправление. Это обусловлено тем, что при постройке дома человека сам решает многие вопросы (как проводить электричество, водопровод, канализацию и т. д.), а при постройке многоквартирных домов это прерогатива застройщика, который больше думает не о качестве и комфортности жилья, а о том, как его побыстрее и подороже сдать.

В России, как я говорил уже, всего 1 процент одобряемых ипотечных кредитов на постройку дома, а не на покупку квартиры. И в таком случае гражданам приходится либо брать обычный потребительский кредит, процентная ставка по которому значительно выше, либо копить самим долгое время (и при этом всегда есть шанс обесценивания денег).

Частные дома пошли бы на пользу как городу, так и обычным гражданам:

Итог: заработали только застройщики?

Кроме этого, застройщики и так уже обогатились, когда доходы населения не увеличились. Но если бы на льготную ипотеку можно было бы построить дом, то от этого выиграли, во-первых, сами заемщики. При процентной ставке 6,5% и инфляции 5,19% это весьма заманчивое предложение. Не нужно брать потребительские кредиты под большой процент. Во-вторых, от этого выиграли бы и другие компании, которые оказывали бы какие-либо услуги по постройке дома.

На рынке было бы теперь представлено много покупателей (в то время, как количество застройщиков сильно ограничено, отчего им не так сложно навязывать свои требования контрагентам). Это способствовало равновесию спроса и предложению, что пошло бы на пользу всем. И самое главное, это помогло бы малому и среднему бизнесу, на их товары и услуги точно бы возник спрос.

Еще один важный нюанс. Согласно данным телеграм-канала «Бла-бла-номика» в будущем возможно заключение ипотечных договоров с плавающим процентом, который будет зависеть от ключевой ставки ЦБ, которая, кстати, имеет тенденцию к увеличению. Но это только вопрос будущего, многое зависит от политики государства.

Подводя итог вышесказанному, программу льготной ипотеки нельзя назвать удачной. Да, есть положительные моменты. Думаю, все же есть большой процент тех граждан, которые точно выиграли от данной программы. Помимо этого, это способствовало мягкой денежной политики, что, по мнению экспертов, было необходимо сделать. Если посмотреть на Запад, то ставка Центрального Банка была почти везде намного меньше процентной ставки Банка России. хотя в этот раз, на это пошло Правительство РФ, которое увеличила объем денежных средств в экономике, хотя это обычно прерогатива Центрального Банка.

Но есть много и отрицательных моментов: