Всю предыдущую неделю меня не покидало ощущение, что нас ждет распродажа на фактах. Евро активно рос против доллара США из-за «ястребиной» риторики полпредов ЕЦБ и ожиданий слабой статистики по американскому рынку труда. У Европейского центробанка возникли основания для сокращения месячных масштабов покупок активов в рамках PEPP не только из-за разгона инфляции до 3%, но и из-за отсутствия опасений Джерома Пауэлла перед Дельтой. Мало кто мог предположить, что занятость окажется настолько слабой, однако возвращение страха перед COVID-19 лишило «быков» по EUR/USD веры в себя.

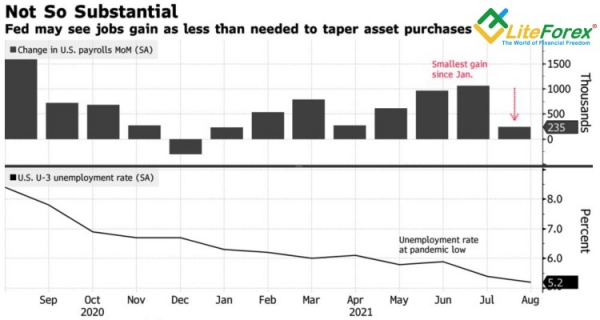

+235 тыс. по non-farm payroll в августе после +1,1 млн в июле и +962 тыс. в июне действительно выглядят удручающе, однако если вспомнить, что ВВП США полностью восстановился после рецессии во втором квартале, можно совсем по-другому посмотреть на эту цифру.

Динамика занятости и безработицы в США

Источник: Bloomberg

Американская экономика примерно такая же сильная, как и на протяжении нескольких последних поколений, рынок труда очень узок, а темпы роста инфляции самые сильные за последние десятилетия. ФРС утверждает, что высокие цены – временное явление, однако взлет заработной платы на 0,6% м/м и на 4,3% г/г в августе наталкивает на другие мысли.

Напуганные Дельтой американцы создают дефицит предложения рабочей силы, и наниматели вынуждены повышать оплату труда. Это обстоятельство вкупе с ростом арендной платы усиливает риски долгоиграющего характера высокой инфляции и, вероятнее всего, подтолкнет Федрезерв к отказу от QE даже при текущих темпах расширения занятости.

Да, срочный рынок снизил шансы повышения ставки по федеральным фондам в декабре 2022 с 66% до выступления Джерома Пауэлла в Джексон-Хоуле до 51%. Да, Bank of America и другие банки утверждают, что слабая статистика по занятости убрала со стола вариант с объявлением старта процесса нормализации денежно-кредитной политики на сентябрьском заседании FOMC. Да, рыночные ожидания смещаются на ноябрь или декабрь, что является плохой новостью для доллара США. Тем не менее, у «медведей» по EUR/USD остаются такие козыри, как американская инфляция и испуг всей стаи. Если вожак в лице ФРС замедлит бег, почему бы и остальным не сделать то же самое?

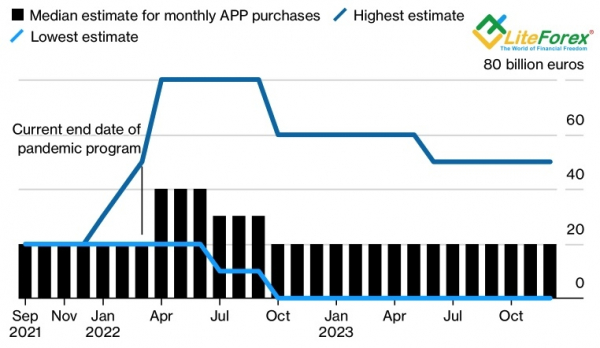

ЕЦБ, безусловно сократит объем покупок активов в рамках PEPP, но с макроэкономической точки зрения €80 млрд или €60 млрд в месяц – не принципиально. Гораздо важнее, что Управляющий совет думает по поводу инфляции и APP. По мнению экспертов Bloomberg, масштабы последней программы будут увеличены вдвое после марта.

Прогнозы по программе APP ЕЦБ

Источник: Bloomberg

Таким образом, ФРС, вроде бы, готова взять паузу, но испуг рынка может привести к ухудшению глобального аппетита к риску и коррекции фондовых индексов США, что окажет поддержку гринбэку. К тому же не предстанет ли ЕЦБ менее «ястребиным» на сентябрьской встрече, чем в том случае, если бы с американской занятостью все было бы в порядке? Дело пахнет консолидацией EUR/USD, при этом падение котировок ниже 1,186 усилит риски их снижения 1,1845 и 1,1825. Лишь закрытие дня выше 1,1885 создаст предпосылки для обновления недавнего пика.

Дмитрий Демиденко для LiteForex