Миражи в пустыне сгубили немало путешественников. Ты видишь воду среди песков. Она абсолютно реальна, но по факту оказывается фикцией. То же самое можно сказать про финансовые рынки. Многие вещи, лежащие в основе доминирующих на них инвестиционных идей, — не более чем мираж. А потом трейдеру остается только удивляться, почему же тренд развернулся? Впрочем, пока о сломе нисходящей тенденции по EURUSD речи не идет. Оазис для доллара в виде скорого сворачивания американского QE выглядит все более и более реальным.

Согласно протоколу июльского заседания FOMC, большинство чиновников посчитали целесообразным начать сокращать масштабы ежемесячных покупок активов уже 2021. Несколько из них утверждали, что лучше сделать это раньше, чем позже, чтобы дать ФРС простор для маневра в отношении повышения ставок. Отдельные члены Комитета отметили, что раннее сокращение QE позволит более постепенно снизить темпы покупки облигаций. Их противники говорили, что центробанк может подождать до начала 2022, чтобы получить дополнительные доказательства, что рынок труда излечился от последствий пандемии.

Большинство чиновников считают, что таргет по инфляции выполнен. Они отметили прогресс в области занятости, но о конкретных сроках и масштабах сокращения QE речи в июле не шла. Рынок акций отреагировал на публикацию протокола падением, а EURUSD рухнула к 9-тимесячному дну. Инвесторы явно разделяют мнение Федрезерва, что лучше начать избавляться от монетарных стимулов раньше, чем позже. К тому же, когда опасения по поводу влияния Дельты на рост глобального ВВП выглядят все более обоснованными, а завершение программы количественного смягчения все более реальным, трудно избавится от соблазна купить такую безопасную гавань как доллар США.

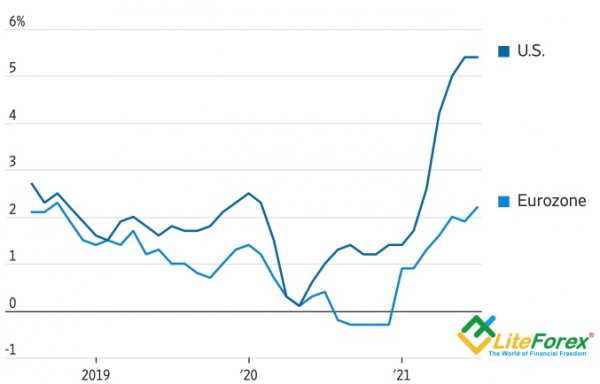

В отличие от ФРС, ЕЦБ не давал указаний, что готов распрощаться с QE, что позволяет трейдерам оседлать идею дивергенции в монетарной политики для продаж EURUSD. В ее основе лежит вера Федрезерва, что таргет по PCE выполнен, а также разная динамика инфляции в США и еврозоне.

Динамика инфляции в США и еврозоне

Источник: Wall Street Journal.

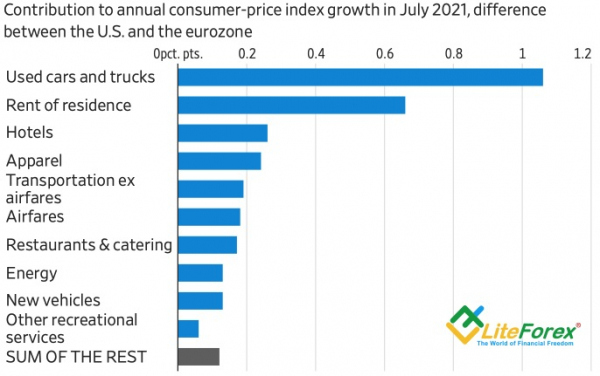

На самом деле расхождение в 3,2 п.п – не более чем математический мираж. Более половины разницы покрывается за счет цен на подержанные автомобили и арендной платы. Доля последней в CPI США составляет 31%, в CPI валютного блока – 7,5%. Рост цен в ресторанах и отелях в Новом Свете идет быстрее, чем в Старом из-за более раннего открытия экономики.

Разница в динамике цен в США и еврозоне

Источник: Wall Street Journal.

Ищи того, кому это выгодно. Поддерживать иллюзию существенно более медленного роста инфляции в еврозоне, чем в США выгодно ЕЦБ. За счет ослабления евро выиграет европейский экспорт. Благодаря нему экономика валютного блока может начать опережать свой американский аналог. Именно тогда сломается нисходящий тренд по EURUSD. Когда это произойдет? В 2022 или в 2023? Сложно сказать.

Пока же «медведи» по основной валютной паре видят перед собой оазис в виде сворачивания ФРС монетарных стимулов и бегут к нему вприпрыжку. Нам лишь остается присоединиться к толпе и продавать EURUSD на откатах с таргетом в области 1,155-1,158.

Дмитрий Демиденко для LiteForex