Ожидания смерти хуже самой смерти. С начала недели «быков» по EURUSD терзали страхи, что «голубиная» риторика ЕЦБ на заседании 22 июля станет очередным гвоздем в крышку гроба евро. Однако сколько можно бояться! Будь что будет, а мы пойдем в атаку! Воспользовавшись улучшением глобального аппетита к риску, единая европейская валюта взмыла вверх. К Солнцу. Не обжечь бы крылья…

На протяжении последнего десятилетия еврозона сталкивалась с упорно низкой инфляцией, не соответствующей целям ЕЦБ. Иными словами, объем производства и занятость были ниже, чем они должны были быть, чтобы удовлетворять критериям Европейского центробанка в области ценовой стабильности. В результате в наследство Кристин Лагард достались более высокие объемы долга и более низкие инфляционные ожидания. Поднять их — вопрос чести для ЕЦБ, и вопрос доверия к ЕЦБ. Не думаю, что он будет скупиться, чтобы доказать свою состоятельность.

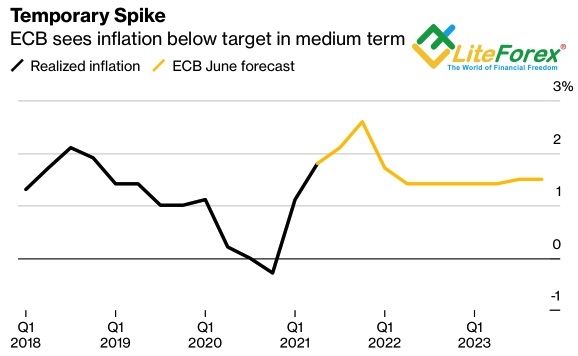

В этом отношении прогноз PGIM Fixed Income об увеличении старой программы количественного смягчения APP после завершения PEPP с €20 млрд до €80 млрд в месяц не выглядит чем-то фантастическим. Речь идет о дополнительных покупках активов на €720 млрд за год до марта 2023, что эквивалентно третьей части приобретенных Европейским центробанком облигаций с 2014. Учитывая прогноз ЕЦБ о 1,4%-ой инфляции в 2023, понимаешь, сколько работы предстоит регулятору для доведения индикатора до таргета в 2%. И Кристин Лагард не собирается откладывать дело в долгий ящик.

Динамика европейской инфляции и прогнозы ЕЦБ

Источник: Bloomberg.

Наверняка француженка на пресс-конференции по итогам июльской встречи Управляющего совета использует то оружие, которое неплохо зарекомендовало себя ранее – сравнение европейской и американской экономик. По мнению Oxford Economics, дельта-вариант COVID-19 будет представлять опасность для Штатов, если он станет неконтролируемым, что маловероятно. США на фоне успешной вакцинации, сидящим на мешках денег потребителям и готовности американцев их тратить, не собираются вводить новые ограничения. В отличие от европейских стран. Подчеркнув дивергенцию в росте ВВП, глава ЕЦБ нанесет серьезный удар по «быкам» по EURUSD.

То же самое касается и монетарной политики. Текущая и прогнозируемая Европейским центробанком инфляция не дает ему оснований ее нормализовать. Представители ФРС же все чаще говорят о сворачивании QE и не исключают повышения ставок в 2022. Теоретически это должно приводить к росту доходности казначейских облигаций США, расширению ее дифференциала с европейскими аналогами и к падению евро против гринбэка. Тем не менее, ставки по американским долгам расти не спешат, что может быть связано с опасениями инвесторов по поводу замедления глобального экономического роста. И это опять же повод купить доллар как валюту-убежище.

На мой взгляд, расхождения в динамике ВВП, в монетарной политике, а также высокий спрос на надежные активы позволяют придерживаться стратегии продаж EURUSD на росте с последующим отбоем от сопротивления на 1,1825, 1,187 и 1,192. Неспособность пары удержаться выше 1,177 – это тоже повод для открытия шортов.

Дмитрий Демиденко для LiteForex